Мультивалютный вклад: кому он нужен и зачем его открывать. Что такое мультивалютный вклад

Внимание! Мультивалютный вклад: Как пользоваться?

На сегодняшний день банки предлагают нам огромное количество всевозможных вкладов на любой вкус. Кто-то предпочитает вклады в евро, кто-то – валютный вклад в долларах, а кто-то хочет положить на депозит рубли.

Естественно все люди хотят получить максимальные проценты по вкладам в банках. А некоторые клиенты, вдобавок, ещё и хотят заработать на разнице курсов валют при этом. И это удобнее всего делать открыв мультивалютный вклад. Что же это такое?

Мультивалютный вклад – это специальный банковский продукт, который представляет собой депозит в долларах, в евро и рублёвый вклад, объединенные в один договор (могут быть и другие валюты, например, китайский юань, швейцарский франк, фунт стерлингов).

Другими словами Вам открывается 3 счёта в трёх валютах, причём для каждой валюты предусмотрена своя процентная ставка и минимальный остаток, а остальные условия обычно одинаковые (срок вклада, возможность пополнения и частичного снятия, капитализация вклада, и т.д.). Основным условием мультивалютного вклада является возможность совершать конверсионные операции (перевод одной валюты в другую) внутри вклада без закрытия депозита и без потери процентов.

Таким образом, мультивалютный вклад – это что-то среднее между просто покупкой валюты в банке и покупкой валюты на бирже (о том, как купить валюту на бирже, читай в статье: «Профессионалы раскрывают карты, как купить валюту на бирже»). Особенно удобно, если банк позволяет в рамках мультивалютного вклада совершать конверсионные операции удалённо, т.е. через систему интернет-банка. Правда, такие удобства предоставляют далеко не все банки. Например, «Национальный банк Траст» в своём вкладе «Мультивалютный 2015» для перевода части Вашего вклада со счёта в одной валюте на счёт в другой потребует от Вас личного присутствия у себя в отделении и написания соответствующего заявления на перечисление денежных средств.

Плюсы и минусы мультивалютного вклада:

Возможность оперативно реагировать на колебания валютного курса

Возможность совершать конвертацию без закрытия вклада

Сохранение начисленных ранее процентов при переводе одной валюты в другую

Возможность получить дополнительный доход на игре курсов валют (вы переводите основную сумму вклада в дорожающую валюту, а когда тренд меняется, то переводите свои накопления в валюту, рост которой только начинается)

Курс конвертации внутри мультивалютного вклада обычно более выгоден, чем обычный обменный курс банка. Однако, всё-таки, не так выгоден, как если бы Вы покупали валюту на Московской межбанковской валютной бирже (ММВБ) через брокера. Например, на состояние 14.07 в 13.27 банк ВПБ в Москве предлагал продать Вам наличные доллары США по 57,49 руб, а купить у Вас – по 56.35. Официальный курс ЦБРФ был 56,60. А обменные курсы вклада «Мультивалютный» — покупка по 56,34, продажа по 56,86.Правда есть банки, которые не предлагают более выгодный курс в своём мультивалютном вкладе. Например, в Альфа банке установлен единый курс как на покупку валюты в мультивалютном вкладе, так и просто в отделении.

Процентная ставка на мультивалютном вкладе получается ниже, в среднем, на несколько пунктов, чем у отдельных депозитов. Обычные рублевые вклады доходнее, чем рублёвый счёт в мультивалютном вкладе. А вклады в долларах США и вклады в евро по отдельности имеют также более привлекательные условия, чем соответствующие долларовые и евровые счета внутри мультивалютного вклада.

Чтобы анализировать колебания валютного курса нужно хорошо разбираться в валютном рынке. Хотя и это не даст Вам 100% гарантии. Финансовые аналитики тоже довольно часто ошибаются. Поэтому, у Вас очень велика вероятность сделать свои конверсионные операции не вовремя. К тому же постоянный анализ финансового рынка отнимет у Вас очень много времени.

Курс покупки и продажи валюты в мультивалютном вкладе всё-таки не очень выгоден по сравнению с покупкой валюты на бирже. При каждой конвертации Вы будете терять деньги. К тому же во время кризисов и большой волатильности (больших колебаниях курса) банки устанавливают у себя еще более невыгодный курс обмена валюты с огромными спредами (разницей между курсом покупки и продажи). Поэтому, если Вы всё-таки неплохо разбираетесь в тенденциях валютного рынка, то мультивалютный депозит заметно проигрывает игре на бирже через брокера.

А теперь, когда мы знаем, что такое мультивалютный вклад, какие у него плюсы и минусы, попробуем найти самое выгодное предложение среди банков.

Мультивалютный вклад: Поиск выгодного предложения

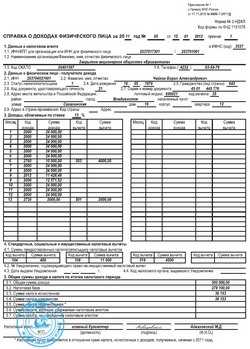

Для этого открываем портал banki.ru, кликаем на значок «Вклады» (подробно эта процедура описана в статье: «Выбор вклада: Как получить максимальный доход») и в параметрах вклада отмечаем пункт «мультивалютный», срок вклада устанавливаем любой, город Москва.

Портал banki.ru выдаёт нам 49 предложений от 44 банков. Чтобы сравнить депозиты отметьте их галочкой в окошке «сравнить».На первом месте в рейтинге (на 14.07) оказался вклад «Мультивалютный», который предлагает «Первый Чешско-Российский банк». При размещении вклада на 367 дней от 30000 рублей или эквивалента в валюте (доллары США, евро) годовая процентная ставка составляет, в рублях – 13,3%, в долларах США – 5,2% и в евро – 5,2%. При таких высоких процентных ставках этот мультивалютный вклад также имеет и хорошие дополнительные параметры. Выплата процентов происходит ежемесячно на текущий счет или на счёт банковской карты или на счёт до востребования. Доступна капитализация процентов. К тому же, этот вклад можно пополнять, правда есть некоторые ограничения, пополнение вклада прекращается за 30 дней до окончания срока действия вклада.Правда, мультивалютный вклад в «Первом Чешско-Российском банке» нельзя открыть онлайн, а также невозможно совершать конверсионные операции через интернет-банк. Т.е. чтобы перевести деньги из одной валюты в другую, нужно будет написать заявление на конвертацию непосредственно в отделении банка. Это немного неудобно, т.к. «Первый Чешско-Российский банк» имеет всего 4 отделения в Москве. Но с другой стороны, этот банк предлагает самую высокую процентную ставку. Чтобы решить, доверять ли свои деньги этому банку прочитайте статью: «Какой банк выбрать? Критерии о которых Вы должны знать».

Возможность совершать конверсионные операции по мультивалютному вкладу через интернет-банк, а также неплохую процентную ставку предлагаем банк «Авангард» со своим вкладом «Мультивалютный-Интернет» (на 14.07.2020). При открытии депозита на 367 дней, процентная ставка в рублях составит 12%, в долларах США – 2,5%, в евро – 2,5%.

Резюме

Таким образом, мультивалютный вклад – это один из неплохих инструментов, который при грамотном использовании может помочь получить повышенный доход по сравнению с классическими депозитами. А при неграмотном — Вы можете даже потерять свои деньги (если не угадаете момент, когда нужно переводить из одной валюты в другую).

Мой совет: лучше откройте 3 отдельных вклада в разных банках (предварительно выбрав самые высокие процентные ставки с помощью статьи «Выбор вклада. Как получить максимальный доход»). Один вклад в долларах США, другой вклад в евро (или в юанях) и третий – рублевый вклад. А вот валюту для пополнения своих депозитов покупайте на бирже через брокера (см статью «Профессионалы раскрывают карты, как купить валюту на бирже»).

А какой способ управления своими валютными сбережениями выбираете Вы?

За обновлениями в этой и других статьях теперь можно следить на Telegram канале: @hranidengi.

Подписывайтесь, чтобы быть в курсе всех изменений:)

comments powered by HyperCommentshranidengi.ru

кому он нужен и зачем его открывать

Мультивалютный вклад не пользуется популярностью среди российских вкладчиков. Интерес к нему вспыхивает во время сильных колебаний валюты и затухает при наступлении стабильности. Что такое мультивалютный вклад и зачем он нужен?

Мультивалютный вклад не пользуется популярностью среди российских вкладчиков. Интерес к нему вспыхивает во время сильных колебаний валюты и затухает при наступлении стабильности. Что такое мультивалютный вклад и зачем он нужен?

Что такое мультивалютный вклад

Мультивалютный вклад – это вклад не в одной валюте, а в нескольких. Традиционно банки предлагают депозиты в трех валютах: в рублях, долларах и евро. Но можно найти в шести: прибавляются фунты стерлинги, японские иены и швейцарские франки – это основные валюты используемые для мультивалютных депозитов. Некоторые банки используют китайские юани.

Часто банки ставят высокий минимальный порог для мультивалютных депозитов, например, 1 млн рублей или 5 млн рублей, ориентируясь на крупного вкладчика — VIP-клиента. Или же ставят минимальные ставки для маленьких сумм вклада, заведомо отпугивая желающих.

Мультивалютные вклады предназначены для тех, кто хочет заработать на курсовой разнице, тем, кто постоянно отслеживает колебания валюты. Обычным вкладчикам лучше открыть простые валютные вклады. По ним доходность выше, чем по мультивалютным.

Основные условия мультивалютных вкладов

В рамках одного депозита можно держать деньги одновременно в нескольких валютах. Вкладчик самостоятельно определяет их доли. К каждой валюте открывается депозитный счет, переводы между счетами можно делать неограниченное количество раз.

Конвертация валюты происходит по внутреннему курсу банка, который выгоднее, чем в обменнике этого же банка. При конвертации вкладчик не теряет проценты, как происходит при досрочном закрытии традиционных вкладов, чтобы открыть вклад в другой валюте.

Например, чтобы вместо рублевого депозита открыть долларовый, нужно будет досрочно закрыть первый вклад, потеряв при этом проценты. Потом обменять рубли на доллары и открыть новый долларовый вклад.

У банка может быть определен неснижаемый остаток по каждой валюте.

Как выбрать

При выборе мультивалютного вклада решающим является не ставка процентов и наличие капитализации, а ряд других факторов:

- Внутренний курс банка;

- Наличие и размер комиссии за конвертацию;

- Наличие онлайн-управления вкладом (есть банки, где нельзя дистанционно проводить операции – через интернет или банкомат, необходимо лично являться в банк и оформлять заявление на перевод денежных средств — это огромный минус для мультивалютных вкладов).

- Скорость обработки операции банком.

- Неснижаемый остаток по каждой валюте.

- Возможность пополнения вклада.

- Надежность банка (в случае отзыва банковской лицензии, АСВ выплатит страховое возмещение в рублях по официальному курсу ЦБ на день наступления страхового случая).

Кому нужен мультивалютный вклад

Если вкладчик хочет иметь вклад в валюте — ему нужно открыть валютный депозит.

Если вкладчик хочет диверсифицировать риски и держать деньги в разных валютах – нужно открыть классические депозиты в разных валютах.

Если вкладчик хочет оперативно (онлайн) зарабатывать на курсовых колебаниях по более выгодному курсу, чем в обменнике, тогда ему нужно открыть мультивалютный вклад. Мультивалютный вкладчик получает процентный доход и доход (убыток) от курсовых разниц.

Количество банков предлагающих мультивалютные вклады невелико: АК Барс, Траст, Авангард, Банк Советский, Бинбанк, ББР, Промсвязьбанк, Возрождение, ФК Открытие, Акцепт и другие. Найти оптимальный для себя депозит помогут онлайн сервисы по подбору вкладов.

Удачных инвестиций!Нина Полонская

finansoviyblog.ru

Мультивалютный вклад (депозиты) в 2020

Есть вкладчики, которым просто срочно нужны вклады сразу в нескольких валютах, желательно с открытием счетов по одному и тому же вкладу и в одном и том же банке. Такие финансовые предложения всегда отличаются от стандартных программ, где предусмотрено открытие депозитного счета только по одной валюте, и то – отечественной.

Поэтому так важно сразу изучить, что такое мультивалютные вклады, как их открывать, правильно оформлять, а также, какие условия обычно предлагаются российскими банками по данному депозитному направлению.

Что это такое

Под понятие «мультивалютный» входит множественность разных денежных единиц, относящихся к различным государствам и странам.

Поэтому кроме трех всем знакомых валют могут быть подключены и другие варианты, которые характерны для того или иного региона РФ.

Например, в Дальневосточном регионе страны очень популярны также и китайские юани, а для центральной и европейской части России – швейцарские франки или английские фунты стерлинги.

Однако надо отметить, что в большинстве своем банки все-таки готовы предложить гражданам Российской Федерации открывать свои вклады у них по трем основным денежным единицам – российским рублям, американским долларам и евро.

Для мультивалютного вклада характерная следующая схема – открывается один вклад с несколькими счетами, каждый счет рассчитан на одну валюту.

В среднем такие вклады лучше открывать на срок от 2 до 3 лет, чтобы не хлопотать насчет продления договора, если, вдруг, по какой-то программе автопролонгация не предусмотрена.

Обычно эти счета всегда пополняемые, но есть и такие банки, которые не разрешают, ни пополнять, ни частично снимать со счета суммы до тех пор, пока не закончится срок действия депозита.

Поэтому выбор должен быть аккуратным и внимательным, перед тем как окончательно определиться с банком и его продуктом.

Условия

Условия мультивалютных вкладов можно определить лишь обобщенно, чтобы можно было понять с первого раза, насколько интересно может быть для потенциального вкладчика такое направление.

За конкретикой и деталями следует отправляться в сам банк, или изучать предложения того или иного банка на его официальном сайте. Потому как по каждой такой программе всегда будут отличия, которые банки определяют самостоятельно.

Описание условий мультивалютного вклада в общих чертах можно в специальной таблице, которую вы увидите ниже.

Общие условия по мультивалютным вкладам – как это работает вообще в банках России:

| Какие валюты приемлемы | Диапазон сумм первого пополнения депозитного счета | Диапазон ставок, усред-ненный | Периоды сроков, какие выставляются для размещения сумм | Что насчет попол-нения? | Что насчет частичного снятия? |

| Российские рубли | 5000-50 000 | До 7-8% | До 3 лет | Чаще допускается | Допускается |

| Американские доллары | 100-500, 500-20 000, 20 000 – 50 000 | До 2% | До 1-2 года | Реже допускается | Редко допускается |

| Европейского союза – Евро | |||||

| Английские фунты стерлинги | |||||

| Швейцарские франки | |||||

| Китайские юани | 200 000 – 500 000 | До 1 года | Редко разрешается | Допускается | |

| Могут встречаться и другие варианты | До 1,5-5 млн. и более | Иностранная валюта всегда будет иметь низкие ставки, чем отечественная валюта. | Определяются всегда индивидуально для каждой программы. | Пополнять могут разрешить в той или иной валюте тогда, когда она имеет спрос на рынке и для банка. | Снятие банк разрешает по программе тогда, когда валюта НЕ пользуется у него спросом. |

Обратите внимание! Такие большие суммы, как 1, 1,5 или 2 млн. рублей для первоначального пополнения депозитного счета, обычно всегда выставляются как требование для VIP-клиентов. Соответственно, речь о том же идет и об эквивалентах в иностранной валюте этих же сумм.

Где можно оформить

А теперь рассмотрим для примера, некоторые варианты банковских предложений мультивалютных вкладов. Сделать это необходимо потому, что программы о разных банков очень сильно могут отличаться друг от друга.

Отличия могут быть и в наборе допустимых валют, и в первоначальных суммах для открытия счетов, и в ставках и других условиях.

Поэтому краткая информация по условиям мультивалютных продуктов от разных финансовых учреждений будет представлена в форме сводной таблицы ниже.

Предложения разных банков по мультивалютным вкладам для сравнения:

| Название банка | Название программы вклада | Валюта | Сумма первого пополнения счета | Ставка | Период дней хра-нения | Другие условия |

| Нацио-нальный банк ТРАСТ | Оптимальный курс | Рубли | 30 000 – 1,5 млн. | 9,4% | 367 | Пополнения, снятия, автопролонгации, капитализации, льготного досрочного расторжения договора – всего этого нет. |

| Доллары | 500 – 20 000 | 1,8% | ||||

| Евро | 1,15% | |||||

| Связь-банк | Мульти-валютный доход | Рубли | 10 000 – 1 млн. | 8,41% | 3 года | Пополнять вклад можно неограниченно. Частично снимать нельзя – опция расходных операций закрыта до конца срока. Есть автопролонгация и капитализация. |

| Доллары | 30 000 | 1,51% | ||||

| Евро | 25 000 | 0,20% | ||||

| Франки | 30 000 | 0,25% | ||||

| Фунты стерлинги | 20 000 | 1,26%% | ||||

| Юани | 200 000 | 1,51% | ||||

| УБРиР (Уральский Банк Рекон-струкции и Развития) | Мульти-валютный | Рубли | 10 000 | 7% | 210 дней | Минимальная сумма дополнительных взносов или частичного снятия:

— 5000 руб.; — 100 долларов или евро.

Капитализация и автоматическая пролонгация есть. Льготного расторжения договора нет. |

| Доллары | 300 | 0,75% | ||||

| Евро | 0,25% | |||||

| ВТБ24 | Макси-мальный доход | Рубли | 1000 | 7,3% | 1095 дней | Пополнения и снятия нет. |

| Доллары | 100 | 0,80-1,6% | ||||

| Евро | 0,01% | |||||

| БИН Банк | Мульти-валютный | Рубли | 30 000 | 7,55% | 730 дней | Можно счет дополнительно пополнять. |

| Доллары | Эквивалент с рубля | 0,7% | ||||

| Евро | 0,15% | |||||

| Тинькофф | Мульти-валютный | Рубли | 10 000 | 6,16-8,83% | 3-24 мес. | Функций пополнения и снятия не предусмотрено. |

| Доллары | Эквивалент с суммы в рублях | 0,7-1,93% | ||||

| Евро | 0,7-0,86% |

Процентные начисления по мультивалютным вкладам могут осуществляться разными способами:

- на текущий счет клиента, открытый в том же банке, где и вклад;

- на текущий счет клиента, открытый в другом банке;

- на счет депозитный с причислением к сумме вклада;

- на карточный счет, открытый в том же банке;

- на карточный счет, открытый в другом банке.

Вообще, на финансовом рынке масса аналогичных предложений, но они не всегда будут называться «мультивалютными», банки могут называть такие вклады по-разному.

Как открыть

Не все банковские условия предполагают дистанционное открытие мультивалютного депозита, поэтому эти детали следует всегда уточнять. Одно можно сказать с уверенностью, что пока ситуация на практике выглядит так, что в онлайн режиме можно подать заявку на открытие такого вклада.

Причем эта услуга бесплатная и имеется в арсенале клиентского сервиса практически на всех банковских порталах. Но полную процедуру оформления сделки придется все же проходить в офисе выбранного финансового учреждения.

В офисе вы подаете заявление, к нему прикрепляете копию своего паспорта и ожидаете открытия счета. Обычно это много времени не занимает, уже примерно через 30-40 минут вас пригласят в кассу банка, чтобы вы внесли сумму вклада.

Плюсы и минусы мультивалютных вкладов

В своих презентациях продуктовой линейки банки часто уверяют потенциальных вкладчиков в том, что мультивалютные предложения как и хороши тем, что дают максимум возможности дополнительно «подзаработать».

Этот механизм происходит следующим образом – отслеживаются скачки курсов валют, затем производится перевод в ту валюту, по которой курс возрастает. Но и это еще не все плюсы таких вариантов депозитов.

В целом, к основным преимуществам мультивалютных вкладов следует отнести:

- Возможность дополнительного заработка не только на капитализации процентов, но еще и на конвертации валют при их скачках на рынке.

- Переводит из одной валюты в другую можно безопасно – проценты при этом не теряются.

- Конвертация валюты между счетами допускается в течение всего периода действия вклада.

- Количество переводов из одной валюты в другую не ограничивается, но делать это нужно безналичным способом.

- Кроме трех стандартных валюты – российских рублей, американских долларов и евро, могут встречаться и другие валюты, других стран, в зависимости от их преимущественного использования в том или ином регионе страны.

- Проценты выплачиваются каждый месяц.

К недостаткам относятся следующие важные детали мультивалютного вклада, мимо которых никак не пройти:

- Чаще всего за досрочное расторжение договора удерживаются суммы доходных процентов. А весь вклад пересчитывается по ставке депозитной программы «о востребования», которая сама по себе ничтожна мала – 0,01%.

- В некоторых банках за пользование конвертацией может взиматься комиссия.

- Большинство программ ограничивает перечень допустимых к депозиту валют.

- Не всегда в клиентском управлении счетом можно встретить допущение к расходным операциям (частичное снятие), или дополнительное пополнение на протяжении срока действия контракта.

- Если сравнивать ставки мультивалютного вклада с обычным, то окажется, что по первому варианту тарифы всегда занижаются на 1 или 2 порядка.

- Чтобы зарабатывать дополнительно на конвертации нужно уметь прогнозировать колебания курсов валют на международном рынке, а для этого необходимы знания и опыт специалистов.

Исходя из сопоставления отрицательных и положительных моментов по валютному вкладу, можно сделать общий вывод – мультивалютный вклад будет выгодным для тех лиц, которые умеют правильно определять и прогнозировать курсы валют.

Обычному гражданину специалисты рекомендуют для большей доходности открывать три отдельных вклада на определенный срок и в разных валютах.

При этом самую большую сумму собственных свободных денег рекомендуется размещать на рублевом счете по самой высокой ставке, какая только есть на рынке среди банковских предложений.

И уже оставшуюся сумму, какую – клиент сам определяет, можно разместить на разных вкладах в разных валютах.

Бессрочные мультивалютные вклады не стоит вообще рассматривать для получения дохода, но они хороши для случаев, когда требуется просто надежно хранить собственные деньги.

Как только на мировом рынке начинаются резкие скачки валют, которые сильно отражаются на российской экономике и курсе рубля, так сразу же вкладчики стремятся найти подходящие варианты мультивалютных вкладов, чтобы постараться заработать на таких вкладах, или не потерять хотя бы своего.

Страхование мультивалютных вкладов проводиться, но только на государственном уровне и только по определенным рискам, куда колебания курсов валют не входит.

Поэтому для интересующихся вкладами в долларах и нескольких других валютах сразу, ест резон открывать именно мультивалютный депозит с функцией самостоятельной конвертации в личном кабинете на сайте банка.

Видео: Можно ли жить на доходы от банковского депозита?

Ваши отзывы

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

finbox.ru

что это и в чем его преимущества и недостатки

Приветствую! Паника с хэштегом «долларпо100» в России потихоньку улеглась. С февраля прошлого года рубль укрепился к доллару с 78 до 58. Консенсус-прогноз аналитиков на 2017-й выглядит обнадеживающе: 62-63 рубля за доллар.

Россияне успокоились и резко потеряли интерес к валютным вкладам. Согласитесь, доходность в 0,1-1,5% — это «ни о чем» даже для консервативных инструментов. От «холодности» физических и юридических лиц особенно пострадали многовалютные вклады.

Сегодня я напомню о том, что такое мультивалютный счет с его плюсами и минусами. Объясню, почему в 2017-м банки массово убирают «мультик» из линейки своих продуктов. И подскажу, в каких банках его все еще можно оформить.

Что это такое?

Механизм мультивалютного вклада прост и незатейлив. Депозит позволяет хранить сбережения одновременно в трех-пяти валютах.

В рамках продукта банк открывает клиенту несколько счетов. Вкладчик «заполняет» их разными валютами в произвольной пропорции. Для каждой из них банк устанавливает свою ставку. Конвертировать валюту внутри депозита можно по внутреннему курсу банка в любой момент.

На выходе вкладчик получает тройной «коктейль» из процентов плюс выигрыш от колебаний валют. Правда, доходность по многовалютным вкладам всегда ниже, чем по «раздельным» продуктам.

Во всем остальном «мультики» ничем не отличаются от классических депозитов. Их можно пополнять и частично «обналичивать». Выводить каждый месяц проценты на карту или капитализировать их. Открывать вклад в отделении или дистанционно.

Плюсы и минусы «мультика»

Достоинства:

- Диверсификация валют. На одном вкладе Вы храните деньги одновременно в нескольких валютах. Чаще всего банки предлагают классическую «тройку»: рубль, евро и доллар. Но иногда линейка включает и «экзотику»: британский фунт стерлингов, швейцарский франк или китайский юань

- Надежно. На сумму до 1,4, млн. рублей распространяется страховка от АСВ. И в случае банкротства банка вкладчик гарантированно вернет себе сумму вклада, пересчитанную по курсу ЦБ

- Удобно. Деньги между разными валютами распределяются в любом процентном соотношении. Изменить пропорцию можно в любой момент, конвертируя валюту из одной в другую внутри вклада

Недостатки:

- Высокий порог входа. Из-за дорогого обслуживания «мультиков» банки не принимают на них символические суммы в 1000—5000 рублей

- Сниженные процентные ставки. Разница в доходности моно- и мультивалютных вкладов сегодня составляет 0,2-0,5 п.п.

- Для обмена валют внутри «мультика» обычно используют внутренний курс банка. И как правило, он менее выгоден, чем другие способы конвертации

- На практике получить дополнительный доход от валютных спекуляций могут только профессионалы. Да и то – не все и не всегда

Что происходит с мультивалютными счетами в 2017 году?

В 2017-м банки массово закрывают свои мультивалютные вклады. Либо переводят их в разряд премиум-продуктов. «Мультиков» уже давно нет в линейке ВТБ 24. Не предлагают их и в Райффайзенбанке.

В середине января в Сбербанке тоже заявили о том, что прекращают прием средств на мультивалютные вклады. Причина – низкий спрос со стороны клиентов.

В 2016-м доля «трехвалютных» депозитов в общем объеме вкладов составляла около 0,01%. Как показывает сберовская статистика, сегодня валютные вкладчики предпочитают держать валюты раздельно: на долларовых и евровых вкладах («Сохраняй», «Управляй» и «Пополняй»).

Газпромбанк оставил мультивалютные вклады только для состоятельных клиентов. Минимальная сумма для открытия депозита составляет 1 млн. рублей (по всем пяти счетам в рублевом эквиваленте). Оформить «мультик» в Газпромбанке можно в рублях, евро, долларах США, фунтах стерлингов и швейцарских франках.

На официальном сайте Альфа-Банка «Мультивалютный» по-прежнему указан в списке актуальных вкладов. Но на практике оформить многовалютный депозит уже нельзя. Причем, действующих вкладчиков банк перевел на моновалютные продукты.

Почему закрываются «мультики»?

Представители банков утверждают, что основная причина – низкий спрос со стороны вкладчиков.

В 2016-м курс рубля наконец-то стабилизировался. Эксперты не ждут серьезных колебаний и в нынешнем году. Из-за смешных ставок по валютным вкладам интерес клиентов к таким продуктам сильно упал. А мультивалютные счета с возможностью быстрой конвертации и вовсе остались не у дел.

Представитель Промсвязьбанка отмечает, что даже у состоятельных вкладчиков спрос на депозит «Мультивалютная корзина» упал с 15% в 2015 году до 5% к концу 2016 года. В банке это объясняют снижением интереса к валютным депозитам из-за их низкой доходности. А также падением спроса на поездки за рубеж.

Но не все банки пошли на поводу у клиентов. Четыре банка из ТОП-10 по-прежнему принимают средства вкладчиков для размещения в трех-пяти валютах.

Давайте познакомимся поближе с условиями актуальных мультивалютных вкладов.

«СмартВклад – Мультивалютный» от Тинькофф

«Мультик» от Тинькофф – это срочный вклад в четырех валютах: рубль, доллар, евро и фунт стерлингов. По отзывам в Сети он считается лучшим мультивалютным продуктом среди российских банков: четыре валюты, неплохая доходность, пополнение на любую сумму и даже частичный вывод средств без потери процентов.

Минимальная сумма вклада стартует с 50 000 рублей или 1000 USD/ 1000 EUR/ 1000 GBP. Пополнять «мультик» можно на любую сумму от 10 рублей или 1 у.е.

Размер ставки зависит лишь от срока вклада. Тинькофф предлагает два варианта доходности:

- «Стандартная ставка» (пополнять вклад можно в любой момент, но не позднее, чем за месяц до окончания срока)

- «Повышенная ставка» (пополнять вклад можно только в первые 30 дней с момента открытия)

Диапазоны годовых процентных ставок: 5-8% в рублях, 0,1-1,5% в долларах США, 0,1-0,4% в евро и фунтах стерлингов. За открытие вклада в офисе банка придется заплатить 1000 рублей.

Минимальная сумма конвертации: 1000 рублей или 10 у.е. Частичный вывод вклада на сумму от 15 000 рублей или 500 у.е. возможен через 60 дней после открытия депозита.

Вклад «Легкая конвертация» от банка «Открытие»

Открыть вклад в трех валютах можно на сумму, эквивалентную 50 000 рублей, на срок от трех месяцев до двух лет.

Размер ставки зависит от суммы, валюты и способа выплаты процентов (с капитализацией или без нее). В рублях вкладчик заработает на «Легкой конвертации» от 6,37% до 8%, в долларах США — от 0,2% до 1,3%, в евро — от 0,10% до 0,2% годовых.

При оформлении вклада через Интернет базовая ставка повышается на 0,2% (в рублях) и на 0,10% (для валюты).

Внутри депозита конвертация происходит по курсу банка без потери процентов и без комиссии. Пополнять вклад можно с ограничениями по времени (не позднее, чем за 30-180 дней до окончания срока действия).

Вклад «Мультивалютная корзина» от Промсвязьбанка

Депозит можно открыть одновременно в трех валютах. При этом одна из них будет считаться основной (по выбору вкладчика), а две других – дополнительными.

Минимальная сумма вклада в основной валюте и неснижаемый остаток начинаются с 10 000 рублей/ 300 долларов США/ 300 евро. «Несгораемый» остаток в допвалютах – не меньше 10 рублей/ 10 долларов/ 10 евро.

Вкладчик может выбрать два варианта срока: 184 и 397 дней.

Размер ставки зависит от суммы и срока вклада: 6,50-7,0% в рублях, 0,2-1,4% в долларах США и 0,15% в евро. Владельцы премиальных пакетов обслуживания банка получают надбавку к базовой ставке (до 0,5% годовых).

Пополнять «Мультивалютную корзину» можно на любую сумму. Но прием допвзносов прекращается за 30 дней до даты окончания вклада. Частичный вывод в рамках неснижаемого остатка средств возможен без потери процентов.

Вклад «Мультивалютный» от Бинбанка

Общая сумма для открытия трехвалютного счета в Бинбанке составляет 30 000 рублей (в эквиваленте по курсу ЦБ на день оформления). Открыть «мультик» можно на полгода, год или два года.

Пополнять вклад разрешается на сумму от 1000 рублей или 50 долларов/евро. Прием допвзносов прекращается за 30 дней до окончания депозита. В рамках счета валюта конвертируется по курсу Бинбанка – без ограничений и без комиссии.

Доходность депозита зависит только от его срока. В рублях вкладчик может заработать от 6,55% до 7,55% годовых, в долларах — от 0,4% до 0,7%, в евро – от 0,05% до 0,15% годовых.

А как Вы относитесь к мультивалютным вкладам?

Подписывайтесь на обновления и делитесь ссылками на свежие посты с друзьями в социальных сетях!

capitalgains.ru

Мультивалютный вклад - плюсы и минусы, в Альфа-банке, Сбербанке, ВТБ 24, Бинбанк, Уралсиб, Газпромбанк, УБРИР, для пенсионеров, Промсвязьбанк

Мультивалютные вклады позволяют хранить сбережения в нескольких валютах одновременно. Это интересный инвестиционный инструмент, который позволяет получать доход не только от процентов, которые начисляются на остаток денежных средств, но и от конвертации из одной валюты в другую. Главная особенность такого депозита – минимальный риск потери сбережений.

Особенности и определение

Мультивалютный вклад – вклад, при оформлении которого клиенту открывается несколько счетов в различных валютах, между которыми средства вкладчика распределяются в определенной пропорции. На каждую валюту устанавливается своя процентная ставка.

При необходимости клиент вправе конвертировать денежные средства между счетами. При этом все условия вклада, описанные в договоре – срок, ставки и прочее – остается без изменений.

Как правило, финансовые организации предлагают мультивалютные вклады в трех основных валютах – рублях, долларах, евро. При этом максимальную доходность приносит счет в рублях, так как по нему установлен самый высокий процент.

По остальным валютам получить существенный доход возможно при помощи конвертации в периоды ослабления курса рубля относительно доллара или евро.

Как открыть

Для открытия банковского мультивалютного вклада необходимо определиться с финансовой организацией, условия которой максимально соответствуют требованиям потенциального вкладчика.

Далее клиенту предстоит нанести визит в одно из подразделений банка с документами и суммой денежных средств, которые он готов разместить во вкладе.

Действующим клиентам банка – держателям дебетовых счетов или зарплатным клиентам – предоставляется возможность открытия депозита одним из следующих способов:

- Лично в отделении банка;

- С помощью банкомата или терминала;

- Через мобильный клиент;

- С помощью интернет-банка.

Сегодня финансовые организации активно внедряют средства дистанционного банковского обслуживания, поэтому по условиям многих депозитных программ удаленное открытие гарантирует более высокую процентную ставку.

Какие банки предлагают мультивалютный вклад

На сегодня открыть мультивалютный вклад предлагают далеко не все банки.

В данной таблице указаны те, которые являются одними из самых надежных и доходных банков в РФ:

| Наименование Банка | Максимальная ставка |

| Сбербанк | 6,05% |

| УБРИР | 8% |

| Уралсиб | 8,3% |

| Альфа-Банк | 7,5% |

| Промсвязьбанк | 8,45% |

| Бинбанк | 8,65% |

| МДМ-Банк | 8,65% |

Такие крупные банки, как Газпром, Россельхоз и ВТБ 24 на данный момент не имеют мультивалютных предложений.

Видео: Как работает

Документы

Для открытия вклада потребуется иметь при себе документ, удостоверяющий личность.

Для резидента РФ таким документом является:

- Паспорт гражданина РФ;

- Заграничный паспорт;

- Паспорт моряка;

- Удостоверение офицера или военнослужащего;

- Военный билет;

- Временное удостоверение.

Открыть вклад может также и нерезидент.

Для этого, ему потребуются:

- Паспорт иностранного гражданина;

- Миграционная карта;

- Виза.

Для оформления услуги тем, кто ранее не являлся клиентом банка, потребуется заполнить оферту на комплексное банковское обслуживание. Этот документ можно получить в отделении при обращении к специалисту.

Требования

К основным требованиям при оформлении мультивалютного вклада можно отнести минимальную сумму и срок для его открытия.

Помимо этого, некоторые финансовые организации устанавливают дополнительные условия для распоряжения денежными средствами вкладчиком:

| Наименование банка | Условия |

| Сбербанк | · Ограничения по минимальной сумме внесения – не менее 1000 руб./100 долларов/евро; · При досрочном закрытии сохраняется 2/3 ставки если вклад находился на счете не менее 6 месяцев. |

| УБРИР | · При оформлении дополнительного пакета услуг ставка по вкладу повышается; · Возможно досрочное расторжение договора при сохранении процентов. |

| Уралсиб | · При внесении средств через интернет-банк минимальная сумма не ограничена; · При внесении через кассу – 500 руб., либо эквивалент в долларах или евро; · Имеются ограничения по внесению в зависимости окончания срока действия вклада. |

| Альфа-Банк | · Минимальная сумма пополнений 5000 руб./200 долларов/200 евро; · Конвертация по внутрибанковскому курсу. |

| Промсвязьбанк | Не предусмотрены ограничения по сумме пополнения. Конвертация по курсу банка. |

| Бинбанк | · Конвертировать средства можно только на следующий день после открытия; · Минимальная сумма для пополнений – 1000 руб./50 долларов/50 евро, не менее чем за 30 дней до прекращения действия договора; · Выплата процентов в конце срока. |

| МДМ-Банк | Совпадают с условиями Бинбанка |

Дополнительных требований или льгот для пенсионеров при оформлении мультивалютны вкладов не предусмотрено.

Ставки

Для каждой валюты в мультивалютном депозите устанавливается индивидуальная ставка:

| Наименование банка | Сумма | Макс. ставка, % | Срок |

| Сбербанк | 1 млн. рублей/100 тыс. долларов/100 тыс. евро | 6,05/1,65/0,4 | 1 год/2 года/2 года |

| УБРИР | 10000 руб./300 долларов/300 евро | 8/1,25/0,75 | 210 дней |

| Уралсиб | 10000 руб./150 долларов/140 евро | 8,3/1,3/0,3 | 181 день/367 дней/367 дней |

| Альфа-Банк | 10000 руб./500 долларов/500 евро | 7,5/1,2/0,45 | 184 дня/184 дня/1 год |

| Промсвязьбанк | 10000 руб./300 долларов/300 евро | 8,45/1,85/0,9 | 397 дней |

| Бинбанк | 30000 руб./460 долларов/410 евро | 8,65/1,7/1,15 | 91 день/367 дней/367 дней |

| МДМ-Банк | 30000 руб./460 долларов/410 евро | 8,65/1,7/1,15 | 91 день/367 дней/367 дней |

Начисление процентов

Проценты по мультивалютным депозитам начисляются отдельно по каждой валюте, в соответствии с процентной ставкой, действующей в день оформления договора и указанной в его условиях.

Страхование

В соответствии с Федеральным Законом РФ от 2004 года все банки, осуществляющие деятельность, связанную со сбережениями граждан, обязаны быть включенными в реестр Агентства по страхованию вкладов. Агентство обеспечивает гарантию выплаты денежных средств при наступлении непредвиденных обстоятельств, таких, как ликвидация или банкротство финансовой организации.

Банки, указанные в настоящем обзоре, включены в реестр АСВ. Помимо этого, вышеперечисленные учреждения аккредитованы агентством в качестве банков-агентов, что дополнительно свидетельствует о минимальных рисках вкладчиков.

Согласно условиям системы страхования вкладов, застрахованным государством считается любой депозит или дебетовый счет, открытый в банке, который включен в реестр АСВ. Максимальная сумма сбережений, которая может быть возмещена, составляет 1400000 рублей для одного банка.

Некоторые вопросы о сохранности денежных средств возникают у клиентов МДМ-Банка. В настоящий момент у этого финансового учреждения есть полномочия оформлять вклады для физических лиц, так как данный банк не был ликвидирован вопреки опасениям.

Бинбанк выступил в качестве санатора и выкупил контрольный пакет акций у прежнего руководителя МДМ-Банка.

Досрочный возврат

Досрочное истребование денежных средств в большинстве банков не предусмотрено условиями договора. При необходимости клиент вправе расторгнуть договор и отозвать всю сумму, но при этом произойдет перерасчет процентов по ставке 0,01% «До восстребования».

По условиям сбербанка и УБРИР досрочный полный возврат средств возможен без потери начисленных процентов или их части.

Как снять средства

Выплата процентов и общей суммы вклада осуществляется на текущий счет клиента в банке либо на его пластиковую карту, откуда снять деньги можно любым из доступных способов – через банкомат банка или его партнеров ,а также через кассу или путем перевода на другой счет.

При обналичивании сбережений в крупной сумме рекомендуется воспользоваться услугами кассы.

Как закрыть

Чтобы закрыть вклад и расторгнуть договор, можно воспользоваться удаленными способами – через интернет-банк или мобильное приложение. Также клиент может прийти в отделение с документом, по данным которого открывали вклад.

Для закрытия вкладчику предстоит оформить специальное заявление, после чего его денежные средства будут перечислены со счета вклада на текущий счет.

Плюсы и минусы

К плюсам мультивалютных депозитов можно отнести следующие его особенности:

- Возможность получения дохода как от процентов, так и от конвертации;

- Гарантия сохранности денежных средств и безопасность, которую не способна обеспечить валютная биржа;

- Удобное управление сбережениями и быстрый доступ к средствам.

К очевидным минусам относятся:

- Более низкая доходность по сравнению с традиционными депозитами;

- Необходимость постоянного контроля за ситуацией на рынке для получения дохода от конвертации.

Выгоден ли

Вопрос доходности мультивалютного вклада может быть поставлен под сомнение. При открытии подобного депозита необходимо уточнить о наличии комиссии за конвертацию, а также уточнить по какому курсу будет происходить обмен.

Если за перевод из одной валюты банк планирует брать дополнительную плату, а курс конвертации – вовсе не ЦБ а данного банка, то доходность операций внутри мультивалютного вклада могут свестись к нулю.

Несмотря на минимальные риски, эксперты советуют оформлять депозиты подобного типа тем гражданам, которые умеют анализировать колебания курсов и предвидеть перспективы поведения той или иной валюты. В противном случае открытие мультивалютного вклада не является целесообразным.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

biznes-delo.ru

что это такое, какие плюсы и минусы и как пользоваться счетом

Есть физические лица, которые желают иметь вложения одновременно в нескольких валютах. Хорошо было бы, если открытие счета было в одном и том же банке и по тому же депозиту. Данные предложения всегда имеют особенности по сравнению со стандартными предложениями, где открытие депозитного вклада является возможным только в одной валюте, к тому вероятнее всего в отечественной.

В данной статье разберемся, что это такое мультивалютный вклад, как мультивалютное вложение открыть. Мы освятим также правильную процедуру оформления и предложения от российских финучреждений на сегодняшний день.

Мультивалютный вклад

На сегодняшний день российские финучреждения предлагают множество различных проектов. В линейки депозитных вложений можно встретить мультивалютный вклад. Данный вклад подразумевает одновременное открытие в нескольких валютах.

Видео:

Множество потребителей никогда не пытались разобраться с сущностью мультивалютного вклада, а также его плюсами и минусами. И главный вопрос – насколько данный вклад в банке является выгодными для потребителя?

к содержанию ↑Мультивалютный вклад – в чем состоит сущность данного вида депозитного вложения?

Мультивалютное вложение подразумевает одновременное открытие депозитов в нескольких валютах в рамках единого банковского соглашения. На весь временной период действия мультивалютного депозита разрешается конвертация по вкладам между выбранными валютными счетами без применения штрафных мероприятий со стороны финучреждения.

На банковском рынке можно встретить большое количество предложений по депозитным вложениям в разных валютах. Данный способ лучше всего подходит для минимизации риска. Многие считаю, что повысить надежность помогут вложения, которые открыты к тому же еще в разных финурчеждениях.

Но данный шаг не гарантирует потребителю защиту от высокой волатильности отечественной валюты., что приведет к денежным потерям в частичном или полном объеме. Девальвация отечественной валюты может сожрать все насчитанные проценты за период.

Большинство считают, что решение вопроса кроется в конвертировании отечественных накоплений в инвалюту в наиболее подходящий момент. Многие остановят свой выбор на долларе США, так как можно увидеть тренд к снижению курса российского рубля к доллару.

Данная процедура повлечет за собой высвобождение средств с депозита в отечественной валюте ранее установленного срока для проведения конвертации. Выходит, что нарушаются условия банковского соглашения по мультивалютному вкладу и утрате начисленных процентов по годовой ставке.

Есть вариант не потерять проценты. Он возможен в случае открытия расходно-пополняемого вложения.

к содержанию ↑Условия по мультивалютным вкладам на российском рынке

Условия по мультивалютным вложениям можно разобрать только обощенно, что сразу потенциальный потребитель смог понять, интересует ли его данный депозит или нет.

За полным объемом информации нужно обращаться в конкретное финучреждение или заглянуть на официальную страницу банка. Но чаще всего информации на офсайте хватает далеко не всегда. По каждой схожей программе всегда найдутся различные особенности.

Ниже в табличке мы приведем описание критериев мультивалютных вложений от различных финучреждений.

| Отечественная валюта | Минимальная сумма – 5000 рублейГраница – 50000 рублей | Максимальное предложение в 8% | До 36 месяцев | Чаще всего дают добро | Разрешается в большинстве случаев |

| Доллар США | Минимальные суммы составляют от 100 до 500, максимальные допускаются в 20000 - 50000 | Доходность будет до 2% | Максимум 24 месяца | Допускается в отдельных случаях только | За редким исключением |

| Валюты Еврозоны | |||||

| Фунт стерлингов | |||||

| Швейцарский франк | |||||

| Юань из Китая | Минимум нужно внести 200000, максимум - 500000 | До 12 месяцев | Такой пункт редко встречается в соглашении | А вот снимать можно | |

| Другие валюты | До 5000000 | Если вложение в инвалюте, то учетный процент будет всегда меньше, нежели в отечественной | Определение идет в личном порядке | Разрешение может быть выдано, если есть спрос на валюту обмена. | Банк дает добро на высвобождение, когда спроса на валюту нет. |

Такие крупные суммы, как 5000000 рублей, для размера первого пополнения чересчур высоки, но именно такой размер устанавливается для ВИП-потребителей. Эсли же речь пойдет о вложении в инвалюте, то сумма будет эквивалентна отечественной валюте.

к содержанию ↑Как сделать открытие мультивалютного вклада?

Не все финансовые структуры располагают возможностью открытия мультивалютного вложения в режиме удаленного доступа, поэтому данную опцию всегда нужно уточнять в информационной службе финучреждения. Точно можно утверждать лишь то, что практикуется подача заявок-анкет в режиме онлайн на открытие мультивалютного депозита.

Данная услуга всегда бесплатная, практически все банковские платформы в своем арсенале имеют данную опцию. Банки с выдачей мультивалютных вкладов требуют после оформления заявки персонального присутствия потребителя.

В филиал нужно явится с гражданским паспортом и заполнить заявление на открытие. Много личного времени это не занимает, сразу по прошествии получаса потребителя приглашают для проведения рассчетно-кассовой операции. Потребитель вносит первую сумму по депозитному вложению.

к содержанию ↑Насколько реальны шансы потребителя заработать?

Те, кто отдают предпочтение мультивалютным вложениям, начинают себя чувствовать полноправным участников инвестиционного банковского рынка, управляя сбережениями. Но здесь нужно сделать оговорку, что стабильно функционирующий рынок без колебаний курсов валют, не даст значительного скачка дохода потребителю.

Всегда есть риск того, что выбрана будет не так валюта для вложения. Есть риск того, что потребитель не сможет вовремя дать обратную реакцию на колебания, что повлечет снижение доходности или вовсе ее отсутствие. Если ситуация критическая, то клиент может уйти в убыток.

Здесь нужно умение постоянно анализировать текущую ситуацию и сделать прогноз на несколько шагов вперед. Банковские эксперты говорят о том, что если грамотно управлять финансовыми накоплениями, размещенными на мультивалютном вкладе, то вполне можно преумножить до 1,5% в сравнении с классическим депозитом.

Значительный доход будет гарантирован только в случае, если волатильность валют будет сильная, а потребитель примет правильное решение и сделает правильные перестановки.

Какие факторы стоит брать во внимание?

- Учетные проценты по мультивалютным вложениям ниже, чем по классическим (в одной валюте). Если серьезной волатильности не будет, то есть риск недостачи дохода от вложения средств на обычный вклад.

- Конвертация всегда осуществляется по внутреннему курсу финучреждения. Его выгодность в сравнении с другими финучреждениями может быть спорной. Чем больше потребитель конвертирует, тем больше денежных средств отдает финучреждению в качестве комиссионного сбора. А Банк просто зарабатывает.

- Вложение нужно открывать на долгосрочную перспективу. Это дает возможность поиграть на рынке. Если есть возможность пролонгации мультивалютного вклада, то ее нужно сделать. Это дополучение хорошего дохода за счет прыжков в цене валют.

На что стоит обращать внимание при оформлении мультивалютного вложения?

Пристальное внимание должно быть уделено тому, что указано в табличке ниже.

| Минимальный размер первого взноса | Стартовая отметка всегда на уровне от 10000 – 50000 рублей. Бывает, что финучреждение не устанавливает минимальный размер взноса. Потребитель может внести столько, сколько считает нужным. Вложение в иной валюте – эквивалент денег в отечественной. |

| Внесение средств на депозит повторно | Чаще всего пополнение разрешено на сумму, не меньшую, чем минимальный размер за конкретный промежуток времени (не позже чем за 30 дней). |

| Автопродление | Данная опция встречается редко, но будет хорошим преимуществом. |

| Капитализация | Данная опция также хороший плюс для потребителя. |

| Конвертирование | Здесь финучреждение не имеет права устанавливать ограничения. Здесь нужно быть внимательными с дополнительными комиссионными сборами. Нужно знать в обязательном порядке внутренний курс банковской структуры, чтобы иметь возможность сравнить с иными финучреждениям. Конвертация должна быть доступна в режиме удаленном – в банкинге. |

Преимущества и недостатки мультивалютных вложений

| • Дополнительный заработок от капитализации %.• При конвертировании % сохраняется.• Конвертирование в течении всего периода.• % выплачиваются каждые 30 дней. | • Разрыв соглашения – потеря начисленных процентов.• Комиссия при конвертировании (не везде).• Ограниченный перечень валют.• Меньший %.• Умение делать прогнозы и делать тренды. |

Можно утверждать, что мультивалютный вложение для тех, кто умеет оценивать и управлять денежными потоками.

к содержанию ↑Вывод

Мультивалютное вложение – хороший инструмент для долгосрочного инвестирования, но при условии здравого управления, в сравнении со стандартным депозитом.

kreditovod.com

Что такое мультивалютные вклады? — Sredstva.ru

Основная задача мультивалютных вкладов — минимизировать валютные риски вкладчика.Мультивалютные вклады позволяют хранить деньги в различных валютах (обычно — рублях, долларах и евро) одновременно, меняя их соотношение без нарушения срока вклада и потери доходности.

Суть мультивалютного вклада:

При открытии вклада вы открываете не один, а несколько счетов (по одному в каждой валюте), и распределяете средства по счетам в какой-либо пропорции, при необходимости предварительно их конвертируя. По каждой валюте банком устанавливается отдельная процентная ставка. Далее все просто — если вы видите, что одна из ваших валют падает в цене, и по Вашим оценкам будет падать и дальше — вы просто даете банку поручение перевести средства со счета этой валюты на другой счет вклада (естественно, с предварительной конвертацией). Ставки, срок, прочие условия вклада — все остается в силе.

Обратите внимание:

www.sredstva.ru