Как быстро оформить справку 2-НДФЛ. Как самому сделать справку 2 ндфл

Как сделать справку 2-НДФЛ

06 апреля 2020

Просмотров: 1601

Справка о доходах является очень важной как для самого предприятия, так и для его сотрудников. Именно поэтому важно знать, как сделать справку 2-НДФЛ, поскольку бухгалтерия отчитывается с ее помощью перед налоговой службой, а работникам документ, подтверждающий выплату налогов на доходы физических лиц, может пригодиться при получении кредита, оформлении визы либо для налогового вычета.

Справка составляется индивидуально на каждого сотрудника. В большинстве случаев предприятия используют электронную форму документа 2-НДФЛ, так как это более удобно и такой шаблон просто заполнять и легко хранить. Для бухгалтерии предприятия составление справок о доходах является очень важным и ответственным заданием. Здесь нужно учесть все нюансы, чтобы не допустить ошибки и не получить от Федеральной налоговой службы внушительный штраф.

Нововведения относительно справки НДФЛ

Бухгалтер должен всегда быть в курсе событий, ведь законодательство часто меняется. Чтобы не допускать ошибок при заполнении документов, необходимо своевременно читать все новости, которые будут полезны для работников бухгалтерии.

В 2016 году появилось несколько нововведений, которые касаются заполнения справки 2-НФДЛ. Изменения 2016 года требуют от предпринимателей отчетности за каждый квартал. Для этого будет использоваться документ 6-НФДЛ. Однако старая форма, то есть 2-НФДЛ, не отменяется. Ее все так же нужно заполнять на каждого сотрудника компании ежегодно и сдавать до даты, установленной российским законодательством.

На сегодняшний день подавать подобный отчет нужно до конца марта, хотя еще в прошлом году этот период был на один месяц больше.

Налоги на доходы физических лиц с больничных и отпускных выплат теперь перечисляются в том же месяце, когда деньги были получены работником. Это важное нововведение, за невыполнение которого можно получить серьезный штраф.

Еще в прошлом году компании, в которых работало более 10 сотрудников, были обязаны предоставлять отчеты по справкам 2-НДФЛ исключительно в электронном варианте. Теперь право сдавать в налоговую бумажные справки есть у предприятий, в которых официально трудоустроено менее 25 работников.

Бухгалтерия компании должна помнить о том, что каждая ошибка в документах может вылиться в серьезный штраф. Справку по форме 2-НФДЛ это правило не обходит стороной. Сдача отчета с недостоверной информацией выльется в штраф в размере 500 руб. на каждого работника. Однако тут имеется один важный нюанс. Если ошибку бухгалтеру удалось найти до того, как налоговая выписала штраф, санкции не применяются.

Кто составляет и куда подается справка?

Документ в формате 2-НФДЛ составляется каждый год на всех сотрудников предприятия. Работники бухгалтерии должны заполнить бланк отдельно на каждого официально трудоустроенного сотрудника.

Стоит заметить, что подобные документы должны подавать не только организации, но и индивидуальные предприниматели, которые производят налоговые выплаты за своих подчиненных, работающих по трудовым и гражданско-правовым договорам.

Отчеты 2-НДФЛ сдаются в налоговое отделение по месту регистрации компании либо ИП. Если организация ведет свою деятельность в нескольких регионах, справки подаются там, где расположен главный офис, но отдельным филиалам и обособленным предприятиям разрешается сдавать отчет в свое отделение ФНС.

Очень важно правильно составлять и заполнять справку, в противном случае это может вылиться в штраф в 500 руб. за каждый неверный документ. Кроме того, нужно успеть уложиться в срок. Если справки не будут предоставлены сотрудникам налоговой инспекции до конца марта, за каждый документ назначается штраф в размере 200 руб.

Особенности заполнения справки 2-НДФЛ

Доходы в документе указываются и в рублях, и в копейках. А вот сумму налоговых отчислений нужно округлять. Как правило, в бухгалтерии используется округление НДФЛ до целых рублей.

Сам процесс составления справки имеет несколько особенностей. Как составить справку 2-НДФЛ, должен знать каждый бизнесмен, будь то юридическое лицо или индивидуальный предприниматель.

Начинается заполнение с поля «Признак», где выбирается код 1 или 2. Первая цифра ставится при обычной подаче документа, а вторая - если с сотрудника невозможно удержать сумму налога.

Код ОКАТО с позапрошлого года стал именоваться ОКТМО. Это одно и то же, поэтому заполняется как обычно.

Следует отметить и «Статус налогоплательщика». Здесь указывается определенный код, который зависит от того, является ли сотрудник налоговым резидентом. В первом случае ставится цифра 1, а во втором - 2. В отдельную категорию под кодом 3 российское законодательство выделило иностранных граждан, работающих на территории РФ, которые имеют высокий уровень квалификации.

Далее все заполняется информацией о сумме дохода и налоге. Отдельные пункты служат для того, чтобы в них фиксировались данные о налоговом вычете. Если этого не было, эти строчки остаются пустыми.

Для некоторых видов дохода применяют специальные коды. Выплаты, которые поступили в качестве оплаты за выполнение трудовых обязанностей, отмечаются как 2000. Вознаграждение по гражданско-правовому договору - 2010. Деньги, которые будут получены в качестве пособия по болезни, имеют кодировку 2012. А код 4800 предусматривает все остальные выплаты, не учтенные инструкцией. Бухгалтер обязан знать все коды, которые применяются при составлении справки 2-НДФЛ. Однако если здесь будет допущена ошибка, штрафные санкции за это не предусмотрены.

Чего не должно быть в документе о налогах на доходы физических лиц?

В первую очередь стоит заметить, что в данной справке не должно быть информации за ненужный период, бумага по форме 2-НДФЛ составляется исключительно на один год, не более, вносить в нее информацию сразу за два отчетных периода нельзя.

Справка о доходах должна отражать лишь ту прибыль, на которую российское законодательство предусмотрело выплату НДФЛ. К примеру, здесь не отражается информация о денежных средствах, полученных сотрудницей по беременности и родам, а также по дальнейшему уходу за малышом.

Если сотрудник отработал неполный год, на него справка 2-НДФЛ составляется с учетом тех месяцев, в которые фактически совершалась трудовая деятельность.

Отдельно нужно сказать о таких случаях, когда заработная плата была выплачена в одном году, а налоги уже в следующем. Тут возможно два варианта развития событий.

Если налоговые отчисления были выплачены до конца периода, в который нужно подать справку 2-НДФЛ, то есть до 1 апреля, то эту сумму можно внести в документ. Если налоги были перечислены позже, значит, и фиксируются средства уже в следующем документе.

Так как отпускные выплаты и деньги, которые сотрудник получает в виде компенсации из-за временной нетрудоспособности, являются самым обычным доходом, с них обязательно уходят отчисления в государственную казну в виде налогов.

Тут может возникнуть путаница, если сотрудник ушел в отпуск либо на больничный в одном месяце, а вернулся на рабочее место уже в другом.

В такой ситуации бухгалтер должен помнить о том, что данные о доходах вносятся в справку 2-НДФЛ в том месяце, когда был оформлен отпуск либо документ о временной нетрудоспособности.

Сделать справку несложно. Однако основные и самые важные строки заполняются цифрами в соответствии с тем, сколько денег было начислено сотруднику, сколько с этой суммы ушло в налоговую и сколько работник получил на руки.

Если же данная информация искажается и это делается умышленно, например, увеличивается доход работника для получения кредита, это уже подделка справки 2-НДФЛ, за которую следует уголовная ответственность. Подробнейшая пошаговая инструкция заполнения бланка по форме 2-НДФЛ прописана в приказе ФНС РФ № ММВ-711/485 от 30 октября 2015 года.

Документ составлен максимально подробно, поэтому бухгалтер сможет здесь отыскать ответ на любой вопрос о том, как делается справка 2-НДФЛ.

Автор:

Иван Иванов

Поделись статьей:

Оцените статью:

Похожие статьи

vseobip.ru

Как сделать 2 НДФЛ?

Налоговая система сложена таким образом, что везде нужен порядок ведения учета своих доходов и расходов. Все, что зарабатывает гражданин РФ должно быть документально оформлено, но речь идет о, так называемом, белом доходе, то есть официальном заработке. Вся зарплата отражается в специальном документе – справке 2 НДФЛ, обязанность, в заполнении которой возлагается на бухгалтеров. Любой бухгалтер обязан знать, как сделать справку 2 НДФЛ согласно общепринятым стандартам. Как правило, такая справка нужна работнику при увольнении, либо для того, чтобы предоставить ее в банк на получение кредита.

Для заполнения справки 2 НДФЛ в программе 1С необходимо зайти в раздел "Зарплата", далее выбирается графа "Учет НДФЛ", затем "Сведения о доходах физ.лиц 2-НДФЛ". В открывшемся окне нужно выбрать кнопку "Добавить". Теперь можно заполнять все сведения о доходе физического лица, в частности:

- организация,

- ответственное лицо,

- должность ответственного лица,

- налоговый период, за который составляется справка.

Система предложит выбрать цель выдачи справки и здесь нужно ставить отметку на "выдачи на руки работникам (сводные)". Теперь можно выбирать Ф.И.О нужного вам сотрудника из папки "Сотрудники организации", путем элементарного поиска и переключения курсива. Далее документ сохраняется и можно выводить его на печать. Теперь вы знаете, как сделать 2 НДФЛ грамотно и без ошибок.

В любом случае данная справка должна быть подписана директором фирмы или главным бухгалтером и закреплена печатью.

Обозначения для составления справки 2 НДФЛ

Как правило, существует общепринятая Федеральной налоговой службой форма справки 2 НДФЛ. Любой бухгалтер видит ее у себя на мониторе в формате Excel и заполняет нужные графы.

В самой верхней строке пишется период, за который выдается справка 2 НДФЛ, причем сам срок справки длится две недели, потом она уже является недействительной. Иногда эта цифра может изменяться, как и сама "шапка" справки, то есть соответствие номера приказа и его даты в настоящий момент, за этим должны следить бухгалтера.

Далее заполняются сле

elhow.ru

Как правильно сделать справку 2-НДФЛ

Сделать справку 2 НДФЛ – обязанность налогового агента (п. 2 ст. 230 НК РФ). Этот документ является подтверждением получения налогоплательщиком дохода, источником которого является налоговый агент. О том, как правильно подготовить справку 2-НДФЛ, далее в материале.

Где можно сделать 2 НДФЛ

Как сделать справку 2 НДФЛ в 1С

Общие рекомендации по заполнению

Где можно сделать 2 НДФЛ

Справка 2-НДФЛ отражает полученный физическим лицом – налогоплательщиком доход и сумму налога, исчисленную, удержанную и уплаченную в бюджет (пп. 1, 2 ст. 226 НК РФ). Заполнение данной формы отчетности производится согласно Рекомендациям по заполнению, утвержденным приказом ФНС России от 17.11.2010 №ММВ-7-3/611@ (далее – Рекомендации по заполнению).

Подробнее см. материал "Зачем и куда нужна справка 2-НДФЛ?"

А где можно сделать справку 2 НДФЛ, решить легко. Этот утвержденный формат является общедоступным, а также входит в справочник отчетности любой бухгалтерской программы.

Как сделать справку 2 НДФЛ в 1С

О том, как сделать справку 2 НДФЛ, расскажем далее.

В программе 1С, как и в любой другой бухгалтерской программе, справка заполняется индивидуально для каждого физического лица (разд. 1 Рекомендаций по заполнению). В случае если налогоплательщик в течение периода получал доход, облагаемый по разным ставкам налога, необходимо включить все виды полученного дохода в один документ. Заполнение в данном случае происходит для каждой ставки налога последовательно (разд. II Рекомендаций по заполнению).

Существующая структура справки подразумевает поэтапное заполнение каждого раздела в программе 1С. Исключение составляют данные об имущественных и социальных вычетах. Эти сведения вносятся в том случае, если такие вычеты налогоплательщику предоставляются. Общая структура справки следующая:

- Заголовок.

- Данные налогового агента.

- Данные налогоплательщика.

- Налоговая ставка.

- Сведения об имущественных, социальных и стандартных вычетах.

- Общие суммы полученного дохода и налогов, начисленных по итогам периода по ставкам.

Общие рекомендации по заполнению

Существуют общие рекомендации по отражению сведений в форме 2-НДФЛ, основанные на Рекомендациях по ее заполнению. Сделать 2 НДФЛ проще, используя данные положения:

- Все суммы, подлежащие отражению в разделах справки, вносятся вплоть до копеек, то есть с округлением до сотых.

- Суммы налога отражаются в целых рублях без копеек. В данном случае используется алгебраический способ округления: суммы меньше 50 копеек отбрасываются, суммы больше 50 копеек округляются до целого рубля в сторону увеличения (разд. I Рекомендаций по заполнению).

- Заполнению подлежат все разделы, реквизиты и поля, если иное не указано в Рекомендациях по заполнению (разд. I Рекомендаций по заполнению). Пункты, для заполнения которых отсутствуют сведения, остаются пустыми.

- Подписывается справка лицом с обязательным указанием его инициалов. Если составитель справки – сотрудник налогового агента, то необходимо также указать должность подписывающего лица и его инициалы (разд. II Рекомендаций по заполнению).

- Подписание заполненной справки производится проставлением подписи составителя в поле «Налоговый агент (подпись)». Печать не должна ставиться на подпись. Для штампа организации предусмотрен левый нижний угол, содержащий надпись «М. П.» (разд. II Рекомендаций по заполнению).

- В случае если данные справки не вмещаются на одну страницу, заполняется столько страниц, сколько необходимо для отражения всех сведений. При этом на каждой последующей странице должны быть:

- номер страницы справки;

- год подачи сведений;

- порядковый номер справки;

- дата составления документа.

Все эти реквизиты указываются в заголовке к документу.

Поле «Налоговый агент» также должно присутствовать на всех страницах справки (разд. II Рекомендаций по заполнению).

См. также материал "Какой срок действия справки 2-НДФЛ в 2015 году?"

nalog-nalog.ru

Как сделать справку 2-НДФЛ в 1С 8.3: для сотрудника и налоговой

Справка 2-НДФЛ является многофункциональной и может использоваться на другом месте работы, в банках, ФНС для подтверждения размера заработка и уплаченных налогах. Ее может запросить ваш сотрудник, а так же она предназначена для обязательной сдачи в налоговую инспекцию.

Естественно, чтобы сформировать 2-НДФЛ на сотрудника, он должен быть принят на работу в программе, а так же нужно начислить ему заработную плату. Останавливаться на этом мы подробно не будем, так как все действия уже описаны в других наших статьях.

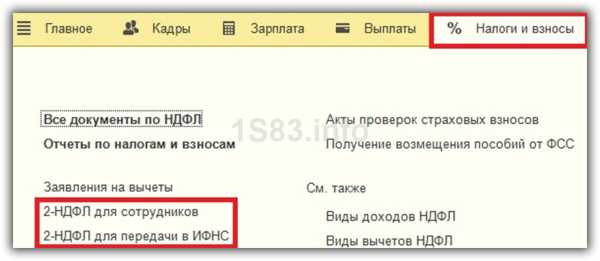

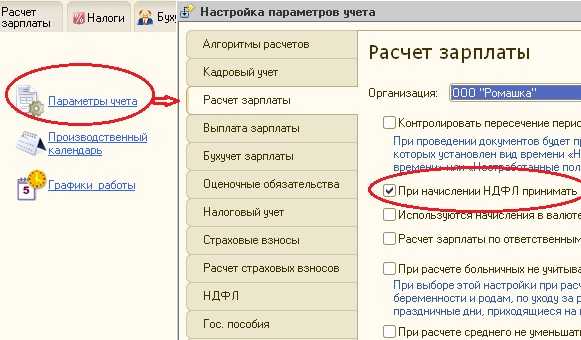

В 1С 8.3 ЗУП и Бухгалтерия существуют два вида справок:

- «2-НДФЛ для сотрудников»;

- «2-НДФЛ для передачи в ИФНС».

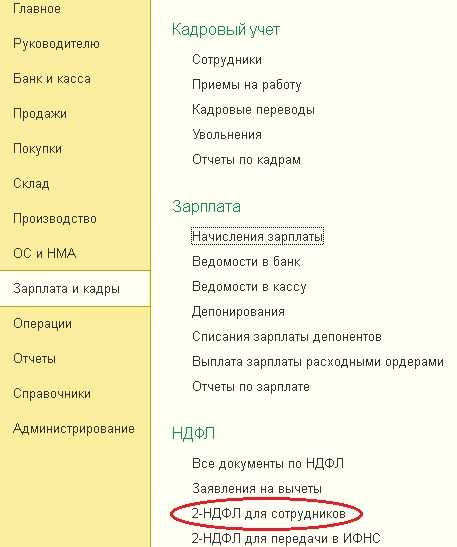

В 1С ЗУП они находятся в меню «Налоги и взносы», а в Бухгалтерии в меню «Зарплата и кадры».

Принцип из создания и заполнения в обеих типовых конфигурациях одинаков, поэтому в рамках нашей статьи мы будем рассматривать пример на демо-базе ЗУП 3.1.

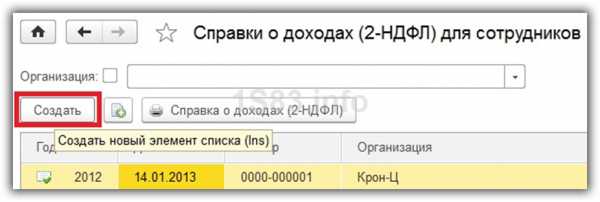

2-НДФЛ для сотрудников

Перейдите в список документов 1С 8.3 «2-НДФЛ для сотрудников». Для каждого сотрудника на определенный год создается отдельный документ. Нажмите на кнопку «Создать».

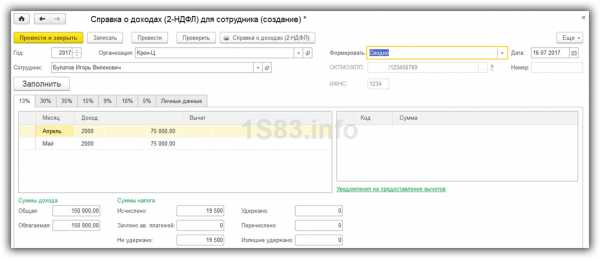

В открывшемся окне созданного документа заполните шапку. Здесь необходимо заполнить поля: год, организация и сотрудник. Остальные данные будут подставлены автоматически. Для их обновления воспользуйтесь кнопкой «Заполнить».

В том случае, когда вам в 1С 8.3 необходимо формировать данную справку в разрезе кодов ОКТМО/КПП и ставок налога, укажите это в реквизите «Формировать». В данной ситуации нужно выбрать верное значение в поле «ОКТМО/КПП», которое расположено ниже.

Если нажать на знак вопроса справа от поля «ОКТМО/КПП», программа уведомит вас, зарегистрированы ли доходы за данным сотрудником по выбранному коду. На рисунке выше доходы за 2017 год у Булатова Игоря Валентиновича по КПП «123456789» были зарегистрированы.

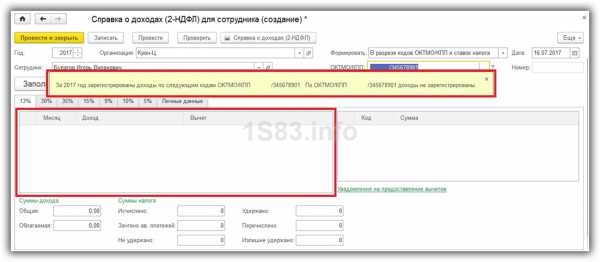

В том случае, когда доходов не было найдено, примечание программы будет выглядеть так, как показано на рисунке ниже. Данные о доходах в таком случае отображаться не будут.

На последней вкладке расположены личные данные того работника, для которого делается данная 2-НДФЛ. Их можно отредактировать непосредственно в карточке документа. Если они будут отличаться от тех, что введены в карточке сотрудника, программа выдаст вам соответствующее предупреждение.

Данное предупреждение можно проигнорировать, внеся в документ все нужные изменения. Мы не рекомендуем этого делать. В том случае, когда сюда попали некорректные данные, лучше исправить их непосредственно в карточке сотрудника, чтобы в дальнейшем как здесь, так и в других документах были только правильные данные.

После самостоятельной проверки всех данных, вы можете запустить программную проверку соответствующей кнопкой и провести документ. Далее печатается уже сама справка 2-НДФЛ по сотруднику.

Эта форма является приложением № 1 к Приказу ФНС РФ № ММВ-7-11/485@ от 30 октября 2015 года, о чем указано в ее шапке. Так же там прописано, что эта форма не предназначена для передачи в ИФНС.

В конце 2016 года налоговая служба утвердила несколько новых кодов доходов и вычетов. Их использование в справке 2-НДФЛ обязательно. Полный список новых кодов приведен в приложении к приказу ФНС от 22.11.2020 № ММВ-7-11/633@.

Старайтесь внимательно следить за выходом новых релизов отчетности и изменением законодательства, чтобы вовремя обновлять 1С и использовать только актуальные формы отчетности и способы расчетов.

Справки 2-НДФЛ для передачи в налоговый орган

Данный документ так же расположен в меню 1С «Налоги и взносы». Создайте новый документ.

Перейдем к заполнению шапки. Первым делом укажите год и организацию, для которой формируется отчетность. Далее указывается ОКТМО и КПП при выплате доходов. Так же здесь нужно указать КПП и код ИФНС, в которую данный отчет в дальнейшем будет передан.

Вид справок в нашем случае – «Ежегодная отчетность». Так же у данного поля доступно значение «О невозможности удержания НДФЛ».

Последним этапом заполнения шапки будет указание вида справки: исходная, корректирующая или аннулирующая с указанием номера корректировки.

Заполнить саму табличную часть с сотрудниками вы можете автоматически (кнопка «Заполнить»), вручную, либо подбором. В рамках данного примера мы выбрали первый способ заполнения.

При нажатии на любую строку заполнившейся строки, для каждого сотрудника будет открыта отдельная справка 2-НДФЛ. Данный документ, по сути, является реестром справок сотрудников.

Обязательно проверьте все данные и проведите документ. В дальнейшем его можно выгрузить или сразу же отправить в контролирующий орган (если у вас соответствующе настроена программа). Так же вы можете распечатать документ, выбрав соответствующий пункт в меню «Печать».

При печати в одном отчете сразу же сформируются справки по всем выбранным в документе сотрудникам. Они практически идентичны с той, которую мы формировали в предыдущем примере.

Как видите, здесь нет ничего сложного. Самое главное – правильно вести учет и следить за обновлениями программы.

1s83.info

Как составить справку 2 НДФЛ. Заполнение декларации и порядок подачи.

В сегодняшнем бюрократичном мире каждое действие имеет за собой документальное подтверждение. Особенно это касается финансовых вопросов и всего с ними связанного. Среди всего многообразия различных отчетов и справок, справка 2 НДФЛ наиболее часто требуется обычному обывателю для различных нужд.

Справка 2 НДФЛ — это стандартный документ, который отражает доходы физического лица. Физическим лицом тут является каждый работающий гражданин, при условии, что он трудиться на организацию, не являясь частным предпринимателем. Данная форма обязательна для отчетности и предоставляется в главную очередь в налоговые органы. В ней перечисляются доходы лица. Туда же вносятся все налоговые вычеты и удержания. Таково основное назначение справки.

Справку может запросить любой гражданин, для этого нужно написать заявление на имя своего работодателя. Цели могут быть следующими:

- Предоставление справки в налоговую инспекцию, например при покупке недвижимости, 2 НДФЛ, для того чтоб вернуть проценты за потраченные средства.

- Часто справка требуется для получения кредита в банке, она служит документальным подтверждением текущего уровня доходов. Причем кредит может быть как на конкретные цели, например, на покупку автомобиля или квартиры, так и на не большие суммы.

- Справка нужна тем, кто занимается оформлением различного рода льгот. Это касается и пенсий и пособий по безработице.

- При оформлении алиментов, так же учитываются данные 2НДФЛ, как и при оформлении родительских прав или опекунства.

- Часто справка нужна при оформлении на новое место работы. Следует так же отметить, что данный документ выдается при увольнении сотрудника, одновременно при получении трудовой с соответствующими записями.

- Не редки случаи, когда справка 2 НДФЛ требуется для предоставления в суде, для урегулирования вопросов в трудовых спорах.

- Нужна она и для того, чтоб получить различные компенсации, например тем родителям, которые оплачивают обучение своих детей.

Как видно из вышеперечисленного, справка 2 НДФЛ имеет массу применений. Составление справки дело, безусловно, ответственное. В организациях за своих сотрудников их заполняет бухгалтерия. Если человек занимается частным предпринимательством или в течение года имел несколько источников дохода, то необходимо о каждом из них по отдельности сообщить в Налоговую Инспекцию. Источниками дохода может быть сдача жилья или получение наследства, или любой другой доход помимо того что идет с основного места занятости.

Как составить справку 2 НДФЛ?

При самостоятельном заполнении справки заполняется стандартная форма, которая включает в себя:

- Заголовок. В нем указывается отчетный период, за который сдается справка, проставляется порядковый номер, который присваивается в инспекции. Дата, когда заполняется форма и «признак» справки (для информационной справки №1, №2 при невозможности вычетов).

- Следующий пункт заполнения — данные об агенте. Тут учитываются все данные: ФИО, номера документов, адрес регистрации, контакты, телефоны, гражданство, дата рождения и прочее.

- В следующем разделе идет таблица, в ней перечисляются все источники доходов, суммы и документы, подтверждающие данные доходы. Сюда вписываются номера договоров о труде, документы о присвоении наследства и прочие финансовые договоренности несущие прибыль.

- Четвертый раздел включает социальные выплаты. Также в виде таблицы. Последний раздел, это так же таблица, в которой указываются все доходы и налоговые вычеты на них. Все доходы и все налоги за указанный период.

- Готовый документ подписывается в указанном месте и передается в Налоговые органы, для дальнейшего учета.

Следует помнить, что внимательное отношение к финансовым вопросам, это залог личного благополучия и благополучия страны.

golifehack.ru

Как сделать справку 2-НДФЛ для сотрудника – Учет без забот

Опубликовано 20.07.2020 15:32 Просмотров: 47359В этой статье я расскажу о том, как сделать справку 2-НДФЛ в программах 1С. Речь пойдет не об ежегодной отчетности, а о справке для сотрудника, которая может потребоваться в любое время года. Рассмотрим, как её сформировать в программах 1С: Зарплата и управление персоналом 8 и 1С: Бухгалтерия предприятия 8.

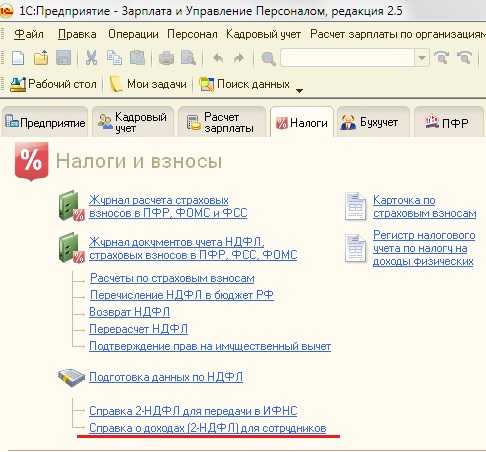

В зарплатной программе нужно перейти на вкладку рабочего стола "Налоги" и выбрать пункт "Справка о доходах (2-НДФЛ) для сотрудников".

Или зайти в меню

Расчет зарплаты по организациям -> Налоги и взносы -> Справка о доходах (2-НДФЛ) для сотрудников

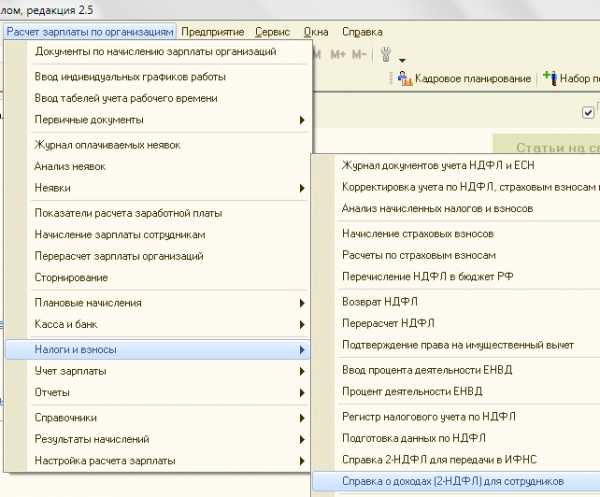

Создаем новый документ, выбираем организацию, сотрудника и налоговый период. Справка заполняется автоматически, остается только проверить данные.

Суммы доходов и вычетов можно сверить с расчетными листками, а общую сумму налога пересчитать, умножив облагаемую базу на 13%. Остаются еще графы "Удержано" и "Перечислено", в которые часто попадают совсем неправильные суммы. Конечно, содержимое этих граф можно исправить вручную, а можно найти причину этой проблемы.

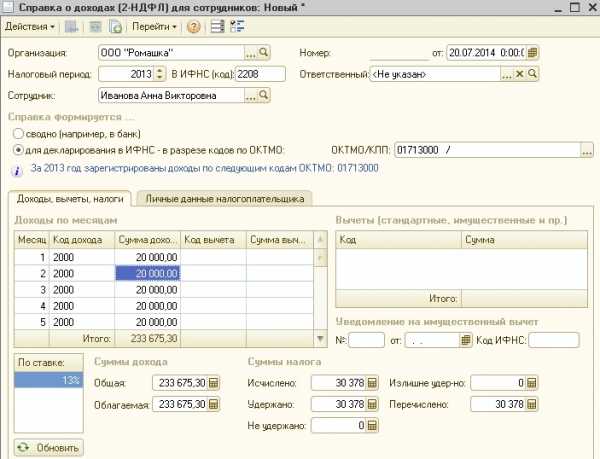

Суммы удержанного НДФЛ могут по-разному регистрироваться в программе, это зависит от настройки параметров учета. На вкладке "Расчет зарплаты" есть галочка "При исчислении НДФЛ принимать исчисленный налог к учету как удержанный".

В том случае, если эта галочка установлена, то суммы удержанного НДФЛ регистрируются документами начисления зарплаты, если нет - то документами, которыми зарплата выплачивается. Во втором случае возможны расхождения, если документы проведены в неправильной последовательности (сначала выплаты, а потом начисления). Поэтому я бы рекомендовала эту галочку в настройках устанавливать, только после этого нужно перепровести все документы начисления и выплаты зарплаты за текущий год.

Суммы перечисленного НДФЛ регистрируются документом "Перечисление НДФЛ в бюджет РФ", который находится на закладке "Налоги".

В 1С: Бухгалтерии предприятия 8 редакции 3.0 для формирования справки 2-НДФЛ нужно зайти на вкладку "Зарплата и кадры" и выбрать пункт "2-НДФЛ для сотрудников".

Создаем новый документ, выбираем организацию, период и сотрудника, а также указываем, формировать справку сводно или в разрезе кодов ОКТМО. Справка заполняется автоматически. Для заполнения колонок "Удержано" и "Перечислено" не нужно совершать дополнительных действий или настроек, они заполняются автоматически документами начисления и выплаты зарплаты. Если какая-то из сумм указана неверно, как правило, достаточно перепровести документы в правильной последовательности.

Понравилась статья? Подпишитесь на рассылку новых материалов

Наши обучающие курсы и вебинары

Отзывы наших клиентов

Добавить комментарий

xn--80abbnbma2d3ahb2c.xn--p1ai

Как быстро оформить справку 2-НДФЛ

С проблемой при получении справок с места работы сталкиваются многие. Если для некоторых небольших предприятий со штатом не более 100 человек, она не столь актуальна: сотрудники могут оформить ее более или менее быстро, то для сотрудников крупных концернов предложение купить справку 2 НДФЛ бывает просто необходимо.

Зачем нужно покупать справку 2-НДФЛ

Бухгалтерии крупных предприятий обычно загружены массой работы из-за необходимости обслуживать документацию по большому количеству сотрудников, поэтому подача заявлений на выдачу справки 2-НДФЛ обычно осуществляется раз в неделю. И еще от нескольких дней до недели займет ожидание документа. А что делать, если поступило выгодное предложение срочной покупки квартиры или машины и нужно немедленно оформить кредит в банке? Здесь и возникает необходимость приобрести справку 2-НДФЛ.

У покупки справки через ресурс www.vipfinansservise.ru много преимуществ:

- готовые документы вы получите в день заявки;

- компания сотрудничает с большинством крупных холдингов и предприятий России, не стоящих в «черных списках» банков;

- бухгалтеры специализируются именно на таких справках, что минимизирует вероятность ошибок и трату времени на их исправление.

Заказать справку очень просто: достаточно просто заполнить форму заявки на сайте. В течение одного рабочего дня вы получите смс-подтверждение выполнения и сможете забрать справку самостоятельно или получить на дом или в офис с курьером.

Кроме справок 2-НДФЛ можно заказать и другие документы: справки по особым требованиям банков, характеристики с места работы, полные пакеты документов, включая автокредит и ипотеку, справки для получения гражданства и оформления визы. Покупка справки 2-НДФЛ – самый быстрый и легкий способ получения необходимого документа без траты лишнего времени на ожидание и поход в бухгалтерию.

million-sovetov.ru