Вклад пенсионный в банках: Особенности, условия, выгоды. Пенсионный вклад проценты сравнить

Пенсионный вклад (депозит) - в 2018 году, с высоким процентом, сравнить, Сбербанк, ВТБ 24, страхование, лучшие, накопительный

Для любого банка пенсионеры являются одной из самых многочисленных клиентских групп. Во-первых, пожилые люди часто склонны к накопительству. Во-вторых, опасаются хранить деньги в собственных квартирах.

В-третьих, при выходе на пенсию человек часто оказывается лишен основного источника дохода, считает пенсионные выплаты недостаточными и нуждается в возможности преумножить свои средства без значительных затрат времени и энергии.

Именно поэтому так велико разнообразие пенсионных вкладов – каждый банк стремиться привлечь клиентов, отвратив их от действующих конкурентов.

Принцип отбора

Конечно, хвататься за первое же предложение, надеясь на то, что оно окажется самым выгодным, не стоит. Сначала следует собрать информацию, сравнивая разные пенсионные вклады.

Делается это обычно по следующим критериям:

| Размер процентной ставки | От этого зависит, насколько велики будут выплаты по вкладу. |

| Частота выплат | От этого зависит, насколько часто будут производиться выплаты, раз в месяц или раз в квартал. |

| Возможность капитализации процентов | От этого зависит, можно ли оформить все так, чтобы начисленные проценты перечислялись сразу же на счет вклада, увеличивая основную сумму. |

| Возможность пополнения счета | От этого зависит, можно ли увеличить основную сумму вклада в процессе. |

| Минимальная и максимальная сумма | От этого зависит, какое количество денег нужно положить на счет, чтобы договор вступил в силу, и есть ли у этого количества верхний преде. |

| Валюта | Влияет на то, можно ли открыть счет в долларах/евро, или придется ограничиться рублями. |

| Возможность расходных операций | Можно ли снимать со счета деньги в процессе. |

| Срок | Насколько долго действует вклад (пенсионеры, как правило, стремятся выбрать наиболее долгосрочный вариант). |

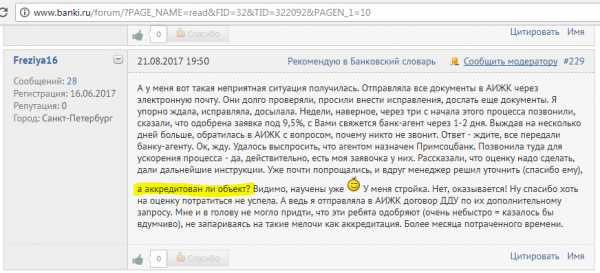

| Отзывы о банке | Посмотрев, насколько устраивает других клиентов качество обслуживания, можно определиться с тем, стоит иметь дело конкретно с этим банком или нет. |

Есть также дополнительные отзывы, наличие которых указывает на то, что стоит открыть вклад именно в этом банке:

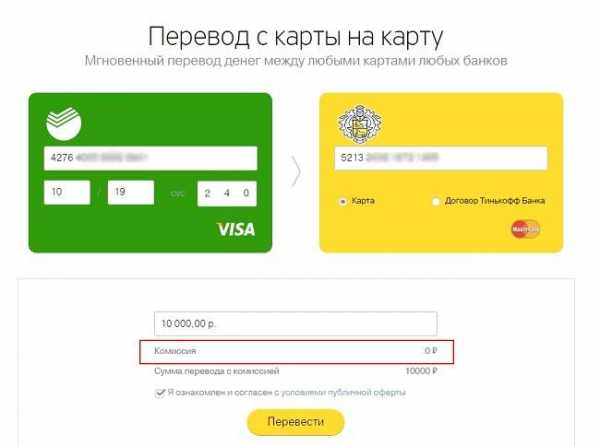

- онлайн-заявка позволяет подготовить все необходимое, не выходя из дома, и побывать в офисе банка всего один раз, для заключение договора;

- онлайн-сервис позволяет перемещать деньги между счетами, не выходя из дома, а также отслеживать количество денег и то, снялись ли проценты;

- большое количество банкоматов позволяет проводить операции со счетом, снимать деньги или вносить их с максимальным удобством.

Как правило, выбор останавливается на банке, в котором клиента устраивают абсолютно все характеристики.

Самые популярные варианты пенсионных вкладов

Существуют пенсионные вклады, которые наиболее распространены и пользуются наибольшей популярностью из-за выгодных условий – или общего их удобства. У большинства банков такой вклад всего один.

Пенсионный Плюс от Сбербанка

Сбербанк – наиболее популярный банк РФ. В нем хранят сбережения не только богатейшие люди страны, но и само государство.

| Процент при капитализации | До 4% |

| Сроки | До 1080 дней |

| Валюта | Рубли РФ |

| Минимум | 1 рубль |

| Продление | Без ограничений |

| Пополнение | Без ограничений |

| Выплаты | Каждые три месяца |

| Частичное снятие | Вплоть до минимальной возможной суммы |

Данный вклад предназначается для клиентов, которые уже получают пенсионные выплаты на счет Сбербанка.

Чтобы оформить его, нужно обратиться в отделение Сбербанка по месту жительства с паспортом и пенсионным удостоверением, подписать договор и внести необходимую сумму.

При этом возможна только капитализация процентов – они сразу начисляются на основной счет, пополняя сумму вклада.

Пенсионный Капитал+ от Инвестторгбанка

Инвестторгбанк предлагает клиентам максимально доверительные отношения и всегда заботится о том, чтобы сотрудничество для них было максимально комфортным:

| Процент при капитализации | До 10,4% |

| Сроки | До 367 дней |

| Валюта | Рубли РФ |

| Минимум | 3 000 рублей |

| Продление | Без ограничений |

| Пополнение | Без ограничений |

| Выплаты | Каждый месяц |

| Частичное снятие | Вплоть до минимальной возможной суммы |

Вклад рассчитан исключительно на пенсионеров – чтобы заключить его, нужно прийти в ближайшее отделение банка, предъявить не только паспорт, но и пенсионное удостоверение, подписать договор и внести деньги. После этого договор вступит в силу и начнут начисляться проценты, сразу поступая на основной счет.

При этом, если у клиента возникнет желание получить средства обратно до момента истечения срока договора, расчет процентов будет производиться по условиям вклада «До востребования» (то есть, по ставке 0,01%).

Пенсионный от Росинтербанка

Росинтербанк не отстает от других крупных банков и также предлагает выгодные условия людям, вышедшим на пенсию:

| Процент | До 7,75% |

| Сроки | До 541 дней |

| Валюта | Рубли РФ |

| Минимум | 1 000 рублей |

| Продление | Без ограничений |

| Пополнение | Возможность закрывается за месяц до окончания срока действия вклада |

| Выплаты | Каждый месяц |

| Частичное снятие | Нет |

Чтобы заключить договор, следует или обратиться непосредственно в офис банка, или предварительно заполнить онлайн-заявку на сайте и пообщаться с менеджером, чтобы прояснить все непонятные вопросы.

Понадобится паспорт и пенсионное свидетельство, а вместе с ними – заполненная анкета вкладчика. После останется только подписать договор и внести деньги.

В Росинтербанке клиент сам может выбирать, куда будут начисляться проценты – на счет основного вклада или на указанный им самим счет

Свобода выбора от ВТБ-24

ВТБ-24 – один из крупнейших банков нашей страны.

Конечно же, у него есть, что предложить пожилым клиентам:

| Процент | До 7,52% |

| Сроки | До 5 лет |

| Валюта | Рубли РФ, доллары, евро |

| Минимум | 30 000 рублей или 3 000 долларов/евро |

| Продление | Без ограничений |

| Пополнение | Без ограничений |

| Выплаты | По выбору клиента |

| Частичное снятие | Нет |

Существует второй вариант вклада, условия которого практически совпадают с первым. Есть всего два отличия – срок составляет 545 дней, а процентная ставка — 6,59%.

Рейтинг лучших предложений

Кроме того, существует ещё огромное количество предложений от самых разных банков, каждое из которых имеет свои особенности.

| Банк | Вклад | Ставка | Выплаты | Капитал | Пополнение |

| Хоум Кредит | Пенсионный | ~14 | Есть | Да | Да |

| УРАЛСИБ | Пенсионный | ~14 | Есть | Да | Да |

| Банк Москвы | Максимальный доход | ~14 | Да | Да | Нет |

| Максимальный рост | ~13 | Да | Да | Да | |

| ВТБ-24 | Накопительный | ~12 | Да | Да | Да |

| Россельхозбанк | Пенсионный плюс | ~11 | Да | Да | Да |

| ВТБ-24 | Выгодный | ~11 | Да | Да | Да |

| Сбербанк | Сохраняй | ~10 | Да | Да | Нет |

| Пополняй | ~10 | Да | Да | Нет | |

| Промсвязьбанк | Моя пенсия | ~10 | Да | Да | Да |

| ФК Открытие | Пенсионный депозит | ~10 | Нет | Нет | Да |

| Банк Москвы | Новый пенсионный | ~6 | Да | Да | Да |

Хоум Кредит открывает вклады по предъявлению паспорта и пенсионного удостоверения на условиях, выгодных для клиента, предлагая ему самому выбрать, капитализировать ли проценты, или просто выводить их на сторонний счет:

| Процент | До 14,25% |

| Сроки | До 366 дней |

| Валюта | Рубли РФ |

| Минимум | 1 000 рублей |

| Продление | Без ограничений |

| Пополнение | Без ограничений |

| Выплаты | По выбору клиента |

| Частичное снятие | Нет |

УРАЛСИБ при расторжении считает проценты по вкладу «До востребования», но при этом снимать небольшие суммы клиент может в любой момент:

| Процент | До 13,99% |

| Сроки | До 2 лет |

| Валюта | Рубли РФ |

| Минимум | 5 000 рублей |

| Продление | Без ограничений |

| Пополнение | Без ограничений |

| Выплаты | Каждый месяц |

| Частичное снятие | Нет |

Банк Москвы предлагает вклады не только в рублях, но и в евро, и в долларах, что, несомненно, очень удобно. При этом при расторжении если прошло полгода, проценты начисляются в 60% размере от изначальной ставки. Если прошло меньше времени – по ставке «До востребования».

| Процент | До 13,80% |

| Сроки | До 3 лет |

| Валюта | Рубли РФ, доллары, евро |

| Минимум | 1 000 рублей или 1 000 долларов/евро |

| Продление | Без ограничений |

| Пополнение | Без ограничений |

| Выплаты | По выбору клиента |

| Частичное снятие | Нет |

ВКБ-24 не выделяет пенсионные вклады в отдельную категорию, что не мешает его предложениям быть выгодными:

| Процент | До 11,57% |

| Сроки | До 5 лет |

| Валюта | Рубли РФ, доллары, евро |

| Минимум | 100 000 рублей или 30 000 долларов/евро |

| Продление | Не более двух раз |

| Пополнение | Без ограничений |

| Выплаты | По выбору клиента |

| Частичное снятие | Не больше процентов |

Сбербанк предоставляет одни из наилучших условий по вкладам для пенсионеров

Сбербанк не предоставляет возможности досрочного снятия денег и ориентирован изначально на своих проверенных клиентов:

| Процент | По индивидуальным расчетам |

| Сроки | До 3 лет |

| Валюта | Рубли РФ, доллары, евро |

| Минимум | 30 000 рублей или 3 000 долларов/евро |

| Продление | Без ограничений |

| Пополнение | Без ограничений |

| Выплаты | Ежемесячно |

| Частичное снятие | Нет |

ФК Открытие предлагает свой вариант, в котором при досрочном расторжении будут выплачены проценты по ставке 2,5% в рублях и 1% в долларах/евро:

| Процент | До 11% |

| Сроки | До 366 дней |

| Валюта | Рубли РФ, доллары, евро |

| Минимум | 1 000 рублей или 50 долларов/евро |

| Продление | Без ограничений |

| Пополнение | Без ограничений |

| Выплаты | По выбору клиента |

| Частичное снятие | Нет |

Долларовые вклады под высокий процент могут иметь некоторые ограничения, например, сумма минимального вклада нередко стартует с 100-долларовой отметки, еще чаще — с 1000-тысячной.

Читайте также об особенностях вкладов в Газпромбанк для пенсионеров.

Застрахован ли вклад «Победа» в Сбербанке? Ответ по ссылке.

calculator-ipoteki.ru

Выгодные вклады для пенсионеров: обзор условий 3 банков

Для пенсионеров многие банки предлагают свои услуги и продукты. Например, пенсионные вклады, которые можно открыть при предъявлении пенсионного удостоверения. По ним гораздо ниже сумма, которую можно положить, а также, как правило, есть возможность пополнения и частичного снятия.

К пенсионерам приравниваются люди, получающие пособие от государства в связи с достижением определенного возраста или по инвалидности. Для банков такая категория клиентов тоже является целевой, поскольку у нее есть постоянный и стабильный доход. Пенсионерам, даже не работающим, оформляют кредиты и кредитные карты. Также весьма распространенной услугой для них являются вклады.

Кто может открыть?

Для открытия вклада потребуется минимум 2 документа: паспорт и пенсионное удостоверение, которое указывает, что клиент является пенсионером. Пенсию можно получать по старости или инвалидности, банки обычно не разграничивают эту категорию вкладчиков.

В чем основное отличие?

От других вкладов пенсионные отличаются более высокими ставками, но не заоблачными. Эта категория граждан хоть и считается стабильно получающими доход, тем не менее, для кредитной организации важно и то, сколько средств может принести клиент в банк.

Основные типы депозитов, которые открываются для пенсионеров:

- до востребования;

- накопительные.

Банки предлагают вклады для зачисления государственных пособий, они, как правило, до востребования, но с более высоким доходом, чем другие вклады до востребования. Накопительные программы могут быть разными с выплатой процентов ежемесячно/ежеквартально или в конце срока.

Однако любой пенсионер может воспользоваться другой банковской услугой и, например, открыть обычный вклад, если для него условия окажутся более выгодными.

Особенности открытия

Чтобы воспользоваться услугой, потребуется банку вместе с паспортом предъявить пенсионное удостоверение. Других требований обычно не предъявляется. Опционально кредитная организация может запросить ИНН или СНИЛС. Также при посещении офиса нужно подписать договор.

Условия открытия

Банки на свое усмотрение разрабатывают линейку продуктов, поэтому не во всех кредитных организациях есть вклад для пенсионеров.

Основные критерии, по которым оценивается депозит, это:

- процентная ставка;

- срок размещения средств;

- минимальная сумма;

- периодичность выплаты процентов, возможность капитализации;

- возможность внесения средств и частичного снятия.

Если планируется держать сумму на депозите в рамках страхового покрытия (1,4 млн руб. на январь 2015), то можно обратиться в любой удобный банк, который входит в систему страхования вкладов. Размещаете больше – стоит пойти к крупнейшим кредитным организациям страны (Сбербанк России, ВТБ-24, Россельхозбанк и др.) или в несколько банков, тем самым раздробив сумму. Не всегда выгодно размещать вклады у ведущих финансовых учреждений, т.к. ставки по ним ниже. Всегда приходится выбирать между надежностью и доходом по депозиту.

Обзор пенсионных вкладов

В 2016 многие кредитные организации пересмотрели свои линейки продуктов. Так, в Сбербанке и ВТБ24 вклады для пенсионеров отсутствуют. Хотя раньше там были такие программы. Также вкладов для пенсионеров нет в Совкомбанке и многих других. Но есть другие кредитные организации, открывающие пенсионные депозиты.

Условия Россельхозбанка

В линейке продуктов банка есть депозит «Пенсионный Плюс». Деньги можно положить на срок 360 и 730 дней под ставку 8,35% и 8,85% соответственно. Для этого потребуется пенсионное удостоверение, если возраст клиента менее 55 лет (женщины) или 60 лет (мужчины).

По депозиту лояльные условия:

- открывается при внесении минимум 500 руб.;

- пополнение от 1 руб.;

- ежемесячная капитализация процентов;

- открыть можно на несовершеннолетнего;

- часть средств можно снять (но не более неснижаемого остатка).

Важно: для сохранения процентной ставки не нужно держать на счете минимум 500 руб. В Россельхозбанке вклад для пенсионеров имеет верхний потолок – максимальная сумма депозита – 10 млн руб.

Газпромбанк – обзор условий

Разместить средства пенсионерам можно и в Газпромбанке, причем есть выбор программ – «ГАЗФОНД – Пенсионный» и «Газпромбанк – Пенсионный». Разница в следующем (см. таблицу).

| Максимальная ставка | 9,10% | 8,40% |

| Минимальная сумма, руб. | 100 | 500 |

| Срок депозита, дней | 181, 367 или550 | 367 |

| Выплата процентов | В конце срока | В конце квартала или срока |

| Пополнение | Есть | Есть |

| Частичное снятие | Нет | Есть |

В этом банке можно открыть депозит с минимальной суммой в 100 руб. Процентная ставка зависит от срока: чем он короче, тем она выше. Также влияет первоначальный взнос. При внесении от 10 тыс. руб. доход больше. Например, не 8,90% на 181 день по продукту «ГАЗФОНД – Пенсионный», а 9,10%.

Есть один нюанс при открытии вклада с ГАЗФОНДОМ: клиент должен получать пенсию в этом негосударственном пенсионном фонде. Второй депозит доступен всем пенсионерам без исключения.

Условия банка «Образование»

Свои услуги льготным категориям граждан предоставляет и банк «Образование». В линейке продуктов есть специальный депозит «+ Вторая пенсия», он открывается при предъявлении пенсионного удостоверения.

Особенности продукта:

- сумма от 1 тыс. руб.;

- ставка 9,80-11,20%;

- срок 91-1095 дней;

- пополнение от 1 тыс. руб.;

- при досрочном расторжении проценты частично выплачиваются.

Зависимости срока и ставок приведена на рисунке ниже.

Итоговая таблица

Для удобства рассмотрим основные критерии депозитов в одной таблице.

| Максимальная ставка | 8,40% | 8,85% | 11,20% |

| Минимальная сумма, руб. | 500 | 500 | 1 000 |

| Срок депозита, дней | 367 | 365, 730 | 91-1095 |

| Выплата процентов | В конце квартала или срока | Ежемесячно | Ежемесячно |

| Пополнение | Есть | Есть, от 1 руб. | Есть, от 1 000 руб. |

| Частичное снятие | Есть | Есть | Есть |

Из приведенных банковских продуктов наибольшая ставка оказалась у банка «Образование», а также у них больше срок, но и выше сумма открытия и пополнения. Россельхозбанк, например, готов зачислять на счет депозитов от 1 руб. А вот у ВТБ24 и ставка ниже и срок только один – 367 дней.

Что в итоге?

Вклады для пенсионеров в 2016 году могут оказаться интереснее обычных по двум причинам: небольшой сумме (открыть можно от 100 руб.) и возможностью пополнения. Проценты по ним также могут быть несколько выше, но не запредельные. Чтобы открыть такой вклад, нужно получать пенсию и доказать свой статус, предъявив документ.

yakapitalist.ru

Вклад пенсионный в банках: особенности, условия, выгоды

Главная » Вклад пенсионный в банках: Особенности, условия, выгодыСохранитьSavedRemoved 0

Чтобы пенсионный вид вклада позволил получить максимальную прибыль от вложенных средств, необходимо правильно его сделать.

Для этого нужно знать все особенности вложения: виды, рейтинг банков и другие нюансы.

Содержание этой статьи:

Отличие вкладов для пенсионеров от стандартных типов

В большинстве своем, вклад для пенсионеров схож с вложением трудового населения.

Но все же некоторые отличия присутствуют, причем для людей пенсионного возраста они имеют большое значение. Основные отличия, которые предлагает большая часть банков:

- Отсутствие ограничений на минимальный размер размещаемой суммы. Для того чтобы привлечь пенсионеров (получающих пенсию по старости, а также социальную пенсию), многими банками была выдвинута программа, позволяющая оформить вложение равное одному рублю.

- Возможность регулярного пополнения. Вклад может пополняться не только на любую сумму, но и в любое время. Тем самым, вы можете, при любой возможности сохранять свои средства, внося их на счет. Некоторые банки могут ввести ограничение на пополнение за 1–3 месяца до закрытия счета.

- Возможность снимать часть накоплений. Данное условие характерно не для всех видов депозитов для пенсионного накопления, но оно встречается.

- Выбор процентного накопления. Пенсионерам всегда предлагают 2 варианта распоряжения процентного дохода: накопление и снятие по окончании договора по вкладу, или регулярное перечисление на дополнительный счет или карту.

- Высокая доходность. Как правило, пенсионный тип депозита отличается более высокими ставками, плюс к этому идут специальные программы. Такие программы часто использует банк «УралСиб» и «Сбербанк».

- Ежемесячные начисления. Чаще всего, программы по данному виду вложения предусматривают ежемесячное начисление процентов.

Основные преимущества пенсионного типа вклада

Анализ подобных депозитов показал, что они имеют массу преимуществ, которые выгодно отличают его от вложений стандартного типа:

- основной плюс в более гибких условиях, позволяющих подобрать вид вклада для каждого пенсионера;

- повышенная доходность. Даже при стандартных процентах, к подобному вложению банки присоединяют специальные программы, повышающие накопительную часть;

- автоматический перевод накоплений на указанный счет;

- калькулирование депозитного счета. Данной услугой клиент банка может воспользоваться самостоятельно или с помощью консультанта;

- информационная поддержка о сохранении средств на счете, которая осуществляется по запросу вкладчика, как в электронном, так и письменном виде;

- возможность компенсации при вложении валюты разного типа. Это актуально при резких спадах стоимости валют;

- получение универсальной карты банка. Карта выдается по желанию вкладчика;

- сохраняется возможность преждевременного вывода вложений на мягких условиях с минимальными потерями средств;

- нотариальное доверение полномочий третьему лицу, которое может распоряжаться депозитом в интересах клиента банка.

Документы, необходимые для оформления пенсионных вложений

Набор документов, предъявляемый для оформления любого вклада стандартен. В него, как правило, входят документы, подтверждающие личность вкладчика (паспорт, который не должен быть просрочен) и договор на обслуживание банком.

Но, при оформлении депозита пенсионерами, понадобится еще ряд документов. Рассмотрим весь пакет документов подробнее:

- Паспорт или военный билет для подтверждения личности.

- Пенсионное удостоверение.

- Заявление стандартного образца для Пенсионного Фонда. В случае если вкладчик желает пополнять счет непосредственно переводом пенсии.

- Справка от Пенсионного фонда. Чаще всего такая справка не обязательна, так как информационная автоматизация позволяет банку самостоятельно запрашивать информацию. Но, в некоторых случаях, это может занять длительное время, поэтому наличие подобной справки значительно ускорит процесс и исключит возможные ошибки.

- Договор от банка на обслуживание физического лица и открытие счета. Договор выдается для подписи в двух экземплярах, один из которых остается клиенту. Данный документ необходимо сохранить до окончания срока действия.

- Сберегательная книжка или карта банковского типа, которая выдается непосредственно при оформлении.

Как не ошибиться с выбором?

Правильный выбор вклада определяет его удобство пользования, преждевременность снятия средств и самое главное – доходность.

Очень часто, владея большим количеством информации, люди теряются и, не понимая всех условий, определяются с первым понравившимся банком.

Только тогда, когда приходит время подсчитывать доходы от вложения, понимают свой промах.

Для того, чтобы не было подобных ситуаций, специалистами были выделены следующие критерии выгодного выбора пенсионного типа вклада:

- размер вложений. Для начала необходимо определиться с размером ваших средств. Обратите внимание, что некоторые банки увеличивают процентную ставку только соразмерно сумме вклада. Сохраняя большую сумму на подобном счету, вы увеличиваете процентные возможности;

- процентная ставка. Не стоит останавливать свой выбор на самых крупных банках, полагая, что только у них гарантированно высокий процент дохода. Многие банки, желая привлечь клиентов, повышают процентную ставку для людей со стабильным доходом, а значит, и для пенсионеров. Одним из таких примеров является банк «УралСиб», который предлагает высокий процент на короткий промежуток времени;

- валюта вложения. Банковская система РФ рассчитана на поддержание собственной валюты, поэтому самые выгодные банковские вложения для пенсионеров будут в рублях. Но стоит отметить, что накопительные вложения в иностранной валюте, несмотря на низкий процент, более стабильны;

- срок программы. Существует простое правило: чем больше срок хранения вашего средств на счету, тем выше будет от него доход. Хотелось бы отметить, что это условие, в основном относится к срочному вкладу;

- условия. Определитесь с удобными для вас условиями, которые имеет пенсионный тип вклада: вид вложений, валюта и другие опции. Учитывайте, что программа, которая имеет большое количество удобных для вас опций, как правило, низкодоходная.

Важно: для того чтобы пенсионные виды вкладов были доходными, остановите свой выбор на вложении в рублях и на длительный период времени.

Виды пенсионных вложений

Разные банки чаще всего предлагают несколько типов вкладов для пенсионеров, которые имеют разный срок и процентные ставки. Но, несмотря на данную разницу, все подобные депозиты можно разделить на два вида по предоставляемым условиям:

- Вклад «до востребования». Данный накопительный депозит предназначается для обслуживания накоплений безналичным способом, получения и расчета услуг и совершения определенных платежей. Такой вид пенсионного вложения позволяет снимать часть накопления или всю сумму в любое время. Отличие данной программы в ее высокой процентной ставке.

- Срочный вид вклада. Предназначается для процентного накопления и пассивного сохранения доходных средств. Отличительное условие такого вида вложения в том, что снятие денег возможно только в определенное время, указанное в договоре. Стандартно, для этого выделяют один из нескольких вариантов: месяц, квартал, год, окончание договора. Для срочного вклада характерна возможность досрочного частичного вывода наличных средств. Такой вид депозита предлагают самые разные банки: «Сбербанк», «УралСиб», «Хоум Кредит Банк»

Важно: несмотря на то, какой вид вклада выбрал пенсионер, он всегда имеет гарантированное страхование своих вложений. Благодаря этому, при наступлении страховых случаев, счет не заморозят, и вкладчик сможет вывести находящиеся на нем деньги.

back to menu ↑Рейтинг банков с выгодным вкладом для пенсионеров

Рассмотрим рейтинг банков, которые предоставляют наибольшую выгоду по данному виду вклада. За основу возьмем небольшой срок вложения – от 3 месяцев, демократичную сумму стартового капитала – от 100 рублей, и максимально допустимую процентную ставку. Распределим банки по убыванию:

- На первом месте оказался ИнвестТоргБанк. Здесь предлагают программу «Пенсионный капитал плюс» по процентной ставке равной 11,50 %, с расчетной суммой в 3 тыс. рублей на один год.

- Лидирующие позиции держит и банк «Траст» с вкладом «Пенсионный доход» под 11,20 % на срок от 180 дней, с первоначальной суммой – 5 тыс. рублей.

- На третьем месте популярный «Хоум Кредит Банк». Данный банк предлагает сделать вложения на 18 месяцев под 11 %, с первичными средствами – 1000 руб.

- Накопительный вклад банка «Российский капитал» отличается суммой первого вложения. Она равна 10000 руб. Срок вклада – от 35 дней. Проценты, так же, как и у предыдущего банка, равны 11.

- Пенсионная программа вклада банка «УралСиб» имеет самый короткий срок вложения – 90 дней. При этом ставка вполне высокая – 10,10 %, равно как и сумма первого взноса. «УралСиб» предлагает открыть счет суммой, которая не должна быть менее 5000 руб.

- Почетное шестое место, после банка «УралСиб», занимает основной банк РФ – «Сбербанк», с программой «Пенсионный счет плюс». Несмотря на высказывания данного банка о том, что все программы созданы для максимальной выгоды своих клиентов, процентная ставка все же ниже, чем у перечисленных банков и равняется 10 %. Хотя небольшая первичная сумма в 1000 рублей и короткий срок вложения, рассчитанный на 3 месяца и более, компенсируют доходность.

- МТС-Банк предлагает вклад под 9,9 % на полгода с минимальными вложениями не менее 5000 рублей.

- В последнюю тройку данного рейтинга вошел Банк Москвы с небольшим вкладом в 1000 рублей под 9,8 % на 3 месяца.

- Банк ЮГРА также решил отличиться, создав программу пенсионного вложения «Социальный выбор». Доход в этом случае основан на 9,7 % и рассчитан на полгода и более. Первый взнос при этом составляет довольно внушительную сумму – 10 тыс. рублей.

- Десятку лучших, по условиям вложения, банков закрывает Промсвязьбанк, который предлагает сделать пенсионные накопления в размере 3000 рублей на 6 месяцев, под 9,5%.

Пенсионный тип вклада — это общедоступный метод сохранения и приумножения своего дохода за короткий или длительный период. Даже при небольших ставках, можно подобрать программу, позволяющую эффективно увеличить денежные накопления.

back to menu ↑Виды банковских вкладов

yurface.ru

Что выгоднее: пенсия или вклад?

Заметка не очень грамотного анонимного индивидуального предпринимателя, который сравнивает свою будущую пенсию с суммой, которую он мог бы накопить, откладывая на личный банковский вклад взнос, равный платежам в ПФР, пользуется стабильной популярностью у пользователей социальных сетей и интернет-блогов. Редкая неделя обходится без того, чтобы очередной «правдолюб» с криками не вытащил на свет это творение.

Каждый раз мы указываем, что расчет неверен, используемые данные устарели, а приведенная доходность вкладов нереальна. Тем не менее, с калькулятором и здравым смыслом дружить мало кто хочет, и раз за разом все дружно выдыхают: «Ай, какой плохой ПФР, хочет всех обмануть!»

Редакция газеты «Мой район», на наш взгляд, дала прекрасный ответ ИП-анониму. Основной итог: максимальный месячный доход по процентам от банковского вклада к 2045 году – чуть более 1500 руб. А пенсия, которую в 2045 году будет получать индивидуальный предприниматель, ежегодно отчислявший в ПФР страховые взносы, составит более 7000 руб.

Все остальное – из области фантастики и недобросовестных расчетов.

Источник материала: msk.mr7.ru

Правы ли те, кто говорит, что для ИП прибыльнее делать взносы в банк, а не в ПФР?Сейчас в интернете пользуется большой популярностью заметка, в которой сравнивается потенциальная пенсия индивидуального предпринимателя (ИП) и те деньги, которые он мог бы получить, если бы ту же сумму, что он платит в пенсионный фонд (ПФР), откладывал на банковский счет под проценты.

6526 рубляТакую пенсию в 2045 году будет получать ипэшник, который ежегодно отчислял в ПФР 18610,8

По расчетам неизвестного автора, при нулевой инфляции за 30 лет ипэшник заработает пенсию в 6700 рублей. А если ежегодно откладывать те же деньги (35 тысяч рублей) в банк под 10 процентов, то к пенсии можно накопить более пяти миллионов рублей. Если через 30 лет ежегодно снимать с этой суммы только проценты, то можно в месяц получать 43 тысячи рублей.

Мы решили проверить расчеты неизвестного автора, которые активно распространяют по соцсетям. Итак, для начала: эти расчеты верны для взносов, действовавших в 2013 году. Сейчас изменилась как система начисления пенсии для ИП, так и суммы отчислений в ПФР. К тому же, 10 процентной доходности в банках при нулевой инфляции не бывает. «Мой район» проделал те же расчеты для ипэшников с учетом новых данных и реалистичной доходности.

6981 рубльТакую пенсию в 2045 году будет получать ипэшник, который ежегодно отчислял в ПФР 22610,8

РАСЧЕТ. Для расчета мы взяли гипотетического человека, начавшего заниматься предпринимательством в 2015 году, который выйдет на пенсию через 30 лет (в 2045 году). Мы сравнили его будущую пенсию и ту сумму, которую можно накопить, каждый год откладывая на счет в банк те же деньги, что ипэшник платит в ПФР. Банковский вклад ежегодно растет на два процента: на два - потому что доходность вкладов в среднем больше инфляции на два процента, а инфляция в расчетах нулевая.

Мы решили рассчитать суммы для двух видов предпринимателей: тех, у кого годовой доход составляет 300 000 рублей (и меньше), и тех, у кого он равен 700 000 рублей.

Дело в том, что страховой взнос в ПФР (фиксированная ежегодная сумма) зависит от размера годового дохода ИП. Если доход 300 000 рублей и меньше, ИП платит 18 610,8 рублей за 2015 год. Если доход больше, он платит ту же сумму плюс один процент от дохода, превышающего 300 тысяч. При доходе в 700 000 рублей плата составляет 22610,8 рубля.

Комментарий ПФРУказанные суммы размера пенсий (6526 и 6981 рубль) на самом деле будут еще больше, т.к. размер пенсии не может быть меньше прожиточного минимума пенсионера в РФ. По состоянию на 2015 год этот уровень равен 7 161 рублю. При этом в некоторых субъектах РФ размер пенсии не может быть ниже прожиточного минимума пенсионера в регионе и тут минимальный размер пенсии ещё выше: от 7414 рублей в Еврейской автономной области до 15885 рублей в Чукотском автономном округе. С полной таблицей размер прожиточного минимума пенсионера в субъектах РФ вы можете ознакомиться в специальном разделе на нашем сайте.«Пенсия», которая могла бы накопиться в банке к 2045 году

| Если ежегодно откладывать 18610,8 рублей | Если ежегодно откладывать 22610,8 рублей | ||

| Сколько накопится на банковском счете к 2045 году при доходности в 2% | 770104,50 | Сколько накопится на банковском счете к 2045 году при доходности в 2% | 935622,00 |

| Месячный доход по процентам от банковского вклада в 2045 году | 1283,50 | Месячный доход по процентам от банковского вклада в 2045 году | 1560,00 |

| (Все расчеты условны: в реальности инфляция, естественно, не нулевая, сумма взносов меняется каждый год, доходность банка тоже непостоянна и так далее) | |||

Также нужно учитывать, что в случае с банковским вкладом или вложением средств в бизнес есть риск потерять большую часть или даже всю сумму вклада в результате банкротства банка или предприятия.

И не нужно забывать, что если вы формируете накопительную пенсию в системе обязательного пенсионного страхования, её также можно завещать родственникам при условии, что вы не начали получать из неё выплаты. Подробнее узнать об этом можно в специальном разделе у нас на сайте

Новая система начисления пенсии

С 2015 года пенсию рассчитывают по системе баллов. За каждый год работы начисляются баллы, год за годом они копятся. Чем больше баллов накопится к пенсионному возрасту, тем больше будет пенсия. А ежегодное количество баллов зависит от суммы страховых взносов в ПФР и рассчитывается по специальной формуле, которая каждый год немного отличается. Для ипэшников в 2015 году она следующая:

Количество баллов = 11452,8/113760 х 1011452,8 - около 62 процентов от ежегодной страхового взноса (остальное идет на выплату пенсий нынешним пенсионерам и в расчете баллов не учитывается).113760 - это максимальная сумма взносов в ПФР, которая может быть уплачена за 2015 год.10 - специальный коэффициент.Например, ИП, у которых годовой доход равен или менее 300 тысяч, начислят за 2015 год 1 балл.

11 452,8/113760 х 10 = 1То есть если каждый год получать по одному баллу, то через 30 лет, к выходу на пенсию, их накопится 30. Дальше количество баллов умножается на определенный коэффициент (стоимость балла) - в этом году он равен 71,41 рублям. К этой сумме прибавляется фиксированная, или базовая часть пенсии (в этом году это 4383,59 рубля). В итоге получается размер ежемесячной пенсии для человека, который ежегодно платил 18610,8 рублей в ПФР.

Скриншот материала (нажмите чтобы увеличить):

pensionnij-fond.livejournal.com

Пенсионный вклад проценты сравнить — актуальная информация

НАСТОЯЩИМ ВЫРАЖАЮ СОГЛАСИЕ

Общество с ограниченной ответственностью "Финансовый БрокерЪ" (ОГРН 1077757714913), расположенной по адресу: 119034, г. Москва, ул. Льва Толстого, д. 5/1, стр.1 (далее – «Общество»)

Обрабатывать следующие мои персональные данные: фамилия, имя, отчество; пол; дата и место рождения; паспортные данные, в том числе, сведения об адресе регистрации; идентификационный номер налогоплательщика; номер страхового свидетельства обязательного пенсионного страхования; место фактического проживания; семейное положение и количество детей; сведения о полученном образовании; сведения о форме занятости и среднем размере месячного дохода и расхода;; номера контактных телефонов; адрес электронной почты; сведения о наименовании работодателя, адресе места работы и должности; трудовом стаже; а также иные данные, предоставляемые мной Обществу в процессе заполнения анкеты на сайте Общества.

В случае предоставления мною Обществу персональных данных третьих лиц, я заявляю и гарантирую, что мною получено согласие этих лиц на передачу их персональных данных Обществу и обработку этих персональных данных Обществом.

Мое согласие распространяется на обработку моих персональных данных Обществом в следующих целях:- рассмотрение Обществом моих заявок, при котором производится оценка моей потенциальной кредитоспособности и платёжеспособности;- осуществление и выполнение функций, полномочий и обязанностей Общества, возложенных на него законодательством Российской Федерации, а также прав и законных интересов Общества;- оказание мне Обществом финансовых и иных консультаций;

Мое согласие распространяется на следующие действия общества по обработке моих персональных данных, осуществленные в указанных выше целях: сбор, запись, хранение, уточнение (обновление, изменение), использование, передача третьим лицам (предоставление, доступ), обезличивание, блокирование, удаление и уничтожение, как с использованием средств автоматизации, так и без использования таких средств.

Настоящее Согласие действует в течение 1 (один) год.

Настоящее Согласие может быть отозвано мной путем подачи Обществу соответствующего письменного заявления. Заявление об отзыве настоящего Согласия может быть подано только мной лично, для чего я должен (должна) явиться в Общество с документом, удостоверяющим личность, и подать сотруднику Общества соответствующее заявление, либо направить заявление на отзыв Согласия на юридический адрес Общества, в таком заявлении должны быть указаны мои паспортные данные, а моя подпись заверена нотариально.

Между мной и Обществом достигнуто соглашение о том, что в случае отзыва мною настоящего Согласия Общество вправе продолжать обрабатывать мои персональные данные в целях исполнения Обществом требований законодательства.

Настоящим я признаю и подтверждаю, что в случае необходимости предоставления моих персональных данных для достижения указанных выше целей третьему лицу, передачи Обществом принадлежащих ему функций и полномочий иному лицу, а равно при привлечении третьих лиц к оказанию услуг в указанных целях Общество вправе в необходимом объеме раскрывать для совершения вышеуказанных действий информацию обо мне лично (включая мои персональные данные) таким третьим лицам, а также предоставлять таким лицам соответствующие документы, содержащие такую информацию.

www.finbroc.ru

Вклады Сбербанка для пенсионеров - пенсионные вклады

Не секрет, что достаточно большая часть клиентов Сбербанка — люди пожилого возраста, выходящие или уже давно вышедшие на пенсию. И для этой категории граждан банк создает все более и более выгодные программы и предложения.

В частности, сегодня любой человек соответствующего возраста сможет воспользоваться одним из вкладов Сбербанка для пенсионеров и получить чуть более высокий доход. На данный момент открыто две программы — вклады «Сохраняй» и «Пополняй». Каждый имеет свои особенности и стоит отдельного рассмотрения.

Вклад «Сохраняй» для пенсионеров

Эта программа предназначена для тех, кто хочет получить максимальный доход с имеющейся на руках суммы. Вклад «Сохраняй» можно сделать в рублях и долларах на срок от 1 месяца до 3 лет. Вклады в евро в настоящее время не принимаются. Сбербанк предлагает пенсионерам наилучшую ставку из возможных, которая зависит исключительно от срока вашего вклада.

Вложив на 3 года сумму от тысячи рублей, вы сможете получить до 4,80% годовых (5,15% — с учетом капитализации, т.е. проценты будут сниматься в конце срока), а если взять срок депозита от 6 до 12 месяцев, то ставка будет 5,05% с учетом капитализации.

Вклад в размере от 100 долларов принесет 0,05-1,17% (максимальные значения процентных ставок приведены с учетом капитализации).

Проценты по вкладу начисляются ежемесячно. Их можно снять, либо перевести на счет карты или сберкнижки, если такие операции технически возможны. В случае, если вы не воспользуетесь процентами, доход будет автоматически прибавлен к сумме вклада, т.е. капитализирован, что увеличит ваш доход.

Вклад имеет несколько важных для пенсионеров преимуществ.

Во-первых, это возможность автоматической пролонгации. Вам не нужно будет приходить в банк: в момент окончания срока действия договора вклад будет продлен на тот же период с текущей ставкой.

Во-вторых, вы можете потребовать деньги досрочно. Если вклад находился в банке больше полугода, вы не потеряете всех процентов, а получите доход в размере двух третьих от действующей ставки.

В-третьих, вы имеете право оформить вклад на другое лицо (в том числе, ребенка) и вписать депозит в завещание.

Вклад «Пополняй»

Этот вклад Сбербанка для пенсионеров позволит вам не просто получить доход, но и накопить большую сумму. Как и стандартный вклад «Пополняй», эта программа для пенсионеров позволяет создавать накопления, пополняя счет в любое время и в любом размере.

Минимальная сумма, с которой вы сможете создать вклад, составляет 1000 рублей (100 долларов).

Вклад «Пополняй» принесет до 4,47% годовых в рублях и 0,96% в американских долларах. Ставка зависит только от срока, на который вы вложили деньги в банк: минимальный доход в рублях, как и в валюте, ждет вас по договору, подписанному на период от 3 месяцев, максимальный — по вкладу, сделанному на 3 года.

Вы сможете самостоятельно выбрать точный срок действия договора. Дополнительные взносы принимаются в отделениях, наличными в размере не менее 1000 рублей (100 долларов), и безналичным путем (ограничений по сумме взноса в данном случае не будет). Возможна автоматическая неоднократная пролонгация вклада. Проценты могут быть сняты каждый месяц, либо капитализированы.

При открытии вкладов для пенсионеров «Сохраняй» и «Пополняй» онлайн ставки повышаются в среднем на 0,20%.

Вклады для пенсионеров в Сбербанке — не единственный продукт для пожилых людей. Банк с особым вниманием относится к клиентам пенсионного возраста и предлагает наиболее удобные и выгодные продукты — пластиковые карты, кредиты и другие программы с льготными условиями.

Актуально на январь 2018 г.

www.vkladvbanke.ru