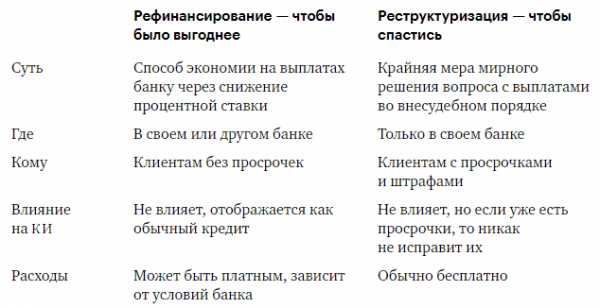

Чем отличается рефинансирование от реструктуризации кредита. Реструктуризация и рефинансирование

Рефинансирование и реструктуризация - в чем разница

Политика защиты персональной информации пользователей сайта

1. Общие условия

1.1. Настоящая Политика определяет порядок обработки и защиты Обществом с ограниченной ответственностью «МАС» (далее – ООО «МАС») информации о физических лицах (далее – Пользователь), которая может быть получена ООО «МАС» при использовании Пользователем услуг/товаров, неисключительной лицензии предоставляемых в том числе посредством сайта, сервисов, служб, программ, используемых ООО «МАС» (далее – Сайт, Сервисы).

1.2. Целью настоящей Политики является обеспечение надлежащей защиты персональной информации которую Пользователь предоставляет о себе самостоятельно при использовании Сайта, Сервисов или в процессе регистрации (создании учетной записи), для приобретения товаров/услуг, неисключительной лицензии от несанкционированного доступа и разглашения.

1.3. Отношения, связанные со сбором, хранением, распространением и защитой информации предоставляемой Пользователем, регулируются настоящей Политикой, иными официальными документами ООО «МАС» и действующим законодательством Российской Федерации.

1.4. Регистрируясь на Сайте и используя Сайт и Сервисы Пользователь выражает свое полное согласие с условиями настоящей Политики.

1.5. В случае несогласия Пользователя с условиями настоящей Политики использование Сайта и/или каких-либо Сервисов доступных при использовании Сайта должно быть немедленно прекращено.

1.6. В случае не согласия Пользователя в получении информации от ООО «МАС» Пользователь может отписаться от рассылки: - кликнув по ссылке Отписаться внизу письма - путем направления уведомления на электронную почту [email protected] или при телефонном обращении в контакт-центр. При поступлении уведомлений на электронную почту [email protected] или при телефонном обращении в контакт-центр в специальном программном обеспечении для учета действий по соответствующему Пользователю, создается обращение по итогам полученной от Пользователя информации. Обращение обрабатывается максимум в течение 24 часов. В результате информация о Пользователе не включается в сегмент рассылок по соответствующему региону.

2. Цели сбора, обработки и хранения информации предоставляемой пользователями Сайта

2.1. Обработка персональных данных Пользователя осуществляется в соответствии с законодательством Российской Федерации. ООО «МАС» обрабатывает персональные данные Пользователя в целях: - идентификации стороны в рамках соглашений и договоров заключаемых с ООО «МАС»; - предоставления Пользователю товаров/услуг, неисключительной лицензии, доступа к Сайту, Сервисам; - связи с Пользователем, направлении Пользователю транзакционных писем в момент получения заявки регистрации на Сайте или получении оплаты от Пользователя, разово, если Пользователь совершает эти действия, направлении Пользователю уведомлений, запросов; - направлении Пользователю сообщений рекламного и/или информационного характера — не более 1 сообщения в день; - проверки, исследования и анализа таких данных, позволяющих поддерживать и улучшать сервисы и разделы Сайта, а также разрабатывать новые сервисы и разделы Сайта; - проведение статистических и иных исследований на основе обезличенных данных.

3. Условия обработки персональной информации предоставленной Пользователем и ее передачи третьим лицам

3.1. ООО «МАС» принимает все необходимые меры для защиты персональных данных Пользователя от неправомерного доступа, изменения, раскрытия или уничтожения.

3.2. ООО «МАС» предоставляет доступ к персональным данным Пользователя только тем работникам, подрядчикам, которым эта информация необходима для обеспечения функционирования Сайта, Сервисов и оказания Услуг, продажи товаров, получении неисключительной лицензии Пользователем.

3.3. ООО «МАС» вправе использовать предоставленную Пользователем информацию, в том числе персональные данные, в целях обеспечения соблюдения требований действующего законодательства Российской Федерации (в том числе в целях предупреждения и/или пресечения незаконных и/или противоправных действий Пользователей). Раскрытие предоставленной Пользователем информации может быть произведено лишь в соответствии с действующим законодательством Российской Федерации по требованию суда, правоохранительных органов, а равно в иных предусмотренных законодательством Российской Федерации случаях.

3.4. ООО «МАС» не проверяет достоверность информации предоставляемой Пользователем и исходит из того, что Пользователь в рамках добросовестности предоставляет достоверную и достаточную информацию, заботится о своевременности внесения изменений в ранее предоставленную информацию при появлении такой необходимости, включая но не ограничиваясь изменение номера телефона,

4. Условия пользования Сайтом, Сервисами

4.1. Пользователь при пользовании Сайтом, подтверждает, что: - обладает всеми необходимыми правами, позволяющими ему осуществлять регистрацию (создание учетной записи) и использовать Услуги сайта; - указывает достоверную информацию о себе в объемах, необходимых для пользования Услугами Сайта, обязательные для заполнения поля для дальнейшего предоставления Услуг сайта помечены специальным образом, вся иная информация предоставляется пользователем по его собственному усмотрению. - осознает, что информация на Сайте, размещаемая Пользователем о себе, может становиться доступной для третьих лиц не оговоренных в настоящей Политике и может быть скопирована и распространена ими; - ознакомлен с настоящей Политикой, выражает свое согласие с ней и принимает на себя указанные в ней права и обязанности. Ознакомление с условиями настоящей Политики и проставление галочки под ссылкой на данную Политику является письменным согласием Пользователя на сбор, хранение, обработку и передачу третьим лицам персональных данных предоставляемых Пользователем.

4.2. ООО «МАС» не проверяет достоверность получаемой (собираемой) информации о Пользователях, за исключением случаев, когда такая проверка необходима в целях исполнения обязательств перед Пользователем.

5. В рамках настоящей Политики под «персональной информацией Пользователя» понимаются:

5.1. Данные предоставленные Пользователем самостоятельно при пользовании Сайтом, Сервисами включая но, не ограничиваясь: имя, фамилия, пол, номер мобильного телефона и/или адрес электронной почты, семейное положение, дата рождения, родной город, родственные связи, домашний адрес, информация об образовании, о роде деятельности.

5.2. Данные, которые автоматически передаются Сервисам в процессе их использования с помощью установленного на устройстве Пользователя программного обеспечения, в том числе IP-адрес, информация из cookie, информация о браузере пользователя (или иной программе, с помощью которой осуществляется доступ к Сервисам), время доступа, адрес запрашиваемой страницы

5.3 Иная информация о Пользователе, сбор и/или предоставление которой определено в Регулирующих документах отдельных Сервисов ООО «МАС».

6. Изменение и удаление персональных данных

6.1. Пользователь может в любой момент изменить (обновить, дополнить) предоставленную им персональную информацию или её часть, а также параметры её конфиденциальности, воспользовавшись функцией редактирования персональных данных в разделе, либо в персональном разделе соответствующего Сервиса. Пользователь обязан заботится о своевременности внесения изменений в ранее предоставленную информацию, ее актуализации, в противном случае ООО «МАС» не несет ответственности за неполучение уведомлений, товаров/услуг и т.п.

6.2. Пользователь также может удалить предоставленную им в рамках определенной учетной записи персональную информацию. При этом удаление аккаунта может повлечь невозможность использования некоторых Сервисов.

7. Изменение Политики конфиденциальности. Применимое законодательство

7.1. ООО «МАС» имеет право вносить изменения в настоящую Политику конфиденциальности. При внесении изменений в актуальной редакции указывается дата последнего обновления. Новая редакция Политики вступает в силу с момента ее размещения, если иное не предусмотрено новой редакцией Политики. Действующая редакция всегда находится на сайте light-ipoteka.ru.

7.2. К настоящей Политике и отношениям между Пользователем и ООО «МАС» возникающим в связи с применением Политики конфиденциальности, подлежит применению право Российской Федерации.

8. Обратная связь. Вопросы и предложения

8.1. Все предложения или вопросы по поводу настоящей Политики следует сообщать в Службу поддержки ООО «МАС» по электронной почте [email protected] или по телефону 8(495)241-05-53 или путем направления корреспонденции по адресу: г. Москва, ул. Проспект Мира 41, стр. 1

refinansirovanie-ipoteki.ru

Что выгоднее: реструктуризация или рефинансирование?

Финансовые трудности и невозможность оплатить долг подталкивают клиентов искать методы, которые помогут исправить ситуацию. Банки, готовый пойти на встречу заемщикам, предлагают оформить рефинансирование или реструктуризацию. Но, что выбрать?

Чтобы получить возможность улучшить условия кредита, необходимо знать суть данных процессов и отличия друг от друга.

Все о реструктуризации долга

Реструктуризация — банковский процесс, при котором изменения вносятся в уже составленный договор. К основному соглашению прикрепляется дополнительный документ, в котором расписываются перемены, внесенные в изначальный акт и согласованные между банком и заемщиком.

Решение о внедрении данной программы принимается на основании отсутствия у клиента необходимой суммы для оплаты долга (обстоятельства, приведшие к ухудшению материального положения должны быть очень весомыми). В число кредитных продуктов, которые подлежат реструктуризации, входят:

- Потребительский кредит;

- Ипотека;

- Автокредит.

Реструктуризация оформляется в банке, где заемщик заключал договор. Основывается программа на способах, которые назначает кредитор, в зависимости от финансовой ситуации.

Реструктуризация имеет такие формы:

- Изменение графика платежей;

- Кредитные каникулы. В период каникул клиент оплачивает только проценты по ссуде, не осуществляя выплаты по оставшемуся долгу;

- 3. Пролонгация срока по выплате. Благодаря такому методу уменьшится общий размер ежемесячных отчислений;

- Изменение валюты;

- Объединение нескольких займов в один (при условии, что все они оформлены в одном банке, к примеру ипотека и потребительский кредит).

На основании вышеперечисленных способов изменяется процентная ставка по займу, срок погашения и общая продолжительность возврата средств.

Преимуществом реструктуризации является отсутствие необходимости собирать целый пакет документов. Также списываются все штрафы, назначенные за просрочку платежа. Кроме того, значительно снижается финансовая нагрузка, при которой есть вероятность выплатить долг без губительных последствий.

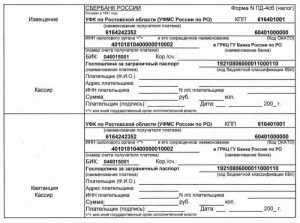

Важный момент при покупке недвижимости — безопасность сделки. Узнайте, что такое аккредитив Сбербанка и как он поможет избежать рисков.

Как добиться реструктуризации?

Чтобы банк разрешил оформить реструктуризацию кредита, клиенту необходимо доказать ухудшение материального положения. В список причин входят:

- Потеря работы;

- Снижение уровня дохода;

- Трудноизлечимая болезнь;

- Изменения в семейном положении;

- Стремительное колебание курса валюты.

Любое обозначенное основание должно иметь документальное подтверждение, в противном случае банк откажет в заявке и продолжит начислять штрафы и пеню за просрочку выплаты.

Документы

Чтобы кредитор согласился пересмотреть кредитные условия, заемщику необходимо предоставить:

- Заявление;

- Копию соглашения и все дополнительные приложения к нему;

- Выписку из банка с указанием размера задолженности и срока выплаты;

- Выписку из ЕГРП;

- Копию паспорта и членов семьи;

- Копию трудовой книжки.

Также в обязательном порядке необходимо предоставить документ, подтверждающий ухудшение финансового положения.

Рефинансирование долга и его особенности

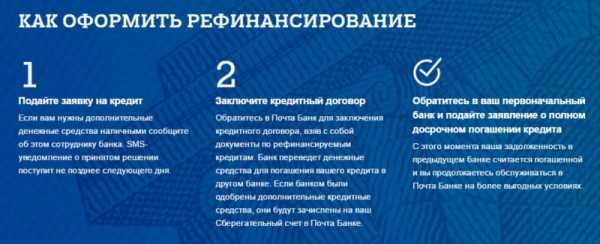

Рефинансирование — банковская программа, которую можно оформить в стороннем банке. При этом составляется новое соглашение, на основании которого выплачивается старый заем. Кредит будет целевым, поскольку банк рассчитает новый график выплат.

Особенностями рефинансирования являются:

- Снижение процентной ставки;

- Смена графика платежей;

- Смена валюты.

При оформлении рефинансирования важно проанализировать все предложения банков и выбрать самые выгодные. О том, возможно ли рефинансирование без подтверждения доходов здесь:

Преимущества и недостатки рефинансирования

Преимуществами рефинансирования являются:

- Полное закрытие долговых обязательств по старой ссуде;

- Выдача нового кредита на более выгодных условиях;

- Возможность объединить несколько займов в один;

- Снижение или отсутствие комиссии за досрочное или частичное погашение займа.

Недостатками являются:

- Обретение нового кредита с новой процентной ставкой, иным сроком погашения и новой суммой.

- Не всегда переоформленные условия выгоднее предыдущих.

Что выбрать: рефинансирование или реструктуризацию?

Выбор следует делать в зависимости от ситуации.

Если клиент взял потребительский кредит на небольшую сумму денег. Ему лучше всего оформить реструктуризацию. Оформить кредитные каникулы или отсрочку можно за один визит в офис банка. Когда причиной неплатежеспособности стала потеря работы или болезнь, кредитные каникулы позволят легально отсрочить период погашения долга.

Если заемщик имеет долг по ипотеке, рациональней всего выбрать вариант с рефинансированием. Помимо снижения процентной ставки, можно продлить срок выплаты и тем самым снизить нагрузку на семейный бюджет. Такое предложение актуально для тех, кто оформил ипотеку в банке с не самыми выгодными условиями.

При наличии нескольких незакрытых займов, лучше всего отдать предпочтение рефинансированию. Заемщик сможет объединить все кредиты в один, продлить срок погашения долга и снизить финансовую нагрузку.

В любом случае нужно просчитывать все варианты и искать тот, который поможет снизить кредитную нагрузку.

Быстрая форма заявкиЗаполни заявку сейчас и получи деньги через 30 минут

www.oceanbank.ru

Рефинансирование кредита и реструктуризация

При возникновении проблем с погашением банковского кредита у вас есть возможность обратиться в письменном виде в финансовую организацию для реструктуризации вашего долга или рефинансирования. Данные понятия несмотря на свою созвучность, все же имеют различия в форме и содержании.

Что же делать при возникшей кредитной проблеме?

Реструктуризация

Реструктуризация — это значительное изменение кредитного договора, которое приводит к улучшению условий по кредиту.

Реструктуризация долга означает пересчет вашей задолженности не выходя за рамки существующего между вами и финансовой организацией договора. Реструктуризация имеет несколько программ, предполагающих отсрочку по выплатам:

- временное освобождение от уплаты долга, но обязательная уплата процентов по кредиту;

- уменьшение ежемесячных выплат с увеличением срока кредитования;

- списание пени и штрафов;

- кредитные каникулы;

- распределение платежа между суммой процентов и суммой основного долга, то есть своеобразное перераспределение;

- другие аналогичные программы.

Недостатки реструктуризации

- При полном банкротстве заемщика реструктуризация как правило невозможна;

- банк в любом случае теряет деньги на первоначальном этапе, пока заемщик не платит или платит меньше;

- реструктуризация может в долгосрочной перспективе обойтись заемщику дороже, чем первоначальные условия кредитования.

Реструктуризация или рефинансирование?

Некоторые банки прибегают к хитрости. В случае запроса клиентов о реструктуризации долга банк проводит рефинансирование. Такая процедура не выгодна для заемщика, но зато очень выгодна для финансовой организации.

Попасть на такую банковскую уловку вы можете только в том случае, если не очень внимательно читаете договор, который вы обязаны подписать, в случае обращения в банк за реструктуризацией. При этом напоминаем, что с любой просьбой в банк необходимо обращаться в письменном виде, чтобы в дальнейшем, в случае необходимости, вы могли бы доказать свою правоту и добиться желаемого результата.

Если вы все же попали в данную ситуацию, и вам оформили не тот документ, то вы имеете право обратиться к менеджеру финансовой организации с заявлением и потребовать поднять все ваши обращения в банк, а затем предоставить тот документ, который вы подписали по ошибке. На основании сравнения содержания вашего заявления с просьбой и полученного вами документа, не соответствующего вашему обращению, менеджером банка может быть принято решение об аннулировании неверного договора и оформлении нужного вам договора.

Помимо этого, в случае, когда вы не можете решить свою проблему на месте, у вас остается право обратиться в судебный орган для восстановления ваших прав как клиента банка.

При подаче заявления в суд вы обязаны предоставить суду все документы, которые вы подписывали с банком. Суд принимает для рассмотрения лишь оригиналы этих документов, либо заверенные нотариально копии. Поэтому немаловажным моментом является проверка всех банковских договоров и ответов на ваши заявления.

Все они должны быть подписаны вручную и иметь чернильный оттиск печати организации. Если на договоре или официальном письме стоит печатный вариант, то для суда такие документы не будут являться подлинными.

Рефинансирование

Рефинансирование — это привлечение новых денежных средств для погашения предыдущего долга. Такая процедура возможна за счет взятия новых кредитов с оформлением новых кредитных договоров. Другое название рефинансирования — перекредитование.

Рефинансирование бывает выгодно заемщику, если сумма оставшегося долга достаточна большая, а вот процентные ставки по новому кредиту значительно меньше предыдущих. Такая финансовая ситуация может произойти в связи с изменением общих рыночных условий. При рефинансировании у вас появляется возможность покрыть предыдущий долг, а взяв новый кредит уменьшить сумму ежемесячных выплат при продленном сроке кредита.

Рефинансирование бывает выгодно заемщику, если сумма оставшегося долга достаточна большая, а вот процентные ставки по новому кредиту значительно меньше предыдущих. Такая финансовая ситуация может произойти в связи с изменением общих рыночных условий. При рефинансировании у вас появляется возможность покрыть предыдущий долг, а взяв новый кредит уменьшить сумму ежемесячных выплат при продленном сроке кредита.

Процедура рефинансирования не имеет прикрепления к банку. Таким образом вы можете рефинансировать свой займ как в том же банке, так и в любом другом.

Если ваша кредитная история за эти годы не пострадала, и вы ни разу не допустили по действующему кредиту таких оплошностей, как просрочка платежа, скорее всего кредитор захочет сохранить такого ценного клиента и сам предложит вам какую-нибудь более выгодную программу. Это гораздо удобнее, чем искать нового подходящего кредитора, так как, оставшись в старом банке, вам даже не придется снова подавать в кредитный отдел документы, то есть вся процедура рефинансирования займет у вас минимум времени.

Банки зачастую отказывают даже лучшим своим клиентам, объясняя это технической невозможностью операции или тем, что такие изменения не предусмотрены в ранее оформленном договоре.

Главным критерием для рефинансирования является условие договора с финансовой организацией на возможность досрочного погашения долга без штрафных процентных ставок, либо их незначительности.

Если условия договора позволяют, то банк может сам предложить вам получить новый кредит на более выгодных условиях и погасить с помощью него старый. Если же этого не произошло, начинайте подыскивать для себя нового кредитора.

Рефинансирование в другом банке

Просто выберите другого кредитора, обладающего наиболее выгодными на ваш взгляд кредитными предложениями, и подайте заявку на кредит. При этом ни в коем случае не утаивайте наличие непогашенного кредита, честно укажите то, что вы хотите получить более выгодный заем для погашение предыдущего, взятого под слишком высокие проценты. Если ваша кредитная история в порядке, а уровень дохода соответствует желаемой сумме, скорее всего ваша заявка будет одобрена.

Банки соглашаются на рефинансирование кредитов физических лиц чтобы расширить список уже существующих клиентов или переманить к себе чужих.

На что ориентируются банки, предлагая клиентам услугу рефинансирования:

- кредиты не должны быть просроченными;

- выплаты по имеющимся кредитам должны осуществляться клиентом на протяжении 3-6 мес.;

- общая сумма рефинансируемых кредитов не должна быть больше 3 млн. рублей.

При рефинансировании кредитов в других банках несколько кредитов можно объединить в один, уменьшив при этом процентную ставку. Стоит ли говорить, что данное положение вещей позволит не допустить просрочек, сохранив идеальную кредитную историю.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

credovik.ru

Реструктуризация и рефинансирование кредита в чем разница

Содержание

Реструктуризация и рефинансирование банковского кредита – в чем разница между этими специальными терминами? У потенциальных заемщиков оба слова вызывают много вопросов. Чтобы разобраться в их специфике, рассмотрим каждое из них детально.

Реструктуризация и рефинансирование банковского кредита – в чем разница между этими специальными терминами? У потенциальных заемщиков оба слова вызывают много вопросов. Чтобы разобраться в их специфике, рассмотрим каждое из них детально.

Реструктуризация или рефинансирование

Реструктуризация долга что это такое

Реструктуризацией называется специальная банковская программа, позволяющая изменять график выплат по кредиту. Участником этой программы может стать любой клиент банка, у которого имеется оформленный договор по кредитованию. На сегодняшний день в банках наиболее популярны следующие виды займов:

- ипотека;

- потребительские кредиты;

- автокредиты.

Банки охотно соглашаются на реструктуризацию долгов по указанным займам, так как им это выгодно. Отсрочки снижают бремя платежей на бюджет клиента и кажутся более приемлемыми для обслуживания долга. Поэтому, подобная операция будет популярна у заемщиков, испытывающих проблемы с погашением долга.

Для реструктурирования долгов банки могут совершать следующие операции:

- уменьшать процентные ставки ежемесячных выплат для клиента;

- растягивать выплаты на более длительный срок.

Чем реструктуризация отличается от рефинансирования

Для банка реструктуризация более выгодна, так как она довольно эффективна в следующих случаях:

- помогает решить проблему с должниками;

- предоставляет возможности для получения дополнительной финансовой выгоды.

Клиент же, несмотря на кажущуюся выгоду и сниженные процентные ставки, понесет убытки – ведь срок выплаты будет увеличен, а следовательно продлится и оплата за кредитование. Кроме этого, факт реструктуризации кредита отрицательно повлияет на кредитную историю.

Для чего применяется рефинансирование кредита

Синонимом этой операции является «перекредитование». Заемщик, нашедший банк с более выгодными условиями, может отказаться от старого займа и оформить новый, за счет которого будет погашаться прежний долг. Кредит в этом случае будет целевым, банк рассчитает новый график выплат.

В результате рефинансирования предыдущая задолженность погасится, а для нового кредита банк откроет специальный счет. Деньги при этом можно будет получить в двух местах: там, где оформлялся прежний заем, либо в другом банке. Если заемщик выберет для обслуживания другой банк, от него потребуют справку о сумме долга по прежнему договору. После этого новый банк перечислит ему на счет необходимую сумму в рамках вновь заключенного договора.

В каких случаях используют рефинансирование, в каких реструктуризацию

Перекредитование будет выгодно лишь в том случае, если в новом банке действует уменьшенная процентная ставка. Но, если выгода минимальная и еле-еле перекрывает затраты по новому оформлению, то в этой операции скорее всего нет смысла и заниматься ей не стоит.

Реструктуризация имеет свои положительные и отрицательные нюансы. Из плюсов для клиентов можно назвать:

- обеспечивает более комфортную оплату задолженности;

- бесплатное оформление документов;

- дает возможность клиенту избежать судебных процессов по взысканию долга.

Минусами является то, что реструктуризация убыточна для клиента, а также отрицательно влияет на кредитную историю.

В последнее время появляются новые предложения банков по рефинансированию. Это особенно выгодно для клиентов, когда какой-либо банк проводит акцию с существенным снижением процентных ставок. В таком случае полезно взять в руки калькулятор, взвесить все «за» и «против» и в случае наличия выгоды переоформить старый кредит на новый.

К сожалению, в связи с малой информированностью в данном вопросе, многие заемщики пытаются рефинансировать свои долги, открывая все новые и новые займы для покрытия предыдущих задолженностей. Полагаясь на «авось», они даже не пытаются просчитать убытки потенциального займа. В результате этих действий их ежемесячные платежи растут и параллельно увеличиваются суммы задолженностей. Пытаясь справиться с нарастающими проблемами, они бездумно оформляют новые кредиты в других организациях, но это не решает их проблем, а лишь усугубляет ситуацию.

Положительные и отрицательные стороны рефинансирования кредитов

Этот финансовый инструмент имеет как отрицательные, так и положительные стороны.

Преимущества рефинансирования кредита:

- клиент получает удобное и выгодное для себя изменение условий по выплатам;

- взяв новый заем на более выгодных условиях, он может сэкономить свой бюджет;

- объединив предыдущие долги в один общий долг, заемщик успокаивается и чувствует себя более комфортно;

- если заемщика не устраивает свой банк, можно обратиться за перекредитованием в другую организацию.

Отрицательные стороны рефинансирования:

- утомительная процедура повторного прохождения всех этапов оформления договора;

- повторная оплата комиссионных выбранного банка;

- оплата страхования займа, которое ему зачастую навязывают.

Схема рефинансирования

Рефинансирование выгоднее всего проводить на начальных этапах периода выплат. Это связано с тем, что в это время заемщик еще не успел оплатить основной долг и перекредитование ему обойдется дешевле. Лучше всего, если банк пойдет вам навстречу и разрешит провести эту операцию у себя. К сожалению, клиенты часто сталкиваются с непониманием банковских служащих, которые не желают переоформлять кредит. К счастью на сегодняшний день существует множество других банков, которые без проблем решат данную проблему с минимальным пакетом документов.

Перед началом оформления нужно сравнить программы разных банков и посчитать, где будет выгоднее. Это можно сделать в интернете, с помощью онлайн калькуляторов, которые имеются на большинстве банковских сайтов.

Если вас устроило чьё-то предложение, вы можете оставить на сайте заявку, в которой требуется указать:

- место проживания;

- Ф.И.О.;

- месяц и год рождения;

- стаж и место работы;

- свой номер телефона и адрес электронной почты.

В случае подачи заявки в обслуживающем вас банке, Вам потребуется сообщить:

- номер вашего договора;

- годовую процентную ставку;

- сумму платежей в месяц;

- временной период действия договора.

После рассмотрения заявки банк примет решение о выдаче требуемой суммы и сообщит вам об этом. В случае, если банк откажет, вы можете таким же путем подать заявку в любой другой банк.

Выводы

Отрицательные моменты реструктуризации в том, что, несмотря на увеличение срока выплаты и уменьшение размера платежей, клиент в итоге все равно существенно переплачивает. Следовательно, реструктуризация более выгодна банку, а рефинансирование — клиенту.

info-credit24.ru

Чем отличается рефинансирование от реструктуризации?

Тяжелое заболевание, пожар, внезапная потеря с работы, резкий перепад валютного курса – все эти, и многие другие факторы могут помешать заемщику своевременно выплачивать взятую ссуду.

Очень часто банки согласны пойти на уступки тем клиентам, которые по стечению обстоятельств не могут осуществлять кредитные платежи в полной мере в срок. Главное — клиент не должен затягивать с решением проблемы и своевременно обращаться к кредитору за помощью, так как наличие просрочек — причина для отказа в пересмотре соглашения.

Определение

Когда банк предлагает заемщику услугу рефинансирования или реструктуризации, у клиента часто возникает непонимание, в чем разница между этими понятиями.

Реструктуризация – это изменение существенных условий действующего кредитного соглашения. Эти изменения могут касаться срока, процентной ставки, графика возврата средств. Реструктуризация долга проводится в том же банке, который выдавал первоначальный кредит.

Рефинансирование – получение нового кредита для погашения текущей задолженности. Юридически, рефинансирование не что иное, как способ «перезанять» денег на более выгодных условиях. Новый заем может быть оформлен в любом банке, который согласен предоставить данную услугу.

Причины и условия

Первопричиной возникновения потребности изменить кредитные условия, чаще всего является внезапное изменение жизненных обстоятельств, в результате которого, должник становится не способным выполнять взятые на себя обязательства. Наиболее весомыми причинами являются:

- Длительная болезнь, требующая дорогостоящего лечения.

- Полная или частичная потеря трудоспособности;

- Смерть созаемщика, если таковой привлекался при оформлении ссуды;

- Резкое уменьшение доходов должника в результате возникших семейных обстоятельств, например развода;

- Скачок валютного курса, из-за которого платеж по кредиту вырос, а доходы заемщика сократились. Риск непогашения долгосрочных займов (автокредита, ипотеки) в первую очередь может возникнуть из-за изменения валютного курса.

- На способность вовремя погашать потребительский кредит может повлиять непредвиденная утрата рабочего места.

Как правило, новый кредит по программе рефинансирования предоставляется на сумму, эквивалентную остатку задолженности по текущим долговым обязательствам. Часто заемщик должен при заключении сделки предоставить реквизиты кредитора, а банк погасит задолженность не выдавая денег должнику в руки. Но бывают предложения, где остаток (при условии, что новый кредитор одобрил большую сумму) можно получить на руки наличными и тратить на собственные нужды.

Виды реструктуризации кредита

Реструктуризация кредита может проводиться следующими методами:

- Уменьшение процентной ставки;

- Увеличение срока долговых обязательств;

- Предоставление кредитных каникул: периода, на протяжении которого можно не платить проценты либо основную часть долга;

- Списание части задолженности;

- Изменение даты и графика платежа. Особенно это актуально для заемщиков, которые работают сезонно.

Важно помнить, что реструктуризация в любом виде – это право, а не обязанность обслуживающего банка.

Банк может, как пойти на уступки по отношению к должнику, так и отвергнуть просьбу. Для того чтобы запросить реструктуризацию, необходимо подать заявление, в котором изложить все причины, препятствующие возможности погашать кредит в полном объеме согласно графику.

Что выгоднее: реструктуризация или рефинансирование?

Однозначно ответить на вопрос, какая из услуг более выгодна довольно сложно, поскольку необходимо проанализировать ряд параметров действующего и возможного кредитных соглашений.

Конечной целью и реструктуризации, и рефинансирования является облегчение финансового бремени заемщика.

Размер ставки, срок кредитования – все это влияет на выгоду, полученную в итоге. Наиболее правильный вариант — сравнить два ежемесячных платежа: текущий и после изменения кредитных условий. Если новый платеж окажется существенно меньше (ниже более, чем на 2%), стоит попытаться получить новый кредит или реструктуризировать действующий.

При оформлении рефинансирования важно помнить, что если кредит выдается под залог имущества, то переоформление договора залога повлечет дополнительные затраты. Также важны требования, которые выдвигает банк при оформлении рефинансирования. Например, есть ли необходимость страховать жизнь заемщика или привлекать поручителей.

Если у клиента несколько действующих кредитов в разных банках, иногда выгодней и проще закрыть их досрочно, прибегнув к услуге рефинансирования, и выплачивать долг только одному кредитору. Ознакомиться со список выгодных предложений по рефинансированию можно по ссылке:

Возможно ли рефинансирование после реструктуризации?

Поскольку заемщик свободен пользоваться услугами банков по своему желанию и потребностям, реструктуризация долга возможности получить рефинансирование не отменяет.

Прямой запрет на рефинансирование задолженности, которая ранее была реструктуризирована, в законодательстве отсутствует.

Хотя на практике банки часто отказываются рефинансировать кредит, который был реструктуризирован.

Рефинансирование ипотеки с реструктуризацией — сложная задача, поскольку банки могут посчитать такого заемщика недобросовестным и отказать в заявке. Только веские основание и наличие хорошего документального подтверждения ухудшения материального положения позволят оформить новый кредит на более выгодных условиях тогда, когда по старому уже была снижена ставка или предоставлены кредитные каникулы.

starbank.ru

Реструктуризация кредита или рефинансирование - что лучше

Реструктуризация кредита – это особенная процедура, которая предполагает изменение главных параметров кредита. Обычно ее инициирует сам заемщик, столкнувшийся с материальными проблемами.

Преимущества реструктуризации

Плюсы для заемщика:

• Отсутствие штрафов, начисляемых за просрочку.• Возможность не испортить кредитную историю.• Экономия (не всегда, но возможно).• Не придется идти в суд, что чревато не только испорченной репутацией, но и оплатой судебных издержек.• Снижение финансовой нагрузки.Плюсы для банка:

• Дополнительная прибыль (при реструктуризации переплата по кредиту выше, что выгодно банку).• Отсутствуют издержки по взысканию долга (работа с коллекторами, службой взыскания, исковое заявление в суд требуют от банка дополнительных трат).• Не ухудшится качество кредитного портфеля (на него влияет доля просроченной задолженности).Рефинансирование или реструктуризация?

Рефинансирование — это привлечение нового банковского кредита для погашения старого. При этом кредиты могут быть получены как в рамках одного банка, так и в разных финансовых организациях. Как правило, рефинансирование проводится с целью изменения параметров кредита, в первую очередь – снижения процентной ставки и, как следствие, переплаты. Важнейшим условием рефинансирования является отсутствие нарушений условий договора, в первую очередь, просрочек платежей.Реструктуризация проводится в рамках одной кредитной организации. Процедура также предполагает изменение определенных параметров кредитного продукта, но целью ее является снижение финансовой нагрузки заемщика. Причиной реструктуризации может стать изменение обстоятельств заемщика, которые ведут к ненадлежащему исполнению кредитных обязательств или временной неспособности обслуживать кредит (потеря работы, трудоспособности, изменение размера заработной платы, продолжительная болезнь, семейные обстоятельства). Чаще всего банк идет навстречу заемщику, предлагая различные варианты реструктуризации долга.

Варианты реструктуризации

Чаще всего используются два распространенных инструмента реструктуризации: кредитные каникулы и уменьшение регулярного платежа за счет увеличения срока кредита.Кредитные каникулы практикуются многими банками (ВТБ24 Банк Москвы, Райффайзенбанк, Ренессанс, Промсвязьбанк, Россельхозбанк, Сбербанк, Восточный Экспресс Банк). Актуально их использовать при временных финансовых трудностях (смена работы, длительный больничный, творческий отпуск). В этом случае банк предоставляет заемщику отсрочку в погашении основного долга на определенный, установленный договором срок. На период отсрочки заемщик избавляется от обязанности выплачивать тело кредита и может только погашать проценты за его использование. Для заемщика это выгодно, если платежи дифференцированы (проценты начисляются на остаток долга) – сумма уменьшится значительно. Недостаток кредитных каникул – основной долг не меняется, следовательно, по окончании отсрочки все вернется на круги своя. И, если за это время не удастся решить финансовые проблемы, будет сложно.

Увеличение срока кредита используется чаще, так как выгодно и банку (его доход увеличивается), и заемщику (снижается нагрузка, а тело кредита хоть и медленно, но погашается). В данном случае, размер ежемесячного взноса уменьшается на весь оставшийся срок. Вариант подойдет всем без исключения, но особенно актуален он будет для тех, у кого финансовые трудности носят длительный характер (рождение ребенка, смена работы на низкооплачиваемую, появление регулярных дополнительных расходов). Из недостатков следует отметить не слишком значительное уменьшение ежемесячного платежа. Как правило, банки увеличивают срок, но не более чем в два раза.

Не так часто используют такой вариант реструктуризации, как изменение графика и сроков внесения ежемесячных платежей. Например, при изменении даты выплаты заработной платы удобно перенести платеж по кредиту на день, следующий за датой получения зарплаты. Тогда основные параметры кредита (процентная ставка, срок и размер ежемесячного платежа) не изменяются. Такой вариант будет удобен, если уже есть просрочка: вполне возможно, что удастся избежать начисления пени или сократить ее размер до минимального.

Еще один способ реструктуризации – изменение валюты кредита. Как правило, используется он только при «переводе» валютных кредитов в рублевые. На фоне последних событий, при резком падении курса рубля, подобная схема действий пользуется все большей популярностью. Понятное дело, что кредиты в валюте получают для снижения переплаты, ведь процентная ставка по ним намного ниже.

С другой стороны, если доход заемщик получает в рублях, он много теряет при конвертации, а валютный кредит оказывается непосильным бременем. Запомните - реструктуризация валютного кредита в рублевый приведет к увеличению суммы долга и переплаты, однако сократит потери на конвертации.

Процедура реструктуризации банковского долга

Не стоит ждать момента, когда банк сам выйдет на связь, предъявив претензии и начислив штрафы за просрочку платежа. Если финансовые трудности возникли, а избавиться от них в ближайшее время не получится, следует сразу отправиться в банк, чтобы попытаться найти приемлемые варианты сотрудничества в свете изменившейся ситуации.Кстати, многие банки прописывают необходимость уведомлять об изменении существенных обстоятельств заемщика в кредитном договоре. Если не сообщите своевременно - вам могут приписать нарушение условий кредитования и на этом основании потребовать полного возврата долга.

Первым делом идем в банк и пишем заявление с обязательным указанием причины реструктуризации. Как правило, банк имеет готовые шаблоны таких заявлений - заемщику останется только вписать собственные данные. Некоторые крупные банки готовы рассмотреть заявления, присланные в электронном виде. Достаточно заполнить предлагаемую форму на сайте и дополнить ее отсканированными копиями документов. Если по кредиту есть поручитель, необходимо его письменное согласие на реструктуризацию.

Решение проблемы сугубо индивидуальное. В каждом конкретном случае пути реструктуризации обсуждаются с заемщиком. По результатам рассмотрения заявления принимается решение, удовлетворяющее все стороны сделки, обязательно подписывается дополнительное соглашение к кредитному договору.

Какие документы пригодятся?

• Паспорт.• Заявление на реструктуризацию.• Трудовая книжка (с отметкой об увольнении).• Справка о доходах.• Документы, подтверждающие обстоятельства, послужившие причиной ухудшения материального положения и отсутствия возможности обслуживать кредит.С чем идти в банк?

Заемщик должен убедить банк в том, что предлагаемая программа действий – единственный выход, который удовлетворит обе стороны. Следует подготовиться.Первое – необходима программа «антикризисных мер». Это совокупность действий, которые совершит заемщик для выполнения обязательств по кредиту. Если причиной финансовых сложностей стала потеря работы – убеждаем банк в том, что работа найдена или найдется в кратчайшие сроки.

Второе – нужно убедить банк, что принудительное взыскание долга менее выгодное для него предприятие, нежели реструктуризация. В идеале, у заемщика не должно быть активов, на которые может быть обращено взыскание (депозитов в банке, недвижимости, транспорта).

Третье – приводим четкие расчеты. Так сказать, экономически обосновываем свою позицию. Например, при сокращении доходов до 20000 рублей в месяц, платить 15-17 тысяч по кредиту невозможно, а 10 – вполне реально.

Кстати, получение еще одного кредита не считается уважительной причиной для реструктуризации. Если он получен не на предметы первой необходимости – тогда даже заикаться о нем не стоит, иначе банк порекомендует продать новообретенное имущество.

creditservise.ru

В чем заключается отличие рефинансирования от реструктуризации

Проблема кредитной задолженности, в последние несколько лет стала центральной для многих россиян. У многих граждан существенно упали доходы, кто-то потерял работу, а кто-то заболел. Чтобы исключить вмешательство приставов или коллекторов и в тоже время получить назад свои деньги, банки разработали группу специальных программ, которые позволяли заемщикам получить более комфортные условия погашения задолженности.

Сегодня мы рассмотрим два варианта решения проблемы – реструктуризацию и рефинансирование. В статье будет рассказано о том, чем отличаются этих два предложения и на каких условиях клиенты могут принять участие в каждой из программ.

Что такое реструктуризация займа?

Чтобы ответить на вопрос, в чем разница между реструктуризацией и рефинансированием, стоит сначала разобраться, какие условия действуют в отношении каждого проекта. Итак, под реструктуризацией стоит понимать изменение графика выплат по кредиту. Причем участие в программе может принять практически любой клиент банка, который ранее заключал кредитное соглашение.

Кроме того, под действие программы подпадают разные виды займов:

- ипотечное кредитование;

- потребительский кредит;

- автокредит.

Банки очень охотно идут на такое решение проблемы, поскольку им выгоднее получить переданные взаймы средства, чем обращаться в суд и к приставам. Предоставленная отсрочка существенно снижает долговое бремя для заемщика и тем самым позволяет без каких-либо проблем оплачивать займ. В рамках реструктурирования долга банк может выполнить следующие операции:

- понизить процентный показатель для снижения размера ежемесячных выплат;

- увеличить срок кредитования, тем самым уменьшив сумму платежа.

Каждый вариант имеет свои нюансы и особенности оформления. Кроме того, клиент должен отвечать требованиям, которые предъявляет банк.

Что такое рефинансирование?

Второе название процедуры – это перекредитование. Заемщик может обратиться в другой банк, который предлагает ему более выгодные условия возврата ссуды, оформить займ и за счет этих средств погасить старый долг и даже несколько кредитов. В этом случае, ссуда будет являться целевой, и банк составит новый график для внесения платы за пользование деньгами.

Делая небольшой вывод, можно сказать, что при рефинансировании старая задолженность закрывается и у заемщика появляется новый кредит, но уже по более выгодной ставке. Важным нюансом является то, что получить средства можно сразу в нескольких банках одновременно – там, где был изначально оформлен заём, а также в другом банке, но с предоставлением справки о сумме долга по старому договору.

Ранее право на закрытие старого долга предоставлялось заемщику, а сейчас этим занимается банк-кредитор.

Различия между реструктурированием и рефинансированием

Для банковского учреждения, реструктуризация, несомненно, более выгодна и эффективна, нежели рефинансирование. Это обусловлено сразу несколькими факторами:

- позволяет решить проблему с лицами, имеющими задолженность;

- является источником дополнительных финансовых поступлений.

Несмотря на кажущуюся выгоду для клиента, заемщик вынужден переплачивать средства по кредиту, поскольку срок выплаты был увеличен, а значит и количество ежемесячных платежей по кредиту тоже. Кроме того, сам факт участия в реструктуризации негативно влияет на кредитную историю.

Когда выгоднее реструктуризация, а когда перекредитование?

Рефинансирование может стать по-настоящему выгодным только в том случае, когда по новому займу будет установлена меньший процентный показатель. Если же выгода минимально, то никакого смысла проводить перекредитование нет. Что касается реструктуризации, то она имеет свои плюсы и минусы. В качестве положительных моментов можно назвать следующие:

- обеспечение более комфортной оплаты долга;

- бесплатное оформление документации;

- возможность избежать судебных процессов, а также, общения с приставами.

Глобальным недостатком такого варианта является переплата по кредиту и негативное влияние на кредитную репутацию клиента.

Рефинансирование также имеет свои плюсы и минусы. Преимущества перекредитования заключаются в таких моментах:

- клиент получает более выгодные условия для погашения долга;

- оформление нового займа снизит платеж и тем самым, уменьшит кредитное бремя;

- можно объединить несколько кредитов в один и выплачивать долг одной суммой;

- гражданин может обратиться в другой банк, где обслуживание и условия для него более комфортны.

В качестве негативных сторон процедуры можно назвать длительность оформления нового займа и предоставление большого количества документации. Кроме того от гражданина может потребоваться оплата страхового полиса. В результате, выбирая между рефинансированием и реструктуризацией, стоит уделить внимание изучению условий, на которых предлагается такой вариант развития событий.

Заключение

В последние годы многие банки периодически предлагают гражданам принять участие в акционных продуктах, когда можно оформить займ по сниженным процентным ставкам. Прежде чем подать заявку, стоит внимательно изучить действующие предложения и тщательно просчитать все возможные расходы, а также определить, выгоден ли такой шаг.

grazhdaninu.com