Что такое ставка рефинансирования ЦБ РФ и для чего она нужна + актуальная ключевая ставка на сегодня. Ставка рефинансирования действующая

Что такое ставка рефинансирования простыми словами? ПОЛНАЯ ИНСТРУКЦИЯ

ставка рефинансирования что это такое простыми словамиЗдравствуйте, дорогие друзья. Утомился я уже объяснять клиентам, что ставка рефинансирования не есть ставка по кредиту, который они пытаются оформить.

Каждый раз заново приходится все это доносить, и каждый раз я слышу один и тот же вопрос. Очень уж захотелось выговориться мне по этому поводу.

Поэтому расскажу сейчас вам, уважаемые читатели, про ставку рефинансирования – что это такое простыми словами.

Распишу все в подробностях. Так сказать, поднимем совместными усилиями уровень финансовой грамотности! Приятного чтения.

Содержание статьи:

Что такое ключевая ставка ЦБ РФ? На что она влияет?

О ключевой ставке ЦБ РФ мы часто слышим в новостях по телевидению, читаем в газетах. Большинству граждан России никогда не приходилось сталкиваться с ней напрямую, но косвенно этот показатель влияет на всю экономическую жизнь нашей страны и каждого человека в отдельности. Что же такое ключевая ставка? И на что конкретно она оказывает воздействие?

Что такое ключевая ставка ЦБ РФ?

Ключевая ставка является инструментом кредитно-денежной политики и устанавливается ЦБ РФ с целью влияния на процентные ставки в государстве. Именно по ней ЦБ выдает кредиты сроком на одну неделю простым банкам и по ней же принимает депозитные вклады.

Впервые она была введена в сентябре 2013 года и с тех пор оказывает значительное воздействие на все финансовые процессы в стране.

Что такое ключевая ставка простыми словами?

Если говорить простыми словами, то ключевая ставка – это показатель того, по какой цене банки получают заемные средства от ЦБ РФ. Ее размер устанавливается Центробанком на основании экономических показателей и может быть повышен или понижен.

Так, при введении ключевой ставки в 2013 году она составляла 5,5 % годовых, а своего пика достигла в декабре 2014-го, когда выросла до 17 %. В августе 2015 года ключевая ставка была снижена до 11 %.

На что влияет ключевая ставка?

Ключевая ставка является базовой при расчете годовых процентных ставок по кредитам и депозитам в банках. От ее размера зависит, на каких условиях банковские клиенты могут брать займы или размещать свои деньги.

Чем выше ключевая ставка, тем выгоднее людям вкладывать средства в банк и тем дороже оформлять кредитные договора. По сути, она выступает стоимостью денег, поэтому играет важную роль во взаимоотношениях банка и клиента.

Кроме этого, ключевая ставка оказывает влияние на уровень инфляции в государстве и объемы средств, находящихся в обращении. Чем дороже будут займы в кредитных организациях, тем меньше спрос на них и, соответственно, тем меньшее количество денег ЦБ РФ вливает на рынок через банки.

С помощью ключевой ставки регулируются главные экономические процессы в стране – сдерживается уровень инфляции, рост цен на потребительском рынке, корректируется девальвация и сохраняется стабильность экономики.

Что значит повышение и понижение ключевой ставки?

Подъем размера ключевой ставки связан с нестабильностью рынка и ростом статистического финансового показателя – волатильности. Благодаря ее повышению Центробанку удается значительного ограничить инфляционные и девальвационные риски, а также поддержать финансовую стабильность в государстве.

С другой стороны, повышение ставки влечет за собой торможение экономического роста, поскольку предприниматели теряют возможность брать «дешевые» кредиты и вынуждены сворачивать производство, уменьшать количество рабочих мест.

Снижение ключевой ставки свидетельствует о пересмотре кредитно-денежной политики Центробанком и его решении уйти от таргетирования инфляции. В этом случае ЦБ РФ нацелен не на сдерживание инфляционных процессов, а на увеличение объемов кредитования и, соответственно, на рост экономики.

Благодаря снижению ставки предприниматели могут брать кредиты по более низким процентным ставкам, что позволяет наращивать производство и повышать ВВП.

Чем отличается ключевая ставка от ставки рефинансирования?

До введения ключевой ставки основным индикатором ЦБ РФ выступала ставка рефинансирования, определяемая как размер годового процента, который банки должны выплатить ЦБ за кредиты. В России она используется для расчетов штрафов, пени, а также при определении налоговой базы.

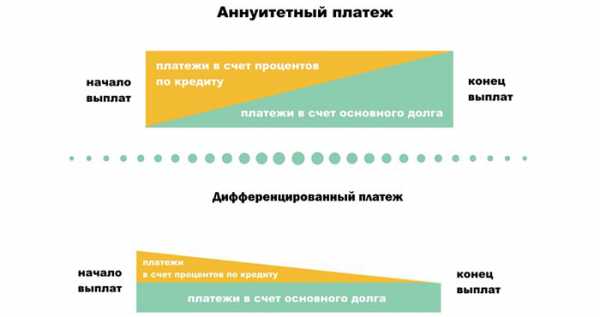

Предупреждение!Разница между этими показателями заключается в том, что ставка рефинансирования применяется в годовом исчислении, тогда как ключевая ставка является краткосрочной, а кредиты по ней выдаются не более чем на неделю. Еще одно отличие – непосредственно размер ставок.

Если на сентябрь 2015 года ключевая ставка составляет 11 %, то ставка рефинансирования – 8,25 %. С 2016 года эти показатели планируется уравнять.

источник: http://www.mnogo-otvetov.ru/finansy/chto-takoe-klyuchevaya-stavka-cb-rf-na-chto-ona-vliyaet/

Что такое ставка рефинансирования?

Ставка рефинансирования является одним из важнейших инструментов регулирования финансового рынка страны и экономики в целом. Что это такое, читайте в этой статье.

Ставка рефинансирования: что это и кто ее устанавливает

Для того чтобы ответить на вопрос: что такое ставка рефинансирования, нужно вспомнить, как устроена российская банковская система.

Так, органом государственного управления, осуществляющим государственное руководство в области банковской деятельности в стране, является Банк России (ЦБ РФ). Данный финансовый регулятор наделен функциями эмиссии денег (то есть по его заказу Гознак производит эмиссию, другими словами, выпуск денег) и осуществления национальной денежно-кредитной политики.

Внимание!После того, как Центробанк напечатал деньги, он должен их пустить в оборот: раздать населению и компаниям в стране – в противном случае данные денежные средства просто не будут работать.

Между тем, просто так всё раздать финансовый регулятор не в состоянии, для этой цели им используется банковская система. Именно через нее ЦБ выдает этими деньгами кредиты банкам под определенный процент. Так вот, этот процент и называется ставкой рефинансирования.

Ставка рефинансирования (учетная ставка) – это годовой процент, который берёт ЦБ за кредиты, предоставляемые им коммерческим банкам. Статья 40 Федерального закона № 86 ФЗ «О Центральном банке Российской Федерации (Банке России)» от 10 июля 2002 года определяет, что под рефинансированием понимается кредитование Банком России кредитных организаций.

После того, как банки получили денежные средства от ЦБ, они кредитуют физические (граждан РФ) и юридические лица (компании, фирмы и организации). Под кредитованием понимается оформление ипотек, выдача потребительских кредитов и прочего. Таким образом, посредством процесса рефинансирования Банк России вливает деньги в экономику страны.

Влияние ставки рефинансирования на экономику

Ставка рефинансирования может оказывать влияние на экономику по двум направлениям:

- Ставка рефинансирования определяет в большей части стоимость кредитов для населения. Например, вы решили в банке взять денег в долг. То, под какой процент вам его дадут, будет зависеть в том числе и от текущей ставки рефинансирования. Например, если она сейчас находится на уровне 10,50%, то и кредит вам будет стоить не меньше этого порога. Ведь финансовой организации нужно отбить тот процент, который она должен будет заплатить регулятору за использование денежных средств, которые она дала вам, что-то заработать и к тому же покрыть свои риски. Таким образом, и появляются кредиты под 40% годовых.

- Ставка рефинансирования регулирует инфляционные показатели. Так, например, чем выше ставка, тем дороже кредиты. Между тем, дорогие кредиты, опосредованно ведут к обесцениванию денег, а значит, могут привести к инфляционным скачкам.

История изменения ставки рефинансирования

Если взять временной период с начала 2000-ых годов по сегодняшний день, то самой минимальное значение ставки рефинансирования было с июня 2010 года по февраль 2011 года. Оно было равно 7,75%. Наивысшее значение – 55% — было отмечено в начале 2000-ых годов. Но, в этот период и экономика страны была достаточно нестабильна.

Совет!С осени прошлого, 2013 года, Банком России, было введено такое понятие, как ключевая ставка. Теперь она имеет первостепенное значение, и в 2016 года ее «подтянули» до уровня ставки рефинансирования. В настоящее время изменение ставки рефинансирования происходит одновременно с изменением ключевой ставки Банка России и на ту же величину.

Сейчас ключевая ставка Банка России установлена на уровне 10,50% годовых и действует с 14 июня 2016 года.

С 1 января 2016 года значение ставки рефинансирования ЦБ РФ приравнено к значению ключевой ставки Банка России на соответствующую дату. Таким образом, самостоятельное значение ставки рефинансирования с начала 2016 года не устанавливается.

источник: http://www.fingramota.org/teoriya-finansov/ustrojstvo-fin-sistemy/item/1449-chto-takoe-stavka-refinansirovaniya

Действующая ставка рефинансирования

Тема этой статьи — действующая ставка рефинансирования Банка России. Мы расскажем, какое влияние оказывает этот показатель на взаимоотношения банков и граждан, желающих воспользоваться кредитами.

Говоря простым языком, ставка рефинансирования – это те проценты, под которые ЦБ РФ кредитует банки страны, а те, в свою очередь, выдают кредиты населению и организациям. На конец 2015 года размер ставки рефинансирования составляет 8,25 %, то есть, банки не выдадут кредиты с процентами ниже ставки, определенной Центробанком.

У людей возникает еще один вопрос – почему ЦБ РФ не дает кредиты населению напрямую, предпочитая передоверять работу посредникам?

Причины понятны: во-первых, ЦБ РФ оперирует многомиллионными суммами и обслуживать население не имеет возможности, во-вторых: банки обладают филиальной сетью, многочисленными офисами, банкоматами, располагают целой армией квалифицированных специалистов. Таким образом, для клиентов намного удобнее получать услуги в подразделениях банков.

Как определяется размер ставки рефинансирования ?

На что действует этот показатель? В жизни это получается так: когда ЦБ РФ понижает ставку, то кредиты дешевеют, поскольку банки, желая привлечь клиентов, снижают цену на свои услуги. Низкая ставка рефинансирования выгодна банкам и заемщикам.

Ставка рефинансирования формируется в зависимости от того, какая погода в экономике страны и каковы показатели инфляции. При росте инфляции ЦБ вынужден повышать размер ставки рефинансирования, а при снижении инфляционных значений – соответственно снижать ставку.

Рефинансирование кредитов

Термин рефинансирование применяется не только в отношении Центробанка. Заемщики, имеющие проблемы с доходами, имеют возможность при своевременном обращении получить от банков услугу рефинансирования, то есть получить кредит на новых условиях, чтобы погасить предыдущий.

Про то, как взять кредит на рефинансирование, мы подробно писали в этой статье. Напомним, что перекредитование следует рассматривать как новый заем, а стало быть, нужно собирать документы, подавать заявление и ждать решения банка. Про пакет необходимых документов вы можете узнать здесь.

Предупреждение!Гражданам, желающим перезанять денег, следует уделить время подбору банка, ведь условия перекредитования могут различаться довольно сильно. Поэтому рекомендуем прочитать эту статью, в ней вы найдете информацию о том, как сделать правильный выбор банка для рефинансирования.

Главный совет заемщикам – если вы имеете основания полагать, что в ближайшее время возникнут проблемы с доходом, не откладывая, нанесите визит в банк и поставьте кредитора в известность о своих трудностях.

Можно с уверенностью утверждать, что в этом случае вы будете решать свои проблемы вместе с банком, потому что последнему нужны надежные клиенты, а не должники в бегах. Своевременность при обращении в банк избавит вас от многих неприятностей.

источник: http://infozaimi.ru/dejstvuyushhaya-stavka-refinansirovaniya/

Ставка рефинансирования — что это такое простыми словами

Ставка рефинансирования – величина ссуды в годовом исчислении, которую кредитует центральная банковская организации коммерческим кредитным организациям; в том числе регулятор кредитно-денежной политики. Ничего не поняли?

В словарях часто даются подобные определения, но они мало что разъясняют рядовому гражданину, который пытается разобраться в дебрях экономики. Мы расскажем, что такое ставка рефинансирования простыми словами.

Центральный банк начал работать с понятием «ставка рефинансирования» в 1992 году. После развала советского союза Россия начала переходить к созданию новой банковской системы. Ставка рефинансирования появилась для того, чтобы определять, под какой процент Центральный банк (ЦБ РФ) будет выдавать краткосрочные кредиты коммерческим банкам.

То есть СР определяла, какие процентные ставки будут у потребительских кредитов и у вкладов. И таким образом ЦБ мог управлять кредитно-денежной политикой: какую СР выставит, такие возможности будут у людей взять кредит или выгодно вкладывать деньги. Таким образом можно, к примеру, стимулировать граждан делать рублевые вклады и снижать валютный ажиотаж.

Кроме указанной главной задачи у ставки рефинансирования были и другие функции:

- это один из экономических параметров развития страны;

- это величина, от которой ведется отсчет налогов и штрафов.

Но в 2013 Центральный банк ввел новое понятия для определения процента, под который будут кредитоваться банки, – ключевая ставка. Она «забрала» главную функцию ставки рефинансирования.

Теперь ставка рефинансирования отвечает только за расчет налогов и штрафов. Ставка рефинансирования, простыми словами, – это базовая величина, по которой считают налоги и некоторые выплаты, связанные с налогами. Чтобы было понятнее, мы покажем, как связана ставка рефинансирования и налоги.

Расчет пени за невыплаченный налог считается как 1/300 от величины ставки рефинансирования. Так же рассчитывается и пеня, если работодатель задерживает зарплату или другие выплаты, предусмотренные Трудовым кодексом РФ.От размера ставки рефинансирования зависит, нужно ли будет платить налог за банковский вклад или нет.

Внимание!Если процент по вкладу больше ставки рефинансирования на пять процентов, то придется пополнить государственную казну. Если меньше, то платить ничего не нужно. Если в кредитном договоре не прописана процентная ставка, то она автоматически приравнивается к размеру СР.

С 1 января 2016 года величину ставки рефинансирования привязали к ключевой ставке. На сегодня размер и того, и другого показателя равен 10 процентам.

источник: https://wikifinances.ru/stavka-refinansirovaniya-chto-eto-takoe-prostyimi-slovami/

Что такое ставка рефинансирования и для чего она нужна?

Ставка рефинансирования – это по-другому денежное снабжение Центральным Банком России других банков. ЦБ России дает деньги в кредит коммерческим банкам и прочим финансовым организациям, а те в свою очередь дают кредиты как обычным гражданам (физическим лицам), так и различным компаниям и организациям (юридическим лицам).

На практике это выглядит следующим образом: коммерческий банк может взять у ЦБ – предположим, один миллион долларов. Через год он обязан вернуть центральному банку общую сумму в миллион американских денег + проценты, которые набежали за это время по той самой ставке рефинансирования.

Совет!За этот год коммерческий банк дает деньги в долг населению и организациям под бо́льший процент, чем ставка рефинансирования – и получает прибыль. Население получает кредиты, Центральный банк тоже в убытке не остается – вроде все довольны. В цифрах это может выглядеть следующим образом: допустим, ставка рефинансирования составляет 10% (точный размер ставки на сегодняшний день вы можете узнать в конце статьи).

Банк берет в долг энную сумму денег у центрального банка России под 10% годовых, а потом выдает эти деньги обычным гражданам, например, под 18% годовых. Полученную разницу банкиры кладут себе карман.

Почему государственный Центральный банк не дает в долг людям напрямую?

ЦБ работает только с крупными суммами, там не миллионы, а десятки и сотни миллионов долларов крутятся. Говоря попросту – «не царское это дело, каждой старушке кредиты выдавать».

Получается что банки выступают посредниками, но это даже нам на пользу, так как банковские организации имеют разветвленную структуру с сотнями офисов и банкоматов по всей стране, что позволяет рядовым гражданам найти ближайшее к своему дому отделение и получить необходимые финансовые услуги.

Может ли коммерческий банк получить у ЦБ денег побольше и подешевле, а свои кредиты раздавать подороже? Грубо говоря – да, может. Но совсем большую разницу коммерческие банки устанавливать не могут – конкуренция, однако! Будешь «драть три шкуры» – клиенты в другой банк убегут. И останешься с государственной суммой денег, а их ведь возвращать надо!

Поэтому, как правило, ставки кредитования в различных кредитных учреждениях различаются не сильно.

Правда здесь есть и исключения из правил. Речь, в первую очередь, идет о кредитных организациях, которые занимаются потребительским кредитованием в крупных магазинах, а также кредитованием с помощью карт, рассылаемых по почте. Примеры таких организаций: Банк Хоум кредит, Русский стандарт, ОТП банк, Альфа банк, Ренессанс Кредит и другие.

Процентные ставки в таких случаях могут достигать 30-70%. Это достигается за счет психологических аспектов поведения людей, а также низким уровнем финансовой грамотности. На тему кредитные карты я уже писал. Считаю, что пользование ими – это плохая финансовая привычка.

Откуда берется конкретное значение ставки рефинансирования?

Ставка рефинансирования определяется исходя из текущей экономической ситуации в стране и уровня инфляции. Если уровень инфляции повышается, то центробанк повышает ставку рефинансирования. Если уровень инфляции понижается, то центробанк понижает ставку рефинансирования.

Выглядит обычно это следующим образом: когда ставка рефинансирования низкая, то кредиты становятся доступными. Процентная ставка по кредитам падает и люди охотно берут их. Еще бы, ведь переплачивать придется немного, тогда взять деньги в долг выгодно. Можно купить массу всего и потихоньку расплачиваться.

Предупреждение!Предприятиям еще лучше. Чем больше денег они привлекают в свой бизнес и чем эти деньги дешевле, тем больше товаров они смогут произвести и большую выручку получить.

В итоге, когда денег у людей на руках много, то покупок становится больше, в следствие чего товары обычно начинают дорожать. Люди начинают сметать все с прилавков. Товаров на всех начинает не хватать и продавцы начинают поднимать на них цены. Вместе с этим начинает расти инфляция.

Напомню, инфляция – это процесс обесценивания денег, когда в разные периоды времени, на одну и ту же сумму денег, вы можете купить разное количество одного и того же товара.

Высокий уровень инфляции отражается на благосостоянии людей. Чем выше инфляция, тем ниже уровень благосостояния людей и тем более они не довольны. А это уже угроза для правительства страны, так как недовольный народ может восстать и выбрать себе других правителей.

Внимание!Поэтому, ставка рефинансирования выступает неким инструментом для влияния на уровень инфляции в стране. Для снижения инфляции ставку рефинансирования поднимают. От чего кредиты становятся дороже. Людям становится невыгодно и дорого их брать, что в итоге отражается на покупательской способности.

Денег у людей становится меньше и люди начинают меньше тратить. Заработанные средства идут только на самое необходимое. Приходится отказываться от деликатесов и новомодных гаджетов. Из-за этого продажи в магазинах падают и продавцы начинают снижать цены на товары. Все это приводит к снижению инфляции.

источник: https://myrouble.ru/chto-takoe-stavka-refinansirovaniya-i-dlya-chego-ona-nuzhna/

Определение и особенности

В последнее время наблюдается следующая тенденция: все больше людей интересуется экономикой, так как наблюдают непосредственно влияние ее законов и показателей на текущее положение как страны в целом, так и отдельно каждого ее гражданина.

Современные условия предполагают наличие доступа к большому количеству информации, главным образом благодаря интернету. Для того чтобы точно понимать, про что идет речь в очередном новостном выпуске, сделают ответить на вопрос: ставка рефинансирования — что это такое простыми словами? Узнать ответ можно из данной статьи.

Понятие ставки рефинансирования было введено достаточно давно. Однако в последние годы она потеряла свое влияние, так как на смену пришла ключевая ставка. Тем не менее, ряд функций за этим инструментом кредитно-денежной политики остались. Это своеобразный индикатор, который служит определителем стоимости денег в стране.

Совет!Можно констатировать, что ставка рефинансирования простыми словами представляет собой процентную ставку, размер которой определяет, на каких условиях банки будут сотрудничать с населением в отношении кредитов и депозитов, так как именно с ее учетом происходит получение кредитных ресурсов коммерческими банками у Центрального банка РФ.

Если коммерческий банк имеет возможность получить заемные средства под 10% годовых, он может предложить их населению под 15% или 17%, при этом разница составит его прибыль. Чем выше установленная Центральным банком ставка, тем больше придется переплачивать населению за пользование деньгами обслуживающего банка.

Можно выделить две основные причины, которые принуждают банки обращаться в ЦБ РФ за получением кредитов:

- необходимость погашение имеющегося кредита, условия которого менее выгодные;

- желание получить денежные средства, которые позволят увеличить срок кредитования.

Само название ставки указывает на ее первоначальное значение, ведь рефинансирование это простыми словами получение заемных денежных средств для погашения текущей задолженности, вследствие чего наступают новые кредитные обязательства, однако на более выгодных условиях.

Дополнительные функции, которые выполняет ставка рефинансирования

Имеет место влияние ставки рефинансирования и на другие процессы в экономике. Ее используются в том случае, если есть необходимость отобразить общую эффективность происходящих в экономике страны процессов. Стоит отметить, что от нее рассчитывается ставка не только по кредитам, но и по депозитам.

При этом ее размер играет роль при расчете уровня доходности вкладов, при котором он не облагается налогом (определение НДФЛ). Кроме этого, понятие ставки рефинансирования можно встретить в таких сферах.

В Налоговом кодексе, где она закладывается в расчет размеров штрафов и пени при несоблюдении порядка выплат установленных налогов и сборов.

Можно отметить использование ставки рефинансирования в таких ситуациях, когда имело место использование заемных средств или стоимости по договорам займа, однако проценты не указаны.

Ответственность, которая наступает при несвоевременной выплате работникам заработной платы, также измеряется исходя из установленной ставки рефинансирования. Ориентировка на эту величину происходит при расчете специальных выплат, направленных на оказание поддержки предпринимателям.

Таким образом, можно сделать вывод, что такой показатель, как ставка рефинансирования, играет важную роль во многих происходящих экономических процессам. В целом можно отметить, что ее снижение носит стимулирующую функцию.

источник: https://bankiros.ru/wiki/term/stavka-refinansirovania-cto-eto-takoe-prostymi-slovami

Как определяется показатель ЦБ

Что это такое – ставка ЦБ, для чего она нужна? Мы часто слышим об этом показателе, но не все понимают его значение. В статье понятным языком объясняется значение процента рефинансирования ЦБ РФ.

Ставка рефинансирования ЦБ РФ – это проценты, под которые коммерческие банки и финансовые организации занимают деньги у Центробанка страны. Центральный банк выступает кредитором всей банковской системы.Показатель исчисляется в годовых процентах. На простом примере процесс заимствования выглядит так:

Предупреждение!Коммерческий банк получает у ЦБ 100 000 000 рублей под 10,5% годовых. Через год он должен вернуть сумму долга и проценты в размере 10 500 000 рублей. Всего 110 500 000 рублей. Получая деньги под ставку рефинансирования, банки в свою очередь, выдают их населению и бизнесу в виде кредитов, потребительских ссуд, ипотечных займов.

Понятно, почему банки выдают деньги под более высокие проценты, чем ставка ЦБ – разница составляет их доход. В итоге все довольны: население и бизнес получают кредиты, банки и Центробанк имеют прибыль.

Может возникнуть вопрос, почему ЦБ РФ сам не выдает кредиты заемщикам, напрямую? Ответ простой: регулятор работает только с крупными структурами, выдавая заемные деньги траншами на десятки и сотни миллионов долларов.

Банки в этой схеме выступают посредниками, имея филиалы и офисы в каждом населенном пункте и выдавая кредиты на разные суммы, от нескольких тысяч рублей. Центробанк устанавливает значение процента рефинансирования с учетом текущей ситуации в экономике, ориентируясь на уровень инфляции. Чем выше инфляция, тем выше ставка ЦБ, и наоборот.

Как это отражается на простых заемщиках? Все просто: если ставка рефинансирования низкая, то и кредиты для населения становятся доступными: банки снижают свои проценты, получая более дешевые деньги в ЦБ.

Внимание!Как следствие, частные заемщики и представители бизнеса стремятся получить выгодные ссуды. Растет потребление, у производителей и торговых сетей повышается прибыль. Казалось бы, все хорошо!

Но этот процесс имеет и обратную сторону: если на руках у людей много дешевых денег, то они готовы много покупать. Товары начинают дорожать, продавцы повышают цены, стремясь максимально увеличить свой доход. И начинается рост инфляции, обесценивания денег.

Высокая инфляция приводит к снижению благосостояния населения, росту недовольства. А это ведет к угрозам для власти, политическим изменениям. Поэтому, процент рефинансирования Центробанка России является своего рода инструментом, регулирующим инфляцию.

Чтобы ее снизить, ЦБ повышает ставку. Кредиты становятся дороже, заемщики отказываются от них и уровень потребления снижается. Вслед за этим снижается инфляция.

источник: http://cleanbrain.ru/chto-takoe-stavka-refinansirovaniya-cb-rf

Что такое «ставка рефинансирования ЦБ РФ»?

Ставка рефинансирования — это размер процентов в годовом исчислении, подлежащий уплате Банку России за кредиты, которые он предоставил кредитным организациям. Проще говоря, это процентная ставка, по которой Центробанк предоставляет кредиты коммерческим банкам и другим финансовым организациям. С 14 сентября 2012 года ставка рефинансирования составляет 8,25%.

Центральный банк России

На практике все происходит следующим образом: коммерческий банк берет у Центробанка, скажем, 100 миллионов рублей. Через год он обязан вернуть взятую в долг сумму плюс проценты, которые набежали за это время по этой самой ставке рефинансирования, то есть 108,25 миллионов.

За этот год коммерческий банк предоставляет кредиты физическим и юридическим лицам, разумеется, под бОльший процент, чем ставка рефинансирования, извлекая прибыль.

Что такое рефинансирование?

Само рефинансирование — это процесс, в течение которого заемщик выплачивает кредитору полученный ранее (непогашенный) кредит с помощью вновь привлеченного дешевого краткосрочного кредита. Рефинансирование позволяет банку-заемщику решить следующие задачи:

- сократить свои расходы за счет привлечения нового кредита на более выгодных условиях;

- снижать ставки кредитования клиентов, повышая свою конкурентоспособность;

- продлить срок кредитования, отсрочить платеж;

- дополнительные кредиты являются для коммерческих банков дополнительными ресурсами для кредитования клиентов.

Где применяется ставка рефинансирования?

При налогообложении доходов по вкладам. В соответствии с Налоговым Кодексом РФ, налоговая ставка устанавливается в размере 35% в отношении процентных доходов по банковским вкладам, в части превышения суммы, рассчитанной с учетом ставки рефинансирования.

Налогом на доходы физических лиц (НДФЛ) облагаются проценты, превышающие ставку рефинансирования более чем на 5 процентных пунктов. Выплаты в пользу государства осуществляет банк.

Совет!При расчете размера пени за просрочку уплаты налогов и прочих отчислений в пользу государства. В соответствии с действующим Налоговым кодексом, процентная ставка пени установлена в размере 1/300 от ставки рефинансирования ЦБ РФ.

При расчете материальной ответственности работодателя за задержку зарплаты, отпускных и других выплат, причитающихся работнику по закону. В соответствии с Трудовым кодексом РФ, в этом случае работодатель обязан выплатить работнику денежную компенсацию в размере 1/300 от ставки рефинансирования ЦБ РФ от невыплаченных в срок сумм за каждый день задержки.

Что такое ставка рефинансирования в России узнали в 1992. Тогда она была установлена в размере 20%. Впрочем, на таком уровне она смогла продержаться совсем недолго, начав стремительно расти.

Своего исторического максимума ставка рефинансирования достигла в 1993 году — тогда она была установлена на уровне 210(!)%. Минимальное значение ставки — 7,75% — было установлено 1 июня 2010. На этом уровне она продержалась до начала 2011 года.

источник: http://open-deposit.ru/notes/chto_takoe_stavka_refinansirovaniya/

kredityvopros.ru

Что такое ставка рефинансирования ЦБ РФ и для чего она нужна + актуальная ключевая ставка на сегодня

Актуальная на сегодня ставка рефинансирования (ключевая ставка) Центрального банка РФ – 7,50% (действует с 17.09.2020 г. по настоящий момент)

Ставка рефинансирования – это по-другому денежное снабжение Центральным Банком России других банков. ЦБ России дает деньги в кредит коммерческим банкам и прочим финансовым организациям, а те в свою очередь дают кредиты как обычным гражданам (физическим лицам), так и различным компаниям и организациям (юридическим лицам).

На практике это выглядит следующим образом: коммерческий банк может взять у ЦБ – предположим, один миллион долларов. Через год он обязан вернуть центральному банку общую сумму в миллион американских денег + проценты, которые набежали за это время по той самой ставке рефинансирования. За этот год коммерческий банк дает деньги в долг населению и организациям под бо́льший процент, чем ставка рефинансирования – и получает прибыль. Население получает кредиты, Центральный банк тоже в убытке не остается – вроде все довольны.

В цифрах это может выглядеть следующим образом: допустим, ставка рефинансирования составляет 10% (точный размер ставки на сегодняшний день вы можете узнать в конце статьи). Банк берет в долг энную сумму денег у центрального банка России под 10% годовых, а потом выдает эти деньги обычным гражданам, например, под 18% годовых. Полученную разницу банкиры кладут себе карман.

Почему государственный Центральный банк не дает в долг людям напрямую?

ЦБ работает только с крупными суммами, там не миллионы, а десятки и сотни миллионов долларов крутятся. Говоря попросту – «не царское это дело, каждой старушке кредиты выдавать».

Получается что банки выступают посредниками, но это даже нам на пользу, так как банковские организации имеют разветвленную структуру с сотнями офисов и банкоматов по всей стране, что позволяет рядовым гражданам найти ближайшее к своему дому отделение и получить необходимые финансовые услуги.

Может ли коммерческий банк получить у ЦБ денег побольше и подешевле, а свои кредиты раздавать подороже?

Грубо говоря – да, может. Но совсем большую разницу коммерческие банки устанавливать не могут – конкуренция, однако!

Будешь «драть три шкуры» – клиенты в другой банк убегут. И останешься с государственной суммой денег, а их ведь возвращать надо!

Поэтому, как правило, ставки кредитования в различных кредитных учреждениях различаются не сильно.

Правда здесь есть и исключения из правил. Речь идет о кредитных организациях, которые занимаются потребительским кредитованием в крупных магазинах, а также кредитованием с помощью карт, рассылаемых по почте. Примеры таких организаций: Банк Хоум кредит, Русский стандарт, ОТП банк, Альфа банк, Ренессанс Кредит и другие. Процентные ставки в таких случаях могут достигать 30-70%. Это достигается за счет психологических аспектов поведения людей, а также низким уровнем финансовой грамотности.

Откуда берется конкретное значение ставки рефинансирования?

Ставка рефинансирования определяется исходя из текущей экономической ситуации в стране и уровня инфляции. Если уровень инфляции повышается, то центробанк повышает ставку рефинансирования. Если уровень инфляции понижается, то Центробанк понижает ставку рефинансирования.

Выглядит обычно это следующим образом: когда ставка рефинансирования низкая, то кредиты становятся доступными. Процентная ставка по кредитам падает и люди охотно берут их. Еще бы, ведь переплачивать придется немного, тогда взять деньги в долг выгодно. Можно купить массу всего и потихоньку расплачиваться.

Предприятиям еще лучше. Чем больше денег они привлекают в свой бизнес и чем эти деньги дешевле, тем больше товаров они смогут произвести и большую выручку получить.

Предприятиям еще лучше. Чем больше денег они привлекают в свой бизнес и чем эти деньги дешевле, тем больше товаров они смогут произвести и большую выручку получить.

В итоге, когда денег у людей на руках много, то покупок становится больше, в следствие чего товары обычно начинают дорожать. Люди начинают сметать все с прилавков. Товаров на всех начинает не хватать и продавцы начинают поднимать на них цены. Вместе с этим начинает расти инфляция.

Напомню, инфляция – это процесс обесценивания денег, когда в разные периоды времени, на одну и ту же сумму денег, вы можете купить разное количество одного и того же товара.

Высокий уровень инфляции отражается на благосостоянии людей. Чем выше инфляция, тем ниже уровень благосостояния людей и тем более они не довольны. А это уже угроза для правительства страны, так как недовольный народ может восстать и выбрать себе других правителей.

Поэтому, ставка рефинансирования выступает неким инструментом для влияния на уровень инфляции в стране. Для снижения инфляции ставку рефинансирования поднимают. От чего кредиты становятся дороже. Людям становится невыгодно и дорого их брать, что в итоге отражается на покупательской способности.

Денег у людей становится меньше и люди начинают меньше тратить. Заработанные средства идут только на самое необходимое. Приходится отказываться от деликатесов и новомодных гаджетов. Из-за этого продажи в магазинах падают и продавцы начинают снижать цены на товары. Все это приводит к снижению инфляции.

Ставка рефинансирования и налогообложение

Стоить отметить, что помимо перечисленных выше случаев – ставка рефинансирования применяется и в налогообложении.

- В частности налогом облагаются доходы по банковским депозитам, которые превышают ставку рефинансирования + 5 процентных пункта. Например, если вы открыли депозит под 15 процентов годовых, при этом ставка рефинансирования составила 10%.Тогда для расчета мы к 10 прибавляем 5 и получаем те же 15%. То есть налог с дохода по депозиту взиматься не будет.Но если вы затем оформили новый вклад под 16% годовых при той же ставке рефинансирования, то тогда вам придется заплатить налог в 35% с 1% процента дохода полученного по депозиту.

- Также ставка рефинансирования помогает определить сумму компенсации, которую работодатель обязан заплатить работнику в случае задержки заработной платы, отпускных или денег, причитающихся при увольнении.По законодательству работодатель обязан возместить причитающуюся сумму + денежную компенсацию в размере не ниже 1/300 установленной ставки рефинансирования за каждый просроченный день.

- Ну и наконец, ставка рефинансирования применяется для определения пени для лиц, имеющих задолженность по налогам и различным сборам. Для этого используют следующую формулу:

Изменение ставки рефинансирования с 1992 года по сегодняшний день:

| ДАТА | % |

| с 17.09.2020 г. по настоящий момент | 7.25 |

| с 27.04.2020 г. – по 16.09.2020 года | 7.25 |

| с 23.03.2020 г. – по 26.04.2020 года | 7.25 |

| с 12.02.2020 г. – по 22.03.2020 года | 7.50 |

| с 18.12.2020 г. – по 11.02.2020 года | 7.75 |

| с 30.10.2020 г. – по 17.12.2020 года | 8.50 |

| с 18.09.2020 г. – по 29.10.2020 года | 8.50 |

| с 19.06.2020 г. – по 17.09.2020 года | 9.00 |

| с 02.05.2020 г. – по 18.06.2020 года | 9.25 |

| с 27.03.2020 г. – по 01.05.2020 года | 9.75 |

| с 19.09.2020 г. – по 26.03.2020 года | 10 |

| с 14.06.2020 г. – по 18.09.2020 г. | 10.50 |

| 01.01.2020 г. – 13.06.2020 г. | 11 |

| 14.09.2020 г. — 31.12.2020 г. | 8.25 |

| 26.12.2020 г. — 13.09.2020 г. | 8 |

| 03.05.2020 г. – 25.12.2020 г. | 8.25 |

| 28.02.2020 г. – 02.05.2020 г. | 8 |

| 01.06.2010 г. – 27.02.2020 г. | 7.75 |

| 30.04.2010 г. – 31.05.2020 г. | 8 |

| 29.03.2010 г. – 29.04.2010 г. | 8.25 |

| 24.02.2010 г. – 28.03.2010 г. | 8.5 |

| 28.12.2009 г. – 23.02.2010 г. | 8.75 |

| 25.11.2009 г. – 27.12.2009 г. | 9 |

| 30.10.2009 г. – 24.11.2009 г. | 9.5 |

| 30.09.2009 г. – 29.10.2009 г. | 10 |

| 15.09.2009 г. – 29.09.2009 г. | 10.5 |

| 10.08.2009 г. – 14.09.2009 г. | 10.75 |

| 13.07.2009 г. – 9.08.2009 г. | 11 |

| 05.06.2009 г. – 12.07.2009 г. | 11.5 |

| 14.05.2009 г. – 04.06.2009 г. | 12 |

| 24.04.2009 г. – 13.05.2009 г. | 12.5 |

| 01.12.2008 г. – 23.04.2009 г. | 13 |

| 12.11.2008 г. – 30.11.2008 г. | 12 |

| 14.07.2008 г. – 11.11.2008 г. | 11 |

| 10.06.2008 г. – 13.07.2008 г. | 10.75 |

| 29.04.2008 г. – 09.06.2008 г. | 10.5 |

| 04.02.2008 г. – 28.04.2008 г. | 10.25 |

| 19.06.2007 г. – 03.02.2008 г. | 10 |

| 29.01.2007 г. – 18.06.2007 г. | 10.5 |

| 23.10.2006 г. – 28.01.2007 г. | 11 |

| 26.06.2006 г. – 22.10.2006 г. | 11.5 |

| 26.12.2005 г. – 25.06.2005 г. | 12 |

| 15.06.2004 г. – 25.12.2005 г. | 13 |

| 15.01.2004 г. – 14.06.2004 г. | 14 |

| 21.06.2003 г. – 14.01.2004 г. | 16 |

| 17.02.2003 г. – 20.06.2003 г. | 18 |

| 07.08.2002 г. – 16.02.2003 г. | 21 |

| 09.04.2002 г. – 06.08.2002 г. | 23 |

| 04.11.2000 г. – 08.04.2002 г. | 25 |

| 10.07.2000 г. – 03.11.2000 г. | 28 |

| 21.03.2000 г. – 09.07.2000 г. | 33 |

| 07.03.2000 г. – 20.03.2000 г. | 38 |

| 24.01.2000 г. – 06.03.2000 г. | 45 |

| 10.06.1999 г. – 23.01.2000 г. | 55 |

| 24.07.1998 г. – 09.06.1999 г. | 60 |

| 29.06.1998 г. – 23.07.1998 г. | 80 |

| 05.06.1998 г. – 28.06.1998 г. | 60 |

| 27.05.1998 г. – 04.06.1998 г. | 150 |

| 19.05.1998 г. – 26.05.1998 г. | 50 |

| 16.03.1998 г. – 18.05.1998 г. | 30 |

| 02.03.1998 г. – 15.03.1998 г. | 36 |

| 17.02.1998 г. – 01.03.1998 г. | 39 |

| 02.02.1998 г. – 16.02.1998 г. | 42 |

| 11.11.1997 г. – 01.02.1998 г. | 28 |

| 06.10.1997 г. – 10.11.1997 г. | 21 |

| 16.06.1997 г. – 05.10.1997 г. | 24 |

| 28.04.1997 г. – 15.06.1997 г. | 36 |

| 10.02.1997 г. – 27.04.1997 г. | 42 |

| 02.12.1996 г. – 09.02.1997 г. | 48 |

| 21.10.1996 г. – 01.12.1996 г. | 60 |

| 19.08.1996 г. – 20.10.1996 г. | 80 |

| 24.07.1996 г. – 18.08.1996 г. | 110 |

| 10.02.1996 г. – 23.07.1996 г. | 120 |

| 01.12.1995 г. – 09.02.1996 г. | 160 |

| 24.10.1995 г. – 30.11.1995 г. | 170 |

| 19.06.1996 г. – 23.10.1995 г. | 180 |

| 16.05.1995 г. – 18.06.1995 г. | 195 |

| 06.01.1995 г. – 15.05.1995 г. | 200 |

| 17.11.1994 г. – 05.01.1995 г. | 180 |

| 12.10.1994 г. – 16.11.1994 г. | 170 |

| 23.08.1994 г. – 11.10.1994 г. | 130 |

| 01.08.1994 г. – 22.08.1994 г. | 150 |

| 30.06.1994 г. – 31.07.1994 г. | 155 |

| 22.06.1994 г. – 29.06.1994 г. | 170 |

| 02.06.1994 г. – 21.06.1994 г. | 185 |

| 17.05.1994 г. – 01.06.1994 г. | 200 |

| 29.04.1994 г. – 16.05.1994 г. | 205 |

| 15.10.1993 г. – 28.04.1994 г. | 210 |

| 23.091993 г. – 14.10.1993 г. | 180 |

| 15.07.1993 г. – 22.09.1993 г. | 170 |

| 29.06.1993 г. – 14.07.1993 г. | 140 |

| 22.06.1993 г. – 28.06.1993 г. | 120 |

| 02.06.1993 г. – 21.06.1993 г. | 110 |

| 30.03.1993 г. – 01.06.1993 г. | 100 |

| 23.05.1992 г. – 29.03.1993 г. | 80 |

| 10.04.1992 г. – 22.05.1992 г. | 50 |

| 01.01.1992 г. – 09.04.1992 г. | 20 |

Заключение

Надеемся, что наша статья помогла ответить вам на вопрос: Что такое ставка рефинансирования ЦБ РФ и для чего она нужна. А если у вас остались вопросы, то вы можете задать их ниже в комментариях.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста мышкой и нажмите Ctrl+Enter.

myrouble.ru

Ставка рефинансирования ЦБ РФ на сегодня 2018 год ЦБ РФ

Ставка рефинансирования ЦБ РФ на сегодня ЦБ РФ

Ставка рефинансирования ЦБ РФ на сегодня 2018 год была приравнена к действующей ключевой ставке, которая равна 8,25%. Таблица динамики изменений ставки: http://online-buhuchet.ru/tekushhaya-stavka-refinansirovaniya/Правительством совместно с Банком России 11.12.2020 г. было принято решение по корректировке СР, оно предусматривает, что:• С января 2016 в нормативных документах вместо понятия СР буде использовано понятие ключевой ставки.• С января 2016 в СР приравнивается к ключевой ставке. Дальше изменение этих ставок будет происходить одновременно.

Что такое «ставка рефинансирования» понятным языком

Что такое? Ставкой рефинансирования является величина денежного снабжения банков России Центробанком. ЦБ кредитует коммерческие банки, а они кредитуют организации и граждан. То есть, например, коммерческий банк берет у ЦБ 5 млн. долларов под 8,25 процентов годовых, а кредиты гражданам он выдает под 18 процентов годовых, таким образом, он получает прибыль. Через год он вернет ЦБ 5 миллионов долларов, плюс 8,25 процентов.В США тоже есть такое понятие, хотя у них под этой фразой понимается процентная ставка по кредитам сроком до следующего дня («overnight»).

Как рассчитать стаку рефинансирования на сегодняшний день

Действующая СР не должна рассчитываться самостоятельно, потому что ее величину устанавливает ЦБ. Узнать, какая* она на сегодняшний день, можно зайдя на официальный сайт: ссылка 1 — здесь есть вся история величины СР за весь период ее действия, начиная с 1992 г.

Расчет пени по ставке рефинансирования онлайн калькулятор

Приравнение СР к КС, в первую очередь, обернулось ужесточением санкций по просроченным платежам. От ее показателя зависит расчет:• % за невозвращенную вовремя переплату по налогам;• Максимальной суммы % по кредитам в рублях, которую разрешено учитывать в расходах компании;• Материальной выгоды;• Пени по налогам;• Компенсацию за невыплаченную вовремя заработную плату;• % за использование д/с.

На сегодня единственный официальный онлайн-калькулятор удален. Однако, посчитать величину пени можно, в этом поможет одна формула: сумма дней просрочки х величину задолженности х Ставка рефинансирования в 2018 году / на 300.Налоговым кодексом утвержден размер пени как одна трехсотая от СР.Когда пени начисляются на суммы в валюте, ее нужно конвертировать и сделать расчет пени в рублях.

Сколько процентов сейчас

Сейчас ставка рефинансирования составляет 8,25 процентов, этот показатель неизменен с ноября 2017 года.

Текущая по кредиту

При задержке по кредиту, пени следует рассчитывать с величиной СР 8,25 процентов.

Калькулятор пени по ставке рефинансирования калькулятор онлайн

Лучше что бы для расчета использовалась конкретная формула, т.к. при использовании онлайн-калькулятора человек может ввести себя в заблуждение, если будет введена неправильная ставка рефинансирования ЦБ РФ на 2018 год.

Действующая формула

При необходимости подсчета пени, нужно пользоваться формулой:

Дни просрочки х Сумма задолженности х СР / 300.

В чем разница между ключевой ставкой и рефинансированием

Ключевая ставка – это такая ставка, под которую ЦБ дает кредиты другим банкам на одну неделю, и под которую он принимает на депозиты денежные средства. В 2018г. она сравнялась со СР.Таким образом, ключевой показателем регулируются краткосрочные отношения банков с ЦБ, она влияет на то, сколько банки будут выплачивать за предоставленные им средства на короткий временной период. А ставка рефинансирования влияет на то, сколько банки будут выплачивать за средства, предоставленные им на длительный период, а так же на величину пеней и штрафов в стране.

В данный момент, из за роста ключевой ставки, у банков нет возможности играть на росте валют, а процентные показатели, под которые выдаются кредиты, будут увеличиваться , т.к. банки ориентируются на величину этой ставки.

Ключевой показатель снизили на 0,5 %. Это понижение действовало до 29.07.16. К такому решению Совет директоров ЦБ побудили следующие моменты:

• На мировых рынках ситуация складывается удачнее, чем ожидалось;• Темпы роста цен снижаются;• Инфляционное давление не усиливается;• Развиваются процессы импортозамещения.

Если у Вас есть вопросы, проконсультируйтесь у юриста

Задать свой вопрос можно в форму ниже, в окошко онлайн-консультанта справа внизу экрана или позвоните по номерам (круглосуточно и без выходных): Загрузка... Следующая статья30.06.2020 - 15:36 Предыдущая статья 30.06.2020 - 15:18atc-assist.ru

| % | Нормативный документ||

| 14 сентября 2012 г. — | 8,25 | Указание Банка России от 13.09.2020 № 2873-У «О размере ставки рефинансирования Банка России» |

| 26 декабря 2011 г. — 13 сентября 2012 г. | 8 | Указание Банка России от 23.12.2020 № 2758-У «О размере ставки рефинансирования Банка России» |

| 3 мая 2011 г. — 25 декабря 2011 г. | 8,25 | Указание Банка России от 29.04.2020 № 2618-У «О размере ставки рефинансирования Банка России» |

| 28 февраля 2011 г. — 2 мая 2011 г. | 8 | Указание Банка России от 25.02.2020 № 2583-У «О размере ставки рефинансирования Банка России» |

| 1 июня 2010 г. — 27 февраля 2011 г. | 7,75 | Указание Банка России от 31.05.2010 № 2450-У «О размере ставки рефинансирования Банка России» |

| 30 апреля 2010 г. — 31 мая 2010 г. | 8 | Указание Банка России от 29.04.2010 № 2439-У «О размере ставки рефинансирования Банка России» |

| 29 марта 2010 г. — 29 апреля 2010 г. | 8,25 | Указание Банка России от 26.03.2010 № 2415-У «О размере ставки рефинансирования Банка России» |

| 24 февраля 2010 г. — 28 марта 2010 г. | 8,5 | Указание Банка России от 19.02.2010 № 2399-У «О размере ставки рефинансирования Банка России» |

| 28 декабря 2009 г. — 23 февраля 2010 г. | 8,75 | Указание Банка России от 25.12.2009 № 2369-У «О размере ставки рефинансирования Банка России» |

| 25 ноября 2009 г. — 27 декабря 2009 г. | 9 | Указание Банка России от 24.11.2009 № 2336-У «О размере ставки рефинансирования Банка России» |

| 30 октября 2009 г. — 24 ноября 2009 г. | 9,5 | Указание Банка России от 29.10.2009 № 2313-У «О размере ставки рефинансирования Банка России» |

| 30 сентября 2009 г. — 29 октября 2009 г. | 10 | Указание Банка России от 29.09.2009 № 2299-У «О размере ставки рефинансирования Банка России» |

| 15 сентября 2009 г. — 29 сентября 2009 г. | 10,5 | Указание Банка России от 14.09.2009 № 2287-У «О размере ставки рефинансирования Банка России» |

| 10 августа 2009 г. — 14 сентября 2009 г. | 10,75 | Указание Банка России от 07.08.2009 № 2270-У «О размере ставки рефинансирования Банка России» |

| 13 июля 2009 г. — 9 августа 2009 г. | 11 | Указание Банка России от 10.07.2009 № 2259-У «О размере ставки рефинансирования Банка России» |

| 5 июня 2009 г. — 12 июля 2009 г. | 11,5 | Указание Банка России от 04.06.2009 № 2247-У «О размере ставки рефинансирования Банка России» |

| 14 мая 2009 г. — 4 июня 2009 г. | 12 | Указание Банка России от 13.05.2009 № 2230-У «О размере ставки рефинансирования Банка России» |

| 24 апреля 2009 г. — 13 мая 2009 г. | 12,5 | Указание Банка России от 23.04.2009 № 2222-У «О размере ставки рефинансирования Банка России» |

| 1 декабря 2008 г. — 23 апреля 2009 г. | 13 | Указание Банка России от 28.11.2008 № 2135-У «О размере ставки рефинансирования Банка России» |

| 12 ноября 2008 г. — 30 ноября 2008 г. | 12 | Указание Банка России от 11.11.2008 № 2123-У «О размере ставки рефинансирования Банка России» |

| 14 июля 2008 г. — 11 ноября 2008 г. | 11 | Указание Банка России от 11.07.2008 № 2037-У «О размере ставки рефинансирования Банка России» |

| 10 июня 2008 г. — 13 июля 2008 г. | 10,75 | Указание Банка России от 09.06.2008 № 2022-У «О размере ставки рефинансирования Банка России» |

| 29 апреля 2008 г. — 9 июня 2008 г. | 10,5 | Указание Банка России от 28.04.2008 № 1997-У «О размере ставки рефинансирования Банка России» |

| 4 февраля 2008 г. — 28 апреля 2008 г. | 10,25 | Указание Банка России от 01.02.2008 № 1975-У «О размере ставки рефинансирования Банка России» |

| 19 июня 2007 г. — 3 февраля 2008 г. | 10 | Телеграмма Банка России от 18.06.2007 № 1839-У |

| 29 января 2007 г. — 18 июня 2007 г. | 10,5 | Телеграмма Банка России от 26.01.2007 № 1788-У |

| 23 октября 2006 г. — 28 января 2007 г. | 11 | Телеграмма Банка России от 20.10.2006 № 1734-У |

| 26 июня 2006 г. — 22 октября 2006 г. | 11,5 | Телеграмма Банка России от 23.06.2006 № 1696-У |

| 26 декабря 2005 г. — 25 июня 2006 г. | 12 | Телеграмма Банка России от 23.12.2005 № 1643-У |

| 15 июня 2004 г. — 25 декабря 2005 г. | 13 | Телеграмма Банка России от 11.06.2004 № 1443-У |

| 15 января 2004 г. — 14 июня 2004 г. | 14 | Телеграмма Банка России от 14.01.2004 № 1372-У |

| 21 июня 2003 г. — 14 января 2004 г. | 16 | Телеграмма Банка России от 20.06.2003 № 1296-У |

| 17 февраля 2003 г. — 20 июня 2003 г. | 18 | Телеграмма Банка России от 14.02.2003 № 1250-У |

| 7 августа 2002 г. — 16 февраля 2003 г. | 21 | Телеграмма Банка России от 06.08.2002 № 1185-У |

| 9 апреля 2002 г. — 6 августа 2002 г. | 23 | Телеграмма Банка России от 08.04.2002 № 1133-У |

| 4 ноября 2000 г. — 8 апреля 2002 г. | 25 | Телеграмма Банка России от 03.11.2000 № 855-У |

| 10 июля 2000 г. — 3 ноября 2000 г. | 28 | Телеграмма Банка России от 07.07.2000 № 818-У |

| 21 марта 2000 г. — 9 июля 2000 г. | 33 | Телеграмма Банка России от 20.03.2000 № 757-У |

| 7 марта 2000 г. — 20 марта 2000 г. | 38 | Телеграмма Банка России от 06.03.2000 № 753-У |

| 24 января 2000 г. — 6 марта 2000 г. | 45 | Телеграмма Банка России от 21.01.2000 № 734-У |

| 10 июня 1999 г. — 23 января 2000 г. | 55 | Телеграмма Банка России от 09.06.99 № 574-У |

| 24 июля 1998 г. — 9 июня 1999 г. | 60 | Телеграмма Банка России от 24.07.98 № 298-У |

| 29 июня 1998 г. — 23 июля 1998 г. | 80 | Телеграмма Банка России от 26.06.98 № 268-У |

| 5 июня 1998 г. — 28 июня 1998 г. | 60 | Телеграмма Банка России от 04.06.98 № 252-У |

| 27 мая 1998 г. — 4 июня 1998 г. | 150 | Телеграмма Банка России от 27.05.98 № 241-У |

| 19 мая 1998 г. — 26 мая 1998 г. | 50 | Телеграмма Банка России от 18.05.98 № 234-У |

| 16 марта 1998 г. — 18 мая 1998 г. | 30 | Телеграмма Банка России от 13.03.98 № 185-У |

| 2 марта 1998 г. — 15 марта 1998 г. | 36 | Телеграмма Банка России от 27.02.98 № 181-У |

| 17 февраля 1998 г. — 1 марта 1998 г. | 39 | Телеграмма Банка России от 16.02.98 № 170-У |

| 2 февраля 1998 г. — 16 февраля 1998 г. | 42 | Телеграмма Банка России от 30.01.98 № 154-У |

| 11 ноября 1997 г. — 1 февраля 1998 г. | 28 | Телеграмма Банка России от 10.11.97 № 13-У |

| 6 октября 1997 г. — 10 ноября 1997 г. | 21 | Телеграмма Банка России от 01.10.97 № 83–97 |

| 16 июня 1997 г. — 5 октября 1997 г. | 24 | Телеграмма Банка России от 13.06.97 № 55–97 |

| 28 апреля 1997 г. — 15 июня 1997 г. | 36 | Телеграмма Банка России от 24.04.97 № 38–97 |

| 10 февраля 1997 г. — 27 апреля 1997 г. | 42 | Телеграмма Банка России от 07.02.97 № 9–97 |

| 2 декабря 1996 г. — 9 февраля 1997 г. | 48 | Телеграмма Банка России от 29.11.96 № 142–96 |

| 21 октября 1996 г. — 1 декабря 1996 г. | 60 | Телеграмма Банка России от 18.10.96 № 129–96 |

| 19 августа 1996 г. — 20 октября 1996 г. | 80 | Телеграмма Банка России от 16.08.96 № 109–96 |

| 24 июля 1996 г. — 18 августа 1996 г. | 110 | Телеграмма Банка России от 23.07.96 № 107–96 |

| 10 февраля 1996 г. — 23 июля 1996 г. | 120 | Телеграмма Банка России от 09.02.96 № 18–96 |

| 1 декабря 1995 г. — 9 февраля 1996 г. | 160 | Телеграмма Банка России от 29.11.95 № 131–95 |

| 24 октября 1995 г. — 30 ноября 1995 г. | 170 | Телеграмма Банка России от 23.10.95 № 111–95 |

| 19 июня 1995 г. — 23 октября 1995 г. | 180 | Телеграмма Банка России от 16.06.95 № 75–95 |

| 16 мая 1995 г. — 18 июня 1995 г. | 195 | Телеграмма Банка России от 15.05.95 № 64–95 |

| 6 января 1995 г. — 15 мая 1995 г. | 200 | Телеграмма Банка России от 05.01.95 № 3–95 |

| 17 ноября 1994 г. — 5 января 1995 г. | 180 | Телеграмма Банка России от 16.11.94 № 199–94 |

| 12 октября 1994 г. — 16 ноября 1994 г. | 170 | Телеграмма Банка России от 11.10.94 № 192–94 |

| 23 августа 1994 г. — 11 октября 1994 г. | 130 | Телеграмма Банка России от 22.08.94 № 165–94 |

| 1 августа 1994 г. — 22 августа 1994 г. | 150 | Телеграмма Банка России от 29.07.94 № 156–94 |

| 30 июня 1994 г. — 31 июля 1994 г. | 155 | Телеграмма Банка России от 29.06.94 № 144–94 |

| 22 июня 1994 г. — 29 июня 1994 г. | 170 | Телеграмма Банка России от 21.06.94 № 137–94 |

| 2 июня 1994 г. — 21 июня 1994 г. | 185 | Телеграмма Банка России от 01.06.94 № 128–94 |

| 17 мая 1994 г. — 1 июня 1994 г. | 200 | Телеграмма Банка России от 16.05.94 № 121–94 |

| 29 апреля 1994 г. — 16 мая 1994 г. | 205 | Телеграмма Банка России от 28.04.94 № 115–94 |

| 15 октября 1993 г. — 28 апреля 1994 г. | 210 | Телеграмма Банка России от 14.10.93 № 213–93 |

| 23 сентября 1993 г. — 14 октября 1993 г. | 180 | Телеграмма Банка России от 22.09.93 № 200–93 |

| 15 июля 1993 г. — 22 сентября 1993 г. | 170 | Телеграмма Банка России от 14.07.93 № 123–93 |

| 29 июня 1993 г. — 14 июля 1993 г. | 140 | Телеграмма Банка России от 28.06.93 № 111–93 |

| 22 июня 1993 г. — 28 июня 1993 г. | 120 | Телеграмма Банка России от 21.06.93 № 106–93 |

| 2 июня 1993 г. — 21 июня 1993 г. | 110 | Телеграмма Банка России от 01.06.93 № 91–93 |

| 30 марта 1993 г. — 1 июня 1993 г. | 100 | Телеграмма Банка России от 29.03.93 № 52–93 |

| 23 мая 1992 г. — 29 марта 1993 г. | 80 | Телеграмма Банка России от 22.05.92 № 01–156 |

| 10 апреля 1992 г. — 22 мая 1992 г. | 50 | Телеграмма Банка России от 10.04.92 № 84–92 |

| 1 января 1992 г. — 9 апреля 1992 г. | 20 | Телеграмма Банка России от 29.12.91 № 216–91 |

yuridicheskaya-konsultaciya.ru

Ставка рефинансирования что это такое простыми словами

- Ставка рефинансирования что это такое простыми словами: определение и особенности

- Дополнительные функции, которые выполняет ставка рефинансирования

В последнее время наблюдается следующая тенденция: все больше людей интересуется экономикой, так как наблюдают непосредственно влияние ее законов и показателей на текущее положение как страны в целом, так и отдельно каждого ее гражданина. Современные условия предполагают наличие доступа к большому количеству информации, главным образом благодаря интернету. Для того чтобы точно понимать, про что идет речь в очередном новостном выпуске, сделают ответить на вопрос: ставка рефинансирования - что это такое простыми словами? Узнать ответ можно из данной статьи.

Ставка рефинансирования что это такое простыми словами: определение и особенности

Понятие ставки рефинансирования было введено достаточно давно. Однако в последние годы она потеряла свое влияние, так как на смену пришла ключевая ставка. Тем не менее, ряд функций за этим инструментом кредитно-денежной политики остались. Это своеобразный индикатор, который служит определителем стоимости денег в стране. Можно констатировать, что ставка рефинансирования простыми словами представляет собой процентную ставку, размер которой определяет, на каких условиях российские банки будут сотрудничать с населением в отношении кредитов и депозитов, так как именно с ее учетом происходит получение кредитных ресурсов коммерческими банками у Центрального банка РФ. Если коммерческий банк имеет возможность получить заемные средства под 10% годовых, он может предложить их населению под 15% или 17%, при этом разница составит его прибыль. Чем выше установленная Центральным банком ставка, тем больше придется переплачивать населению за пользование деньгами обслуживающего банка.

Полезно знать: Чем отличается ключевая ставка от ставки рефинансирования

Можно выделить две основные причины, которые принуждают банки обращаться в ЦБ РФ за получением кредитов:

- необходимость погашение имеющегося кредита, условия которого менее выгодные;

- желание получить денежные средства, которые позволят увеличить срок кредитования.

Само название ставки указывает на ее первоначальное значение, ведь рефинансирование кредита это простыми словами получение заемных денежных средств для погашения текущей задолженности, вследствие чего наступают новые кредитные обязательства, однако на более выгодных условиях.

Дополнительные функции, которые выполняет ставка рефинансирования

Имеет место влияние ставки рефинансирования и на другие процессы в экономике. Ее используются в том случае, если есть необходимость отобразить общую эффективность происходящих в экономике страны процессов. Стоит отметить, что от нее рассчитывается ставка не только по кредитам, но и по депозитам. При этом ее размер играет роль при расчете уровня доходности вкладов и депозитов, при котором он не облагается налогом (определение НДФЛ).Кроме этого, понятие ставки рефинансирования можно встретить в таких сферах.

- В Налоговом кодексе, где она закладывается в расчет размеров штрафов и пени при несоблюдении порядка выплат установленных налогов и сборов.

- Можно отметить использование ставки рефинансирования в таких ситуациях, когда имело место использование заемных средств или стоимости по договорам займа, однако проценты не указаны.

- Ответственность, которая наступает при несвоевременной выплате работникам заработной платы, также измеряется исходя из установленной ставки рефинансирования.

- Ориентировка на эту величину происходит при расчете специальных выплат, направленных на оказание поддержки предпринимателям.

Таким образом, можно сделать вывод, что такой показатель, как ставка рефинансирования, играет важную роль во многих происходящих экономических процессам. В целом можно отметить, что ее снижение носит стимулирующую функцию.

bankiros.ru

Ставка рефинансирования - что это? Размер ставки рефинансирования :: SYL.ru

Назначенная Центральным банком России величина, которая позволяет работать и строить партнерские отношения с кредитными организациями, называется ставка рефинансирования. Что это такое, попробуем разобраться более детально. Дело в том, что ЦБ РФ не сотрудничает с простыми гражданами напрямую, он выдает деньги в долг крупным коммерческим банкам, расположенным в самых разных уголках государства. Таким образом ЦБ компенсирует недостаток материальных ресурсов у мелких финансовых учреждений. Они получают возможность благодаря кредитованию выполнять обязательства, которые на себя взяли. Размер ставки рефинансирования определяет, какую сумму поверх кредита должны вернуть коммерческие заведения ЦБ РФ. Мелкие банки, получив на руки кредит от государства, дают деньги взаймы своим клиентам под более высокий процент.

Ставка рефинансирования – регулятор ситуации на межбанковском рынке

Определяя процентную ставку, банковские заведения берут во внимание именно ставку рефинансирования, которая в дальнейшем играет роль регулятора на межбанковском рынке. Большое значение процентная ставка имеет при получении кредитных денег, причем не только для физических лиц, но и для юридических. Чем выше ставка, тем более высоким будет процент по кредиту, который обязан выплачивать заемщик. И наоборот, чем меньше ставка, тем под более низкий процент предприниматели, бизнесмены и простые люди могут взять деньги в банке.

Процент и инфляция

Размер ставки рефинансирования напрямую отражает состояние экономики государства. Она максимально близка к проценту показателя инфляции. Если инфляция в стране активно растет, то и ставка будет повышаться. Об этом факте предварительно сообщает ЦБ. Как только показатель повышается, добра ждать не стоит. Как следствие, кредиты становится брать совсем не выгодно, денег у народа оказывается меньше, следовательно, спрос на товары падает, инвестиции сводятся к нулю, а производство сокращается. Понижение ставки говорит о том, что страна активно развивается. Люди берут взаймы и вкладывают деньги в производство, что приводит к активному росту экономики в целом.

Ситуация в мире

У каждого государства мира есть своя ставка рефинансирования. Что это за показатель, видно из предыдущего раздела. В развитых государствах с мощной экономикой показатель очень низкий. В некоторых ситуациях он может быть равен нулю. В отдельных случаях показатель играет роль фискального измерителя, который выступает основой для расчета налогов с дохода по депозитам и физических, и юридических лиц, а также пени и компенсаций за задержку заработных плат. Налогообложению подлежит и размер дохода от процентного вклада, который выше установленной ставки на 5%. С каждого процента, который превышает данный показатель, взимается налог в размере 35%. Лица, которые не выплатили налог, штраф и другие сборы, должны оплатить пеню в размере 1/300 ставки по каждому из дней наличия задолженности. Процент рефинансирования используется для расчета размера компенсации, которую необходимо погасить работодателю при наличии задержки по заработной плате, при отсрочке в выплате отпускного пособия или гонорара, который положен работникам в результате увольнения. Размер задолженности составляет 1/300 процента рефинансирования, который выплачивается по каждому просроченному дню. Тут уже не берется во внимание тот факт, по какой причине был уволен сотрудник.

Почему так важно знать процент?

Процент рефинансирования банка России должны знать все граждане страны. Информация позволяет определить, когда можно взять кредит в банке на максимально выгодных условиях. Зная данный показатель, можно избежать обмана со стороны банка. А также при необходимости отстоять свои права в органах судебной власти. Узнать о том, какая ставка рефинансирования ЦБ на сегодня, можно в средствах массовой информации. Значения данного экономического показателя публикуются систематически, независимо от того, меняется он или нет. Процент рефинансирования в разных государствах равен следующим цифрам:

- Россия — 8.25%.

- Швейцария — 0.25%.

- Япония — 0.1%.

- Великобритания — 0.5%.

- Страны Еврозоны — 0.25%.

- США — 0.25%.

Важный макроэкономический показатель

Federal funds rate, или процент рефинансирования, выступает в роли объема процентов в годовом измерении, которые необходимо выплачивать центральному банку государства за кредиты, выдаваемые им кредитным организациям. Данная категория займов позволяет обеспечить и регулировать всю банковскую систему и ее ликвидность. Даже при отсутствии средств для кредитования населения и реализации возложенных на себя обязательств показатель поддерживает платежеспособность каждого звена структуры. Макроэкономический показатель стоимости денег четко дает понять уровень доступности кредитов. Как следствие, могут изменяться и выплаты по депозитам. Если ставка высокая и уровень инфляции резко увеличивается, государственные власти повышают показатель. Развитие экономики замедляется. Когда необходимо ускорить процветание страны, процент уменьшается.

Разные направления работы

Роль определенного экономического ориентира также возложена на такой показатель, как ставка рефинансирования. Что это такое в данном ракурсе, попробуем объяснить простыми словами. Так, процент устанавливается ЦБ государства не просто так, а после предварительного и детализированного анализа доминирующих макроэкономических параметров. Это и ВВП, и прогноз на изменение ВВП, и инфляция, и прогноз на изменение инфляции, и ликвидность. При этом сам установленный процент оказывает определенное воздействие на экономические показатели из совершенно другой категории. Это приводит к значительному разбегу в размере ставок в зависимости от государства. Когда меняется ставка рефинансирования, ЦБ должен четко следовать поддержанию баланса между интересами вкладчиков и кредитополучателей. Показатель должен оставаться на таком уровне, при котором банковские депозиты будут привлекательными для вкладчиков, а кредиты приемлемыми не только для предприятий и бизнесменов, но и для всего населения.

Ставка в России

Ставка рефинансирования ЦБ на сегодня равна 8,25%, что достаточно много и в полном объеме показывает ситуацию, которая сложилась на территории России. Показатель относится к категории важных индикаторов кредитной политики, которую проводит ЦБ. Она используется для подсчета налогов и пени, что делает ее фундаментом для финансовой политики страны. Впервые ставка рефинансирования ЦБ была установлена в 1992 году 10 апреля. Ее принято было называть учетной ставкой по кредитным ресурсам централизованного типа. В период с 1992 по 1998 год показатель быль равен проценту по ломбардному кредиту. В период с 1993 по 1994 год он достиг своего максимума и составлял от 100% до 210%. Сегодня экономический показатель существенно снижен, и если и имеют место изменения, то они практически не ощутимы.

Формула расчета

Ставка банка (рефинансирования или ключевая) может быть рассчитана по специализированной формуле, которая утверждена ЦБ РФ. Сам показатель является индикатором экономической стабильности. От него зависит деятельность многих государственных учреждений и коммерческих предприятий.

Формула расчета процентов следующая:

Пеня = Сумма * Ставка /300 * Дни

- Сумма – это размер кредита.

- Ставка – процент рефинансирования.

- Дни – это продолжительность просрочки.

Ключевая ставка

13 сентября 2013 года советом директоров было принято решение об усовершенствовании инструментов кредитно-денежной политики, таких как ставка рефинансирования. Что это такое было раньше, рассмотрено выше. Сегодня роль инструмента урезана, и он отвечает, в основном, за расчет налогов, выполняет фискальную функцию. Роль ПС взяла на себя ключевая ставка. Она была выбрана из всех ставок. Главным индикатором было принято считать процент по аукционам РЕПО продолжительностью в 7 дней. Расчет ставки рефинансирования остался прежним, а значение зафиксировано на уровне 8,25%. Ключевая ставка (КС) стала ориентиром для расчета процентов по кредитам коммерческими банками. После увеличения КС ЦБ РФ до показателя 17% начали ужесточаться и условия кредитования населения. Исходя из этого, депозиты, доходы по которым оказались выше, чем 13,25 годовых, начали облагаться налогами в размере 35%. Ситуация не встретила одобрения в широких массах, и поэтому правительство предприняло временные меры. Ставка банка (рефинансирования ранее, а сегодня ключевая) стала первопричиной изменений в налоговом кодексе. В частности, нововведение коснулось рублевых вкладов, по которым предусматривается увеличение процентных пунктов с 5 до 10. Таким образом, до 31 декабря 2015 года под налогообложение не будут подпадать вклады в национальной валюте, доходность которых менее 18,25%. На данный момент в России сохраняется активная тенденция повышения процента рефинансирования, или ключевой ставки, что является закономерным последствием угасания экономики страны.

www.syl.ru

Определение и понятие ставки рефинансирования Центрального банка Российской Федерации (Банка России)

Чтобы разобраться с понятием «ставка рефинансирования» нужно сперва дать ответ на вопрос «что такое рефинансирование?» В статье 40 Федерального закона № 86-ФЗ «О центральном банке Российской Федерации (Банке России)» от 10 июля 2002 г определено, что под рефинансированием понимается кредитование Банком России кредитных организаций.Само рефинансирование - это процесс, в течение которого заемщик выплачивает полученный ранее (уже существующий) кредит с помощью нового кредита. Целью заемщика при рефинансировании, как правило, является решение следующих задач:

- получение нового кредита на более выгодных условиях, например по более низкой ставке, что позволяет заемщику снижать свои расходы. И одновременно, это дает возможность банкам менять ставки кредитования клиентов.

- получение нового кредита с целью продления срока кредитования. Кредиты ЦБ для коммерческих банков являются дополнительными ресурсами для кредитования клиентов.

Однако, 13 сентября 2013 года Совет директоров Центрального банка РФ принял историческое решение о реализации комплекса мер по совершенствованию инструментов системы денежно-кредитной политики, согласно которого роль ставки рефинансирования изменилась. Теперь она имеет второстепенное значение и указывается только справочно. Основное влияние на денежно-кредитную политику Банк России теперь оказывает через ключевую ставку, о которой можно посмотреть здесь>>

«Ставка рефинансирования» - определение и понятие

Теперь можно дать определение «ставке рефинансирования» и ответить на вопрос «что такое ставка рефинансирования?»:Ставка рефинансирования Центрального Банка Российской Федерации - это процентная ставка, которую Центральный банк РФ использует при предоставлении кредитов коммерческим банкам в порядке рефинансирования. Предполагается, что ставка рефинансирования, это ставка, сформированная рынком по некоторым наиболее активным операциям Центрального банка, и применяется для взаимодействия с коммерческими банками. На сегодня ставка рефинансирования - это некий “договорной” механизм выявления средней стоимости денег и применяется, прежде всего, в фискальных целях. На самом деле, ставка рефенансирования не является инструментом, который отражает рыночный характер операций. И она нужна только для понимания стоимости денег, так как в рыночной экономике без этого не обойдешься. Величина ставки рефинансирования может устанавливаться (выявляться) путем конкурсного отбора, а может и просто назначаться.Ставка рефинансирования является и “неким” сопутствующим механизмом по сдерживанию инфляционных процессов в России. При снижении темпов инфляции, снижается и ставка рефинансирования. Так, когда к концу 2005 года уровень инфляции составлял 11,8 %, ставка рефинансирования 2005 года понизилась до 12 %, а к концу 2006 года, когда инфляция снизилась до 9 %, ставка рефинансирования ЦБ была понижена до 11,0 %. А затем в 2007 году до 10,5%, и 10,00 %. Но уже с начала 2008 года ставка рефинансирования начала повышаться: сначала до 10,25 %, затем до 10,50 % и 10,75 %. Это был сигнал о том, что инфляция – выше заданных параметров и продолжает увеличиваться, а Правительство с Центробанком принимают меры к ее сдерживанию. С начала мирового финансового кризиса ставка рефинансирования Центрального Банка России на 2008 год увеличивалась еще трижды. На середину декабря 2008 года ставка Центробанка 13 %, и прогноз по инфляции – 13,8 %.

А уже 2009 год Россия завершила с инфляцией в 8,8% (сведения Росстата), и ставкой рефинансирования в 8,75%. В течении 2009 года ставка понижалась 10 раз, что было направлено на стимулирование кредитной активности банков, на сдерживание инфляционных процессов и роста экономики.

Исходя из всего сказанного, можно констатировать, что ставка ЦБ России является инструментом, с помощью которого Банк России воздействует на процентные ставки по депозитам и кредитам, предоставляемым кредитными организациями юридическим и физическим лицам. Поэтому, в своей процентной политике, коммерческие банки в значительной степени ориентируются, да порой и зависят от ставки ЦБ России.

Влияют ли изменения ставки рефинансирования на финансовое положение населения? Да, влияют! В ситуации, когда понижается ставка ЦБ, с одной стороны выиграют заемщики, а с другой стороны проигрывают вкладчики российских банков, лишаясь части прибыли от своих вложений. Каждое изменение ставки рефинансирования, это вестник того, что в ближайшем будущем возможны изменения (пересмотры) коммерческими банками процентных ставок по депозитам и кредитам. Анализ формирования процентных ставок по депозитам большинства ведущих коммерческих банков России подтверждает это. Ставка рефинансирования всегда доходит почти до уровня инфляции, а это значит, что помимо снижения прибылей, проценты по большинству депозитов оказываются ниже уровня инфляции и вклады постепенно еще и обесцениваются.

Применение ставки рефинансирования

Где применяется ставка рефинансирования? Приведу несколько примеров применения ставки рефинансирования. Так, ставка ЦБ применяется:- При налогообложении доходов по депозитам. В соответствии с Налоговым Кодексом Российской Федерации (НК РФ), процентные доходы по отдельным видам депозитов физических лиц попадают под налогообложение. В соответствии с п.2 ст.224 части второй НК РФ « налоговая ставка устанавливается в размере 35% в отношении процентных доходов по вкладам в банках, в части превышения суммы, рассчитанной исходя из действующей ставки рефинансирования ЦБ РФ. Налог исчисляется в течение периода, за который начислены проценты по рублевым вкладам (за исключением срочных пенсионных вкладов, внесенных на срок не менее шести месяцев)».

- При расчете материальной ответственности работодателя за задержку выплаты заработной платы. В соответствии со статьей 236 ТК РФ при нарушении работодателем установленного срока выплаты заработной платы, оплаты отпуска, выплат при увольнении и других выплат, причитающихся работнику, работодатель обязан выплатить их с уплатой процентов (денежной компенсации) в размере не ниже одной трехсотой действующей в это время ставки рефинансирования Центробанка РФ от невыплаченных в срок сумм за каждый день задержки начиная со следующего дня после установленного срока выплаты по день фактического расчета включительно. Конкретный размер выплачиваемой работнику денежной компенсации определяется коллективным договором или трудовым договором.

- При расчете пени за просрочку исполнения обязанности по уплате налога или сбора. В соответствии с пунктом 4 статьи 75 НК РФ пеня за каждый день просрочки определяется в процентах от неуплаченной суммы налога или сбора. Процентная ставка пени принимается равной одной трехсотой действующей в это время ставки рефинансирования Центробанка РФ.

bankirsha.com