Верни Налог - оформление налоговых вычетов просто | Возврат подоходного налога. Верни налог

Налоговый вычет через личный кабинет налогоплательщика

Данная инструкция составлена для тех, кто решил сэкономить свое личное время и оформить свой социальный (лечение, обучение) или имущественный вычет (за покупку квартиры, комнаты или дома) через интернет.Для этих целей налоговой был создан личный кабинет, в котором Вы в режиме онлайн можете подать свою декларации, подтвердив данные указанные в ней скан-копиями необходимых документов. Где и как это правильно сделать? Об этом и много другом читайте ниже.

Пошаговая инструкция отправки декларации и заявления на возврат денежных средств

1 шаг

В первую очередь Вам необходимо перейти на сайт личного кабинета налоговой службы: https://lkfl.nalog.ru/lk/

Перейдя по ссылке, Вы попадаете на страницу авторизации. Как войти в личный кабинет налоговой? У вас есть 2 варианта:

- Необходимо обратиться в любую ФНС. При себе необходимо иметь паспорт и Ваш ИНН (можно копию или оригинал). В случае, если Вы обращаетесь в налоговую по месту прописки, то достаточно иметь при себе только паспорт.

- Если у вас есть учетная запись на сервисе Госулуги: https://esia.gosuslugi.ru/, которая подтверждена в авторизованном центре, то можно воспользоваться ей для входа. Правда, если Вы подтверждали учетную запись через почту России (то есть логин и пароль присылали по почте), то этого может оказаться не достаточно, так как Ваша учетная запись может быть не полноценной. Для того чтобы получить полный доступ достаточно обратиться в центр, где можно сделать повторное «подтверждение личности», найти такой можно по ссылке на официальном сайте: https://esia.gosuslugi.ru/public/ra. Для этого потребуется оригинал СНИЛС и паспорт. После «подтверждение личности» Вы сможете с помощью учетной записи зайти в Ваш личный кабинет.

2 шаг

Войдя в личный кабинет первое, что Вам требуется сделать, для возможности оформления налогового вычет через личный кабинет: получить сертификат ключа проверки электронной подписи. Данным ключом Вы подпишете комплект документов, которые прикрепите на 10 шаге.

Для этого в правом верхнем углу нажимаем: профиль.

3 шаг

Далее нажимаем: получение сертификата ключа проверки электронной подписи.

4 шаг

На странице создания ключа Вы Выбираете один из двух способов, их отличия Вы увидите на картинке:

- Ключ электронной подписи хранится на Вашей рабочей станции

- Ключ электронной подписи хранится в защищенной системе ФНС России.

5 шаг

Я рекомендую использовать: Ключ электронной подписи хранится в защищенной системе ФНС России. Первый вариант более сложный, и в нем нет необходимости для физических лиц.

6 шаг

Проверяем заполненные данные. Если все указано правильно, то формируем пароль в соответствии с требованиями.

7 шаг

В течении 10-15 минут подпись будет формироваться, обновите страницу, и у вас появится зеленая галка. Данный атрибут является подтверждением того, что подпись сформирована и ее можно использовать для работы.

8 шаг

Далее переходим в раздел: Налог на доходы ФЛ и страховые взносы. Выбираем раздел: Декларация по форме 3-НДФЛ.

9 шаг

Выбираем наверху: заполнить/отправить декларацию онлайн

10 шаг

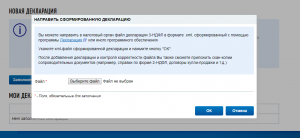

Теперь мы попали на страницу заполнения и представления налоговой декларации 3-ндфл. Далее нам предоставляется 2 варианта:— сформировать новую декларацию— направить сформированную декларацию.Так как в нашем случае файл подготовлен в программе декларацию 2016 в формате xml, то мы выбираем: направить сформированную декларацию.

11 шаг

Нажимаем выбрать файл, на комптютере переходим в раздел, где у нас сохранен предварительно подготовленный в программе декларация файл в формате XML (название начинается NO_NDFL_***). Далее жмем открыть и ОК.

12 шаг

Теперь наша декларация подгружена на сайт и личный кабинет ее определил. Далее жмем: сформировать файл для отправки.

13 шаг

Все наша декларация загружена, теперь нам необходимо добавить необходимые подтверждающие документы. Список документов для каждого вычета свой (список для каждого типа по ссылке обучение, лечение или имущественный вычет). В данном случае мы оформляем вычет за квартиру, поэтому подгрузить надо будет соответствующие документы. Для каждого документа нам необходимо нажать кнопку: добавить документ.

14 шаг

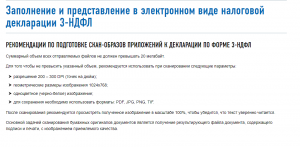

Суммарный объем прикрепляемых документов не должен превышать 20 мегабайт, а размер одного документа не должен быть более 10 мегабайт (если необходимо уменьшить размер документа, допустим pdf, то можно воспользоваться данным сервисом https://smallpdf.com/ru/compress-pdf или любым другим). Для каждого документа требуется написать описание, из разряда: ИНН, Договор обучения, Договор купли продажи квартиры и т.д. Прикрепив файл, добавив описание, жмем: сохранить.

Рекомендации по подготовке скан-образов документов к декларации по форме 3-НДФЛ

15 шаг

После того, как мы добавили все документы. Внизу страны вводим пароль от нашей подписи, который мы формировали вместе с подписью (смотрим 6 шаг). Вводим пароль, жмем кнопку: подписать и направить.

16 шаг

Далее Вы получаете уведомление о том, что декларация была подписана и направлена в Вашу ИФНС. В правом верхнем углу Вы можете увидеть индивидуальный номер отправленной декларации. Это значит, что декларация и подтверждающие документы успешно отправлены.

17 шаг

Если Вы хотите проконтролировать, что происходит с Вашей декларацией, в каком виде она дошла до ифнс, то необходимо перейти в раздел: Декларация по форме 3-НДФЛ (смотрим 8-9 шаг). Внизу Вы видите раздел мои декларации. После того, как будет статус с зеленой галкой и фразой: «получена квитанция о приеме», то можно быть уверенным, что комплект документов дошел до ИФНС.

18 шаг

После того, как декларация дошла до ИФНС (в данном случае 5040 — налоговая инспекция по г. Раменское и близлежащим территориям), Вы можете в режиме онлайн отслеживать ход Вашей камеральной проверки. Для этого необходимо снова зайти перейти на вкладку декларация по форме 3-нфдл (смотрим 8 шаг) . Здесь можно увидеть, что отправленная 2-3 дня назад декларация успешно зарегистрирована в инспекции, а в столбце ход камеральной проверки видим статус: «Зарегистрирована в налоговом органе» (в случае, если этого не произошло, рекомендую позвонить в налоговую. При условии что прошло 3 рабочих дня с момента отправки.)

Пример успешно пройденной камеральной проверки

Как понять что проверка пройдена и Вы можете рассчитывать на вычет? В разделе личного кабинета 3-ндфл (смотрим 8 шаг) у вас изменится статус хода проверки на : завершена, а так же появится дата завершения проверки. Обращаем Ваше внимание, даже если проверка завершилась раньше 3 месяцев с даты предоставления документов в налоговую службу. Это не значит, что в ближайшее время Вы получите деньги. В любом случае потребуется ждать даты, когда пройдет 3 месяца (90 дней с учетом праздничных дней) с даты подачи, данная процедура регламентирована законодательством.

Вот таким образом мы отправили нашу декларацию, не ходя в налоговую и не теряя времени в очереди.Также в личном кабинете Вы можете отправить заявление с реквизитами, по которым налоговая перечислит причитающиеся вам денежные средства.

Подача заявления с реквизитами на возврат налога

Кнопка подачи заявления на возврат вычета становится активной после того, как статус проверки становится: завершен. Для этого снова выполняем 8 шаг, находим нашу проверку, прокручиваем страницу вниз, и находим кнопку: сформировать заявление на возврат.

Заполняем заявлением. Ваша задача заполнить только реквизиты в последнем разделе: указанную сумму необходимо перечислить на счет по следующим реквизитам. Реквизиты Вы получаете в банке, далее жмете: сохранить и продолжить.

В данном разделе Вы просматриваете еще раз документ, правильно ли был внесены реквизиты, вводите пароль Вашего сертификата ключа, который мы формировали в (смотрим 6-7 шаг)) и жмем отправить.

Всё. Ваша декларация и заявление готовы и отправлены. В соответствии со статьей 78 Налогового кодекса c момента подачи заявления в течение 10 рабочих дней налоговая принимает решение по вашему заявлению. После принятия решения вы увидите ваше заявление в списке (сведения по решениям на возврат), в течении 30 рабочих дней с даты решения по Вашим реквизитам поступят денежные средства. Данные сведения можно просматривать в самом низу страницы: декларация по форме 3-ндфл.

verny-nalog.ru

Как вернуть налог с покупки? Советы юриста

У всех граждан есть возможность вернуть налог (например, с покупки). Только далеко не все знают, как именно это делать. Ведь вариантов развития событий очень много. Причем в некоторых случаях кто-то вообще не догадывается о возможности оформления так называемого налогового вычета. Если в России есть такая операция, почему бы ей не воспользоваться? Но как это сделать? За что можно вернуть подоходный налог? Как оформить данный процесс? Что для этого может пригодиться? Обо всем этом далее. Пугаться не стоит - решение вопроса не такое уж и трудное, как может показаться на первый взгляд. Скорее, вы очень быстро разберетесь в данном деле.

Когда и за что

Итак, для начала попробуем понять, кто и когда может вернуть подоходный налог. Этот вопрос предельно прост для понимания. За что можно вернуть подоходный налог? Список возможных вариантов не такой уж и маленький, если честно.

Например, самый распространенный вариант - это имущественный вычет. Он получается тогда, когда вы совершаете сделки с недвижимостью, например. Некоторая часть потраченных средств будет возвращена по запросу.

Также можно попросить вычет за обучение. Как за себя, так и за своих совершеннолетних детей, которые не достигли 24 лет при условии, что договор с университетом оформлен на ваше имя.

Возврат подоходного налога за покупки тоже имеет место. Хотя это не такой уж и распространенный вариант. Его часто приравнивают к имущественному вычету. На практике за мелкие покупки редко оформляют возвраты.

Вернуть налог вы имеете право и за оказание медицинских услуг. Сюда же можно отнести вычет за лекарственные препараты. Ничего сверхъестественного в этом нет. Тоже вполне распространенный вариант в России.

Имеет место возврат переплат и возмещение ипотеки. Второй вариант встречается на практике чаще первого. Тем не менее учтите - такие меры тоже имеют место. Но как вернуть налог в том или ином случае? Что для этого необходимо?

Паспорт

Например, собрать полный перечень документов для оформления налогового вычета. Честно признаться, имеют место несколько категорий бумаг - общие и индивидуальные. Первые предъявляются независимо от вашей ситуации, вторые - по обстоятельствам. Начнем с общепринятых документов.

Первым в списке всего самого необходимого стоит паспорт гражданина РФ. Без него у вас никто не примет запрос на возврат подоходного налога. Придется сделать копию данного документа и приложить ее к остальному пакету при обращении в налоговые органы.

В принципе, при желании можете попытаться предоставить какое-нибудь иное удостоверение личности. Вернуть налог можно и без паспорта. Только вот мало кто соглашается на практике осуществлять возврат средств по иному удостоверению личности. Не стоит рисковать лишний раз - просто приложите копию паспорта и избавьте себя от проблем.

Декларация

Как вернуть налог физическому лицу? Тут придется предъявить еще один довольно важный документ. Причем он необходим и для отчета перед налоговыми органами о своих доходах-расходах, и для возврата денежных средств. Речь идет о так называемой налоговой декларации.

Она еще называется формой 3-НДФЛ. Без нее вы не сможете вернуть налог с покупки, а также за любую другую операцию. Заполняется она налогоплательщиком самостоятельно, подается только в виде оригинала. Никаких копий у вас не примут. Хотите оставить себе декларацию? Тогда заполните два ее экземпляра. Только это лишняя трата времени.

Лучше всего 3-НДФЛ заполнять при помощи компьютерных программ. Там все пункты, важные для вас, подписаны. И при наличии ошибок программы укажут на них, прикладывая развернутые комментарии с объяснениями. После формируете отчетность и распечатываете ее. Теперь можно заниматься сбором всех необходимых документов далее.

Заявление

Идем дальше. Вернуть налог с зарплаты или по любой вышеперечисленной причине может каждый гражданин. Только в обязательном порядке при обращении в налоговые органы он должен предъявить заявление установленного образца. Запомните, что возврат денежных средств будет осуществлен только при наличии оной бумаги. Почему? Такие правила установлены в Российской Федерации.

Так что налоговый вычет предоставляется только по просьбе налогоплательщика. Она выражается в виде написанного заявления. В нем вы должны указать реквизиты, по которым будет производить перевод денег вам на счет. В противном случае придется потом докладывать банковские данные. Либо вам вообще откажут в рассмотрении запроса.

С написание заявления у граждан не возникает проблем. Не забудьте также указать на то, по какой именно причине вы обращаетесь за вычетом. Например, вам требуется возместить денежные средства за обучение. Это должно быть в обязательном порядке указано в заявлении. Иначе оно не будет рассматриваться вообще.

О доходах

Можно ли вернуть налог в том или ином случае? Как видите, да. Ситуаций, при которых возможен вычет, довольно много. Но вы не сможете оформить его без еще одной очень важной бумаги. Несомненно, в данном вопросе вообще все документы важны. Только общепринятый, постоянный перечень все равно на первом месте.

Так что далее придется как-то отчитаться о своих доходах. В этом поможет справка 2-НДФЛ. Если вы работаете сами на себя, придется самостоятельно заполнить ее в той же программе, что и оформлялась декларация 3-НДФЛ.

Но чаще всего граждане работают на кого-то. А значит, получить справку вы имеете право у вашего работодателя. Подается 2-НДФЛ только в оригинале. Изготавливается быстро, достаточно обратиться в бухгалтерию вашей компании, чтобы получить ее. Приблизительно на следующий день нужная справка будет у вас. Это все, что нужно, чтобы вернуть налог в общем. Но теперь стоит рассмотреть причину оформления возврата. В зависимости от нее, как уже было сказано, вам придется докладывать те или иные документы к вышеперечисленному перечню. Это не так уж и трудно.

Обучение

Можно ли вернуть налог за обучение? Да, такой вариант возможен. Правда, вы должны являться студентом очной формы. То же самое касается и ваших совершеннолетних детей. Плюс ко всему, как уже было сказано, договор с университетом в обязательном порядке оформляется на вас.

Какие документы потребуется приложить, чтобы получить вычет за обучение? Во-первых, лицензию вуза. Нужна заверенная копия оной. Во-вторых, аккредитацию вашей специальности. Также придется взять специальную справку студента. Все перечисленные документы заказываются в деканате, а затем забираются в бухгалтерии.

Не забудьте приложить также еще и платежки на ваше имя. Тоже обязательный момент, который ни в коем случае нельзя упускать. В конце от вас потребуют договор с университетом. Его тоже прикладывают ко всем остальным бумагам.

Медицина

Как вернуть налог на зубы, или на любую другую медицинскую услугу? Тут вариантов несколько. Ведь многое зависит от того, о какой части медицины идет речь. Уже было сказано - можно за услуги деньги вернуть, а можно за медицинские препараты.

Во всяком случае, вы должны (при первом варианте) принести в налоговые органы лицензию вашей медицинской организации, а также договор об оказании вам той или иной помощи. В обязательном порядке также прикладываются все чеки и платежки с указанием ваших затрат. Теперь понятно, как вернуть налог за зубы или любую другую медицинскую помощь. Это не так трудно сделать.

Если же речь идет о медицинских препаратах, достаточно приложить рецепт, рекомендации врача (нужно лишь в крайних случаях, но лучше перестраховаться), а также чеки и квитанции об оплате. Ничего трудного, верно?

Недвижимость

Чаще всего подоходный налог стараются вернуть за сделки с недвижимостью. Обычно речь идет о купле-продаже. Например, квартиры или дома. Вот здесь моментально провернуть дело не получится. Ведь при подобных обстоятельствах необходимо сначала стать собственником жилого помещения.

Можно вернуть налог на квартиру (или на дом/землю). Для этого потребуется ко всем обязательным документам доложить ваш договор купли-продажи, а также свидетельство о праве собственности (возможен вариант предоставления копии), чеки и квитанции об оплате. Кроме того, если вы участвуете в долевом строительстве, нужно соответствующее соглашение. Никаких проблем обычно с данным вопросом не возникает.

Ипотека

Еще один вариант - это когда можно вернуть налог с ипотеки. В России подобный расклад встречается все чаще и чаще. Для того чтобы осуществить задумку, придется к документам на недвижимость приложить еще некоторые бумаги.

Речь идет об ипотечном договоре, а также платежках об уплате процентов. Без них никто не рассмотрит ваш запрос на налоговый вычет. Достаточно приложить копии данных документов, оригиналы никто требовать не будет.

Переплата

Также можно вернуть переплаченный налог. Здесь перечень документов ограничен. Причем никаких особых бумаг от вас не попросят. Достаточно ко всем обязательным приложить еще и квитанцию об оплате того или иного налога. И все.

Ваше заявление будет рассмотрено в обязательном порядке в течение месяца, максимум двух. После этого вы получите ответ от налоговых органов. Если вам отказали, обязательно укажут причину. Добро на вычет дано? Тогда ждите. Приблизительно через месяц денежные средства поступят на указанный банковский счет. Вот и все. Теперь понятно, как можно вернуть налог с покупки и не только.

fb.ru

| Код состояния | 200 |

| IP–адрес | 95.213.249.53 (было: 78.155.202.5) |

| Back-resolve | (было: 78.155.202.5) |

| Content type | text/html |

| Кодировка | utf-8 |

| Размер страницы | 10.86 Kb. |

| Скорость загрузки | 58.34 Kb. / s. |

| Общее время загрузки | 30.54 −0.32 сек. |

| Время поиска IP | 0 сек. |

| Время подключения | 0.05 +0.01 сек. |

| Время генерации страницы | 0.15 +0.01 сек. |

| Начало передачи контента | 0.28 −0.31 сек. |

| Кол–во переадресаций | 1 |

| Время переадресации | 0 сек. |

| «Конечный» URL | https://verni-nalog.ru/ |

| Кол–во css–файлов | 1 |

| Кол–во js–файлов | 1 |

| Кол–во изображений | 1 |

| Кол–во заголовков (<h2> … <h6>) | 0 |

| Внешних ссылок | 0 |

| Внутренних ссылок | 0 |

| HTTP–сервер | nginx |

| Обработчик (powered–by) |

domenolog.ru

Возврат подоходного налога | Блог

Возврат подоходного налога

Что это такое?

Что это такое?

В повседневной жизни мы часто встречаемся с таким выражением, как «возврат подоходного налога». Остановимся подробнее на этом понятии.

Согласно налогового российского законодательства работающий гражданин имеет право на получение налоговых вычетов. Именно предоставление налогового вычета является основанием для возврата подоходного налога. Таким налоговым вычетом может быть социальный налоговый вычет или имущественный налоговый вычет. Смысл возврата подоходного налога заключается в том, что налогоплательщику возвращается ранее им уплаченный налог на доходы физических лиц в течение всего календарного года.

В каких случаях можно претендовать на возврат?

За обучение

За обучение

- при оплате обучения за себя

- при оплате за институт

- при оплате за аспирантуру

- при оплате обучения брата или сестры

- при оплате за школу

- при оплате за обучение детей

- при оплате за детский сад

За лечение

За лечение

- при оплате лечения и медикаментов за себя, родителей, супруга/супруги или детей

- при оплате лечения и медикаментов за себя

- при оплате лечения и медикаментов за супруга

- при приобретении полиса ДМС (добровольного медицинского страхования)

- при оплате дорогостоящего лечения

- при оплате лекарств

- при оплате медицинских услуг

За взносы по пенсии и благотворительность

За взносы по пенсии и благотворительность

- при осуществлении расходов на благотворительность некоммерческим организациям

- при внесении дополнительных взносов в счет трудовой пенсии

- при оплате платежей по договору с негосударственным пенсионный фондом

- при внесении взносов по договору пенсионного страхования

За покупку дома

- при покупке дома

- при покупке дома с участком

- при покупке дома с участком (вычет у работодателя)

За покупку квартиры

За покупку квартиры

- при покупке квартиры

- при покупке квартиры (вычет у работодателя)

- при покупке квартиры супругами

- при покупке доли в квартире

За строительство и ремонт

За строительство и ремонт

- при строительстве недвижимого имущества жилого назначения

- при строительстве супругами

- при ремонте квартиры или ремонте жилого дома

- при незавершенном строительстве

- при долевом строительстве

За покупку земельного участка

За покупку земельного участка

- при покупке земельного участка

- при покупке доли земельного участка

За проценты по ипотеке

- при оплате процентов по ипотеке, направленной на покупку жилья

Возврат подоходного налога производится работающему гражданину на основании поданной декларации 3-НДФЛ и необходимых заявлений и осуществляется непосредственного из бюджета РФ.

Возврат подоходного налога производится работающему гражданину на основании поданной декларации 3-НДФЛ и необходимых заявлений и осуществляется непосредственного из бюджета РФ.

Смотрите также видео о возврате подоходного налога:

blog-nalog.ru