Сбербанк: страховка карты от мошенничества. Активация полиса сбербанк

эффективный способ позаботиться о будущем своей семьи. Как он работает?

«Страхование предоставляет людям множество возможностей по улучшению качества жизни. Страховой полис — это не просто гарантия выплаты в случае наступления неблагоприятного случая, с помощью страховых программ можно накопить средства и позаботиться о будущем близких людей. В этой статье мы расскажем, как работает полис накопительного страхования», — говорит генеральный директор ООО СК «Сбербанк страхование» Ханнес Чопра.Один из клиентов «Сбербанк страхование жизни» обратился к своему менеджеру с просьбой создать финансовый план по обеспечению своего внука-школьника. Он хотел, чтобы 12-летний подросток, когда придет время поступать в институт, имел необходимую сумму для оплаты обучения (причем деньги могут быть потрачены только на институт). Более того, парню должна выплачиваться дополнительная стипендия, а при успешном окончании вуза — выданы средства на открытие бизнеса. Страховая компания может взять на себя все вопросы, связанные с выполнением этих условий. Для этого нужно приобрести всего один продукт — полис накопительного страхования.

Когда клиент покупает классический страховой продукт, он получает защиту от разнообразных рисков. Если происходит неблагоприятное событие, компания выплачивает пострадавшему сумму или компенсирует потери — например, ремонтируя поврежденный автомобиль. Если в течение срока действия договора ничего не происходит, то средства клиенту не возвращаются.

Совсем иначе устроено накопительное страхование. Оно выполняет две функции: во-первых, приобретатель полиса страхует себя от различного вида опасностей (как правило, это нанесение вредя здоровью). И, если происходит страховой случай, компания выплачивает по полису компенсацию ущерба. Во-вторых, полис помогает накопить средства для реализации каких-либо целей. Если в течение срока действия договора приобретатель не обращается за помощью, ему возвращается полная сумма взносов — и плюс инвестиционный доход, который заработала для него страхования компания. Страховые компании инвестируют средства в надежные финансовые инструменты, что позволяет заработать доход на 1–2% выше уровня инфляции.

Договор накопительного страхования заключается, как правило, на долгий срок (от 5 лет), в течение которого приобретатель делает взносы — ежемесячные, ежеквартальные или ежегодные. В половине случаев полисы накопительного страхования покупают с целью обеспечить будущее своих детей, рассказывает финансовый директор «Сбербанк страхование жизни» Павел Деньгин. Каждый договор составляется индивидуально под каждого клиента, и поэтому учитывает все его пожелания. Например, родители могут с помощью полиса накопить средства на обучение ребенка, или помочь ему к окончанию института купить собственное жилье. «В детском страховании предусмотрена очень полезная опция. Если выгодоприобретателем по полису (то есть человеком, который получит деньги, когда истечет срок действия договора) назначается ребенок, а с плательщиком взносов (его родителем) происходит несчастный случай, и он больше не может отчислять деньги на пополнение полиса, страховая компания возьмет на себя обязанность по выплате этих страховых взносов. И ребенок по окончанию договора все равно получит средства», — рассказывает Павел Деньгин.

Часто люди приобретают полис с целью обеспечить финансовое благополучие при наступлении каких-то негативных событий. «Это так называемая подушка финансовой безопасности, которая формируется „на черный день“, — говорит Павел Деньгин. — Это хорошо, что клиенты понимают необходимость формирования таких резервов». Отчисления на формирование накопительной программы в среднем составляют от 100 000 рублей до 300 000 рублей в год в зависимости от финансовых целей клиента.

Чем отличается накопительное страхование от других финансовых продуктов, например, от банковских депозитов? У накопительного страхования есть несколько явных преимуществ. Во-первых, этот инструмент отлично подходит для долгосрочного финансового планирования. «Как правило, людям сложно осуществлять накопления, часто мы поддаемся импульсам и тратим все заработанные деньги. Заключая договор накопительного страхования, клиент берет на себя обязательства делать регулярные взносы, что, конечно, дисциплинирует», — отмечает Павел Деньгин.

Во-вторых, накопительные продукты помогают достичь долгосрочных целей и обеспечить будущее своих близких. «С помощью полиса можно позаботиться о финансовом состоянии детей или внуков, близких родственников, а также сформировать резерв на случай какой-либо ситуации», — говорит Павел Деньгин. В-третьих, приобретатели полиса получают две налоговые льготы. «Это так называемая „льгота на входе“: клиент может воспользоваться социальным налоговым вычетом. Он составляет 13% от суммы в 120 000 рублей, то есть более 15 000 рублей в год. По сути, это можно назвать дополнительной доходностью полиса, — рассказывает Павел Деньгин. — Кроме этого, доход по полису не облагается НДФЛ (в том случае, если он не превышает ставку рефинансирования)».

Накопительное страхование является эффективным финансовым инструментом, который позволяет решить жизненно важные вопросы. С развитием цифровых каналов продаж этот продукт станет более популярным и востребованным, заключает Павел Деньгин.

Дата обновления сведений на странице: 31.01.2020 05:15

sberbankins.ru

Сбербанк: страховка карты от мошенничества

Одним из способов защиты денежных средств на счете любой банковской карты на сегодняшний день является страхование. Распространяется программа только на продукты, выданные и обслуживающиеся Сбербанком.

Пакет услуг финансово-кредитного учреждения включает различные риски. Сбербанк страховка карты от мошенничества идеально подойдет для тех кто, активно использует пластик для проведения платежей через Интернет, переводов через удаленные сервисы, оплаты товаров и снятия средств через банкомат.

Преимущества медицинского полиса

Программа Сбербанка, представленная на сайте онлайн, имеет определенные достоинства:

· Один полис защищает все кредитные и дебетовые карточки платежных систем MasterCard и Visa, а также дополнительные продукты к ним, если они выданы на ваше имя, в том числе и новый пластик. Программа не включает премиальные карты.

· Оптимальное соотношение качества и стоимости услуги. Цена одного из пакетов от 700 до 3510 рублей, в зависимости от используемых опций.

· Продукт – Сбербанк страхование защита средств на банковских картах оформляется быстро и легко онлайн непосредственно на сайте.

· Клиенту предоставляется на выбор несколько вариантов полиса, из которых он может подобрать лучший для себя продукт.

Основное достоинство страховки пластика – выплаты при наступлении возможного риска, осуществляются без лишних проволочек и разбирательства при предоставлении всех необходимых документов.

Приобретение полиса

Сбербанк страхование денег на карте можно оформить через Интернет онлайн на сайте финансово-кредитного учреждения. При этом работает одно правило: услуга привязывается к банковскому счету, но защите подлежат весь пластик, включенный в данную программу, в том числе дополнительные опции. Помимо этого можно заключить один договор на все продукты банка без исключения, принадлежащие физическому лицу.

При этом программа действует следующим образом:

· полис оформляется сроком на 12 месяцев;

· защита карт предоставляется на аналогичный период времени;

· по одной страховке выплаты производятся не более 3-х раз;

· по мере компенсации, сумма возмещения уменьшается пропорционально выплаченным средствам;

· если срок действия основного пластика закончился, защита распространяется на все остальные карты клиента;

· если в полис включен только один продукт, в конце срока его действия можно вернуть вознаграждение в сумме, аналогичной разнице между данными периодами.

Сбербанк страховка карты от мошенничества осуществляется поэтапно: физическое лицо выбирает необходимую ему программу, подписывает договор, вносит платеж, получает полис.

Активация защиты

Чтобы страховка заработала, ее следует подключить. Активация услуги осуществляется удаленно через сайт Сбербанк страхование или по телефону контактного центра. Следует занести данные в представленную на сайте форму: номер документа, дата приобретения, инициалы, код, содержащийся на сертификате, адрес электронной почты и контактный номер. Активация полиса происходит после сравнения указанных данных с информацией, содержащейся в базе. На это может уйти от 2-х минут до нескольких суток. После подтверждения о подключении услуги, ваша карта будет под надежной защитой.

Подробно можно узнать ознакомившись с условиями страхования условиями страхования. Приобрести страховку онлайн можно на сайте компании, на это уйдет у вас не более 5 минут.

Дата обновления сведений на странице: 15.10.2020 03:54

sberbankins.ru

Страховка в коробке: что это такое?

«В салонах связи и магазинах мы теперь часто видим красивые коробки, в которых продаются различные страховые полисы. Как работают эти продукты? В чем их преимущество? Об этом мы расскажем в статье», - говорит генеральный директор ООО СК «Сбербанк страхование» Ханнес Чопра.Вернувшись из командировки, Александр Евстигнеев* обнаружил, что за время отсутствия соседи сверху залили его квартиру. «Такое чувство, что дом превратился в бассейн: на полу было по щиколотку воды», - вспоминает Александр. За полгода до инцидента, Александр приобрел страховой продукт «Защита дома». «Это было интуитивное решение, и как оказалось, я правильно сделал», - вспоминает Александр. За причиненный ущерб страховая компания выплатила ему более 300 тыс. рублей.

«Коробочные продукты» - это те же самые полисы страхования от разного рода рисков. Полис продается в небольшой коробке (отсюда и название), где, кроме договора страхования есть еще и памятка страхователю. Договор страхования считается заключенным после покупки клиентом такой коробки.

Стандартизированные «коробочные» продукты подходят большинству людей, рассказывает начальник управления разработки продуктов «Сбербанк страхование» Константин Сырцов. Они появились несколько лет назад и быстро набирают популярность. Компании сейчас продают «в коробках» полисы страхования имущества, банковских карт и комплексное страхование. Расскажем подробнее о каждом продукте.

Программа «Защита дома» - один из самых востребованных страховых продуктов. «Купив за пять минут небольшую коробку со страховым полисом, клиент может быть уверен, что в случае неприятностей ему окажут помощь. Если зальют соседи, случится пожар, ограбление или стихийное бедствие - достаточно будет собрать небольшой пакет документов, чтобы получить компенсацию. Причем, при ущербе в пределах 100 тыс. рублей – выплата без справок», - рассказывает Константин Сырцов. В «Сбербанк страхование» такой полис стоит от 2 500 до 7 500 рублей в год. В первом случае, когда клиент покупает страховку эконом-варианта, лимит выплаты (то есть максимальная сумма, которую можно получить при наступлении страхового случая) по внутренней отделке составляет 250 тыс. рублей. По имуществу - 200 тыс. рублей. «Надо отметить, что в этом полисе также есть опция - страхование гражданской ответственности. Если клиент нанесет вред чужому имуществу (например, если сам зальет соседей) - ущерб в пределах лимита оплатит страховая компания», - уточняет Константин Сырцов. В полисе, который стоит 2 500 рублей, лимит выплаты по гражданской ответственности составляет 150 тыс. рублей. В страховом полисе стоимостью 7 500 рублей лимиты существенно выше. Например, за ущерб, причиненный внутренней отделке клиент может получить до 1 млн. рублей, за ущерб имуществу и по гражданской ответственности - до 500 тыс. рублей.

Второй по популярности продукт - это страхование средств на банковских картах. Год от года количество преступлений, связанных с воровством средств с банковских карт, растет. Особенно часто страдают люди, которые расплачивались своей картой в поездках за границей. Вероятность того, что человек пострадает от мошенников, если до этого оплачивал покупки картой, например, в Латинской Америке, составляет 25%, говорят специалисты. В России этот риск также достаточно велик. Впрочем, клиент, который приобрел полис страхования своих карт может спать спокойно - его банковский счет надежно защищен. Если мошенники украдут деньги с карты, или, например, нападут на человека, в то время, когда он снимает деньги из банкомата - потери компенсирует страховая компания. Для данных страховок также установлен разный объем страховых выплат - в зависимости от стоимости. Страховка начального уровня стоит 1 900 рублей в год, выплата составит 120 тыс. рублей. Тем, кто хранит на карте значительные средства, стоит приобрести полис за 5 900 рублей. В этом случае сумма страхового покрытия существенно выше - до 350 тыс. рублей.

Недавно компания «Сбербанк страхование» стала предлагать клиентам универсальный продукт - это комплексная программа страхования «Без забот». Название говорит само за себя: данная страховка покрывает различные виды рисков. Это ущерб квартире или дому, риск потери денег в результате мошенничества с банковскими картами, утрата личных вещей (ноутбук, телефон, документы), медицинские расходы в путешествиях по России и гражданская ответственность. Можно выбрать два варианта с разными лимитами покрытия. В случае покупки полиса с вариантом «Оптимум», сумма страхового покрытия, например, за причиненный квартире или дому ущерб составит до 500 тыс. рублей. В варианте «Максимум» - до 1 млн. рублей. Выплаты в случае проблем со здоровьем в путешествиях, в варианте «Оптимум», составляют до 500 тыс. рублей, в варианте «Максимум» - уже до 1 млн. рублей. «Приобретая полис «Без забот», клиент получает защиту от основных опасностей. Причем, мы предоставляем такую защиту по вполне умеренной цене. Полис, кстати, можно оплачивать в рассрочку, а также подключить автоплатеж – каждый месяц Банк будет автоматически списывать страховую премию», - говорит Константин Сырцов.

* имя изменено

Дата обновления сведений на странице: 12.02.2020 02:53

sberbankins.ru

Страхование банковских карт в Сбербанке в 2018: риски, условия и отзывы

Одной из программ, предлагаемых для защиты своих денег и платежей, выступает страхование банковских карт в Сбербанк Страхование. Действует программа только на пластик, выданный и обслуживающийся непосредственно Сбербанком.

Преимущества получения страховой защиты карточки банка

Преимущества получения страховой защиты карточки банкаСодержание статьи:

Риски, включенные в программу страхования

Страхование денег на карте Сбербанка предлагается для клиентов, которые активно пользуются продуктом при оплате через интернет, удаленными сервисами для переводов, снятия денег через банкомат, оплате покупок и т.п.

Перечень страхуемых рисков при оформлении полиса

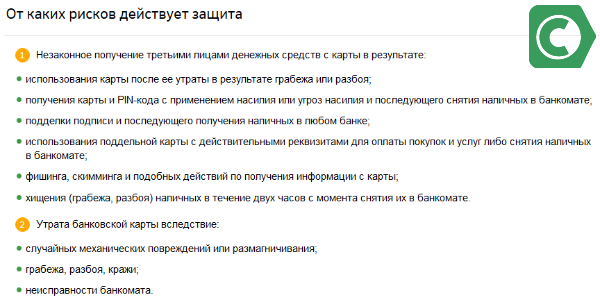

Перечень страхуемых рисков при оформлении полисаПрограмма защиты покрывает такие риски:

- Завладение посторонними платежным инструментом и пин-кодом (возможно, с применением насилия) и использование их для завладение деньгами клиента через банкомат.

- Получение посторонними средств в отделении при использовании подделки подписи.

- Действия по подделке или получению информации (скимминг, фишинг).

- Получение злоумышленниками наличных из банкомата по поддельному пластику.

- Кража, грабеж, потеря пластика, после чего он был использован третьими лицами.

- Случайное механическое повреждение.

- Неисправный банкомат, приведший к утрате пластика.

- Кража, хищение, грабеж наличных, которые клиент самостоятельно снял в банкомате.

Полный перечень страховых рисков, которые покрывает полис

Полный перечень страховых рисков, которые покрывает полисПолис страхования банковских карт в Сбербанке предполагает возможность обращения в течение двух дней после события. Только при таких условиях страховщик рассматривает инцидент и осуществляет выплату. В любом случае, сообщить о произошедшем необходимо по телефону непосредственно после обнаружения случившегося (до 12 часов). При этом также потребуется собрать подтверждающую документацию.

Из преимуществ данного вида страхования можно выделить безбоязненное использование банкоматов иных учреждений, проведение операций в интернет-пространстве, снятие денег в банкомате.

Страхования денег на карте

Выбрав страхование карты Сбербанка, стоимость страховки назначается исходя из суммы покрытия. Она в свою очередь подбирается индивидуально самим клиентом, согласно собственным предпочтениям, статуса пластика, активности в проведении онлайн-операций.

Сегодня тарифы и размер страховых сумм зависят от способа оформления полиса.

При подписании страховки в отделении банка клиент получает такие условия:

- Сумма страховки 120 тыс. рублей – стоимость полиса 1900 рублей.

- 250 тыс. рублей – 3900 рублей.

- 350 тыс. рублей – 5900 рублей.

Если же полис заполняется через сайт банка, то клиент может подобрать один из тарифов:

- Сумма страховки 30 тыс. рублей – стоимость полиса 700 рублей.

- 120 тыс. рублей – 1710 рублей.

- 250 тыс. рублей – 3510 рублей.

Приобрести полис на 1 год можно онлайн

Приобрести полис на 1 год можно онлайнОформление полиса

Страховку можно оформить в отделении или онлайн на сайте банка. При первом варианте действует правило: страховка назначается на банковский счет, а обеспечению подлежат все продукты, которые к нему подключены, в том числе дополнительные. Кроме того, можно оформить один договор на все банковские продукты, принадлежащих клиенту.

При этом действуют такие правила:

- Страховка выдается на один год.

- Аналогичная процедура допустима для кредиток.

- По одному полису можно получить выплаты не более трех раз.

- По мере выплат, сумма покрытия сокращается соразмерно выплаченному размеру.

- Если основная карта прекратила срок действия, договор обеспечивает риски по остальным.

- Если застрахована только одна карточка, по окончании срока ее действия допустимо вернуть страховые взносы в размере, эквивалентном разнице между периодами.

В Сбербанк страховка карты происходит последовательно: клиент подбирает программу, заключает договор, оплачивает взнос, получает бумажный вариант полиса.

При оформлении полиса онлайн клиент получает более выгодные условия

При оформлении полиса онлайн клиент получает более выгодные условияАктивация полиса

Чтобы страховка начала действовать, необходимо ее подключить. Активация происходит самостоятельно и удаленно – на сайте СК. Необходимо заполнить форму: номер полиса, дата покупки, фамилия, код, указанный на выданном сертификате, номер телефона и e-mail. Активация происходит после проверки данных и сопоставления их с параметрами, внесенными в базу. На этом может потребоваться несколько минут или день-два.

Обращение за страховыми выплатами

Выбрав один из вариантов страховки пластиковых карт Сбербанка, стоит ознакомиться и с порядком действий при возникновении непредвиденной ситуации. В любой из таких ситуаций обязательно нужно принимать меры:

- Потеря, кража, исчезновение продукта по любой причине.

- Карточка повреждена или размагничена.

- Снятие средств со счета без участия клиента.

Порядок действий при этом предписан инструкцией. Ее необходимо четко соблюдать, иначе любой повод может вызвать отказ. Не лишним будет предварительно изучить о страховании банковских карт в Сбербанке отзывы от клиентов, чтобы не допускать ошибок.

Пошаговая инструкция как следует поступать в экстренных ситуациях:

- Позвонить в Контактный Центр, сообщить о проблеме и заблокировать пластик. Это можно сделать по СМС или через Онлайн-банк.

- Позвонить в СК, назвать номер полиса, пояснить произошедшее, получить инструкции о дальнейших шагах. Звонок нужно осуществить обязательно как можно раньше, иначе это чревато отказом.

- Если произошло преступление (кража, снятие денег без ведома клиента), обратиться в полицию.

- Посетить офис страховой компании, подать заявление. На это выделено 3 дня с момента происшествия.

- Собрать пакет документов для подтверждения случая: выписка из Сбербанка с указанием последних операций, постановление о возбуждении уголовного дела или прекращении, решение суда, информация о стоимости изготовления продукта (запрашивается в банке).

- Дождаться решения о выплате страховки.

Что делать при незаконном списании денежных средств с карточки

Что делать при незаконном списании денежных средств с карточкиПолучить страховку можно только после положительного ответа от СК банка. При этом компания анализирует предоставленные документы и проверяет целесообразность выплаты.

От чего защитит страхование средств на карте

В видео сюжете рассказывается о мошеннических подходах к краже денег с банковских карточек. Именно от этого может защитить приобретение полиса.

Заключение

Использование карточки в качестве платежного инструмента дает массу преимуществ ее держателю. Но есть и определенные риски при ее использовании: утере, завладении мошенниками. После этого возможна кража средств со счета. Чтобы обезопасить себя в подобной ситуации банк-эмитент предлагает застраховать, что является гарантией сохранности денег.

07-03-2020

- Поделиться

- Нравится

- Твитнуть

- Класс!

- Нравится

sbankami.ru

Страхование банковских карт в Сбербанке

Сегодня Сбербанк является одним из самых надежных банков, действующих на территории Российской Федерации. В нем работают самые квалифицированные специалисты, осуществляющие защиту информации. Несмотря на это, все же рекомендуется страховать карты, выданные данным учреждением.

Обязательно ли

С каждым днем все большее количество граждан делает выбор в пользу электронных платежных систем. Потому банковские карты становятся все более распространенными.

Но одновременно с появлением нового способа оплаты возникли различные ранее неизвестные способы мошенничества.

И от кражи средств с карточного счета не застрахован никто. Даже клиенты такой мощной финансовой структуры, как Сбербанк.

Специально на случай мошенничества, несанкционированного использования средств, многие страховые компании предлагают специальные программы для держателей пластиковых банковских карт.

Данная услуга не является обязательной согласно действующему законодательству РФ. Именно поэтому Сбербанк не настаивает на её использовании.

Многие менее честные коммерческие структуры, которые также осуществляют реализацию банковских карт, навязывают рассматриваемую услугу своему клиенту – это незаконно.

Уже заключенный ранее договор страхования можно расторгнуть, обратившись в специализированные органы. Стоимость страхования карты обычно невелика. Кроме того, вся сумма страховой премии бывает уже включена в стоимость обслуживания карты.

Это касается элитных разновидностей данного платежного средства:

- MasterCard Gold;

- Visa Gold и другие.

Несмотря на то, что страхование данного типа не обязательно, желательно все же приобрести специальный полис.

Особенно это актуально для тех клиентов банков, на чьих счетах имеются очень крупные суммы денег. Страховой полис позволит избежать имущественного ущерба в случае хищения денег.

Особенности полиса

Полис страхования рассматриваемого типа для клиентов-держателей карт Сбербанка имеет большое количество различных особенностей.

Самыми важными являются следующие:

- защита предоставляется круглосуточно;

- действие полиса распространяется на весь мир;

- возможна защита от всех существующих рисков;

- при помощи одного полиса можно застраховать все имеющиеся в наличии карты.

Самым важным достоинством полиса рассматриваемого типа является его круглосуточное действие. Не важно, в какое время произошел страховой случай (днем или же ночью).

Денежная компенсация будет выплачена в любом случае. Также полис страхования банковских карт Сбербанка защищает имущественные интересы клиента на территории всего мира.

Именно поэтому можно без опасений расплачиваться картой в любой стране. При возникновении обозначенного в договоре страхового риска клиенту компенсируют понесенный ущерб.

Страхование средств на банковской карте подразумевает защиту от самых разных рисков. Прямо в отделении Сбербанка клиент может подобрать для себя оптимальную программу.

Причем выбрать набор рисков он может самостоятельно. Что очень удобно в первую очередь для держателя карты. Так как только владелец знает всю специфику её использования.

При необходимости можно одним полисом застраховать сразу все имеющиеся в наличии карты. Что очень удобно – нет необходимости заключать несколько страховых договоров. Необходимо лишь выполнение одного условия: все карты должны быть от одного банка.

Какие могут быть риски

Перечень страховых рисков, которые можно включить в договор рассматриваемого типа, очень обширный.

Его можно разделить на три основных раздела:

- снятие денежных средств с карты путем мошенничества;

- утеря банковской карты;

- хищение денежных средств иным способом.

Предусматривается выплата денежного возмещения при снятии наличных с карты мошенниками:

- путем хищения непосредственно самой карты, а также кода доступа к ней (PIN-кода) путем применения насилия или же угроз;

- при помощи подделывания подписи держателя карты с последующим обналичиваем в отделении банка;

- путем изготовления поддельной карты;

- при помощи различных запрещённых способов: скимминг, фишинг и других;

- через банкомат при помощи дубликата карты.

Также в договоре предусматривается утрата карты в результате:

- грабежа, разбойного нападения;

- неисправности банкомата.

В данную категорию страховые специалисты внесли также случаи повреждения карты различными способами: механическим, электромагнитным.

Данный предмет выполнен из легко повреждаемого материала (пластика), именно поэтому сломать его очень легко. Иногда также утрата карты может произойти в результате её размагничивания.

Причем случай этот может наступить в самый неожиданный момент. Все обозначенные риски включаются в договор страхования рассматриваемого типа.

Часто задаваемые вопросы

Нередко у держателей карт Сбербанка возникают различные вопросы, касающиеся страхования.

Можно ли приобрести страховку для обычной карты VisaClassic с максимальной страховой суммой и всеми возможными рисками?

Тип имеющейся в наличии у клиента карты не имеет никакого значения. Независимо от разновидности держатель может приобрести полис страхования, при этом самостоятельно выбрав интересующие его риски, а также максимальный размер страхового возмещения.

Заказана дополнительная карта для ребенка клиента Сбербанка. На уже имеющуюся карту был приобретен полис страхования. Есть ли возможность включить в страховое покрытие ещё одну карту?

Заключенный договор привязан к одной, конкретной карте. Именно поэтому при необходимости страхования ещё одного платежного средства клиенту потребуется заключить новый договор. Но при этом клиент вправе не приобретать полис страхования к вновь выпущенной карте. У клиента Сбербанка всегда имеется выбор.

Какой смысл заключать страховой договор непосредственно в самом Сбербанке? Имеется достаточно большое количество страховых компаний, предлагающих услуги рассматриваемого типа.

Приобретать страховой полис лучше всего непосредственно в Сбербанке по множеству причин:

- банк предлагает самые выгодные условия страхования – чтобы убедиться в этом, достаточно просто сравнить стоимость с предложениями от иных страховых компаний;

- все предлагаемые продукты лишены франшизы – именно поэтому при наступлении страхового случая убыток будет полностью возмещен;

- перечень учитываемых страховых рисков очень обширен.

Самым важным достоинством приобретения полиса в банке является то, что защита распространяется не

Возможно ли оформление специального страхового полиса на кредитную карту?

Если держатель карты является клиентом ОАО «Сбербанк России», то он имеет право на заключение страхового договора любого типа из всего перечня, предлагаемого данным банком. Это не только полис для карты, но также страхование жизни, здоровья, от несчастного случая.

Что делать, если страховой риск наступил заграницей?

Необходимо сразу же позвонить по специальному номеру телефона, обозначенному на полисе страхования. Оператор на родном для клиента языке объяснит, что необходимо сделать в данном случае.

Как активировать полис страхования банковских карт в Сбербанке

Чтобы полис начал действовать, необходимо предварительно его активировать. Для этого необходимо передать определенную информацию в страховую компанию.

Необходимо в специальной форме на официальном сайте заполнить следующие поля:

- место приобретения полиса;

- стоимость полиса;

- фамилия, имя и отчество страхователя;

- пол страхователя;

- дата рождения страхователя;

- контактные данные: номер телефона, адрес электронной почты;

- номер полиса.

Очень важно передать все данные максимально быстро. Так как если страховой случай наступит ранее активации полиса, то компания может отказать в выплате страховой компенсации на вполне законных основаниях.

Стоимость

Стоимость страхования банковской карты зависит от большого количества самых разных факторов. Это величина страхового покрытия, длительность действия полиса, а также регион использования, тип карты.

На данный момент в Сбербанке предлагаются следующие программы страхования сроком на 1 год:

| Вариант №1 | Вариант №2 | Вариант №3 | |

| Сумма страховой защиты, руб. | 120 000 | 250 000 | 350 000 |

| Стоимость полиса, руб. | 1 900 | 3 900 | 5 900 |

Страхование банковских карт сегодня – необходимость. Так как с каждым годом мошенники похищают реквизиты все более изощренными способами. Потому не стоит скупиться, страховой полис позволит защититься от серьезных финансовых убытков.

Видео: Что делать в случае кражи денег с банковской карты

Ваши отзывы

prostrahovanie24.ru